미국 집값 11년만에 첫 하락

미국의 집값이 드디어 떨어지는 것 같습니다.

올해 2월달 미국 전국의 기존주택 매매가격 중위가격은 36만 3000달러 (약 4억 7444만원)으로 전년 동월 대비 0.2% 떨어져 2012년 2월 이후 첫 하락을 기록했습니다.

계절 미조정 중위가격은 지난 6월 사상최고치 기록 이후 12.3%가 하락한 수치가 나왔습니다.

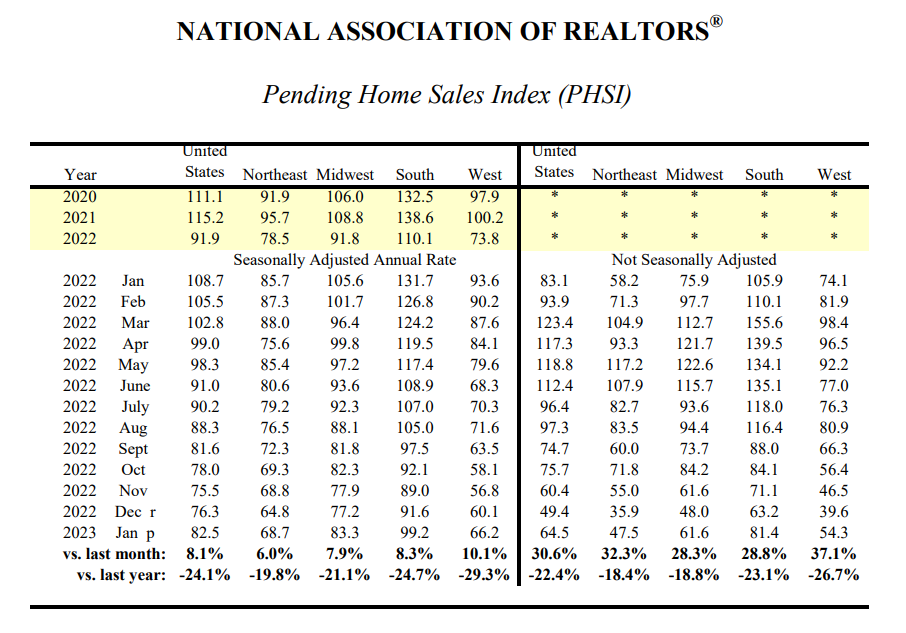

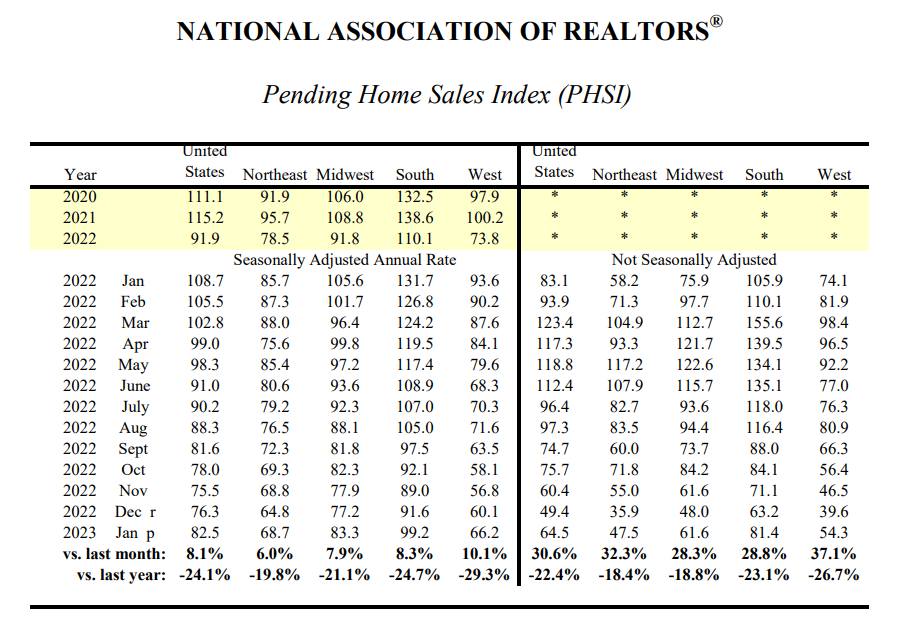

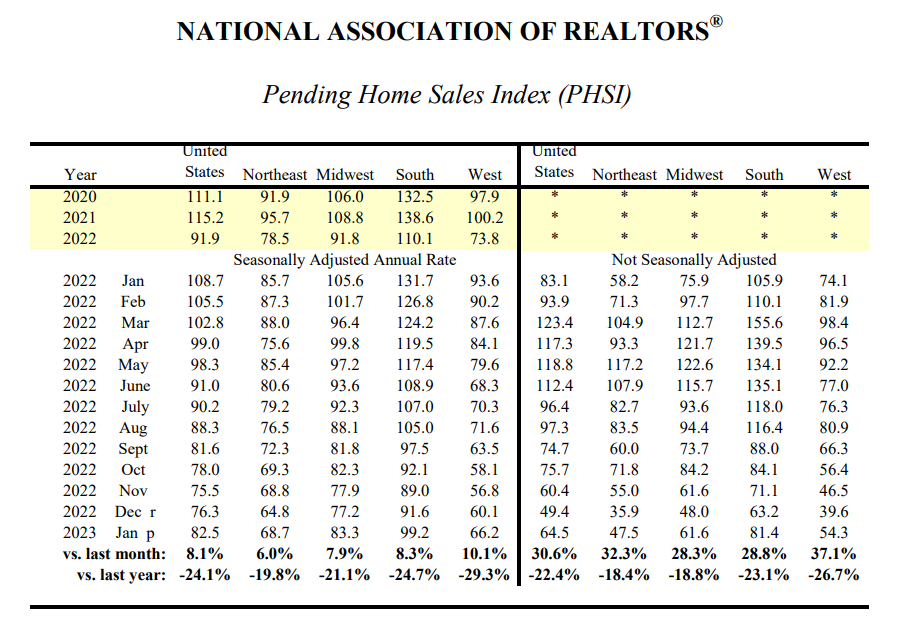

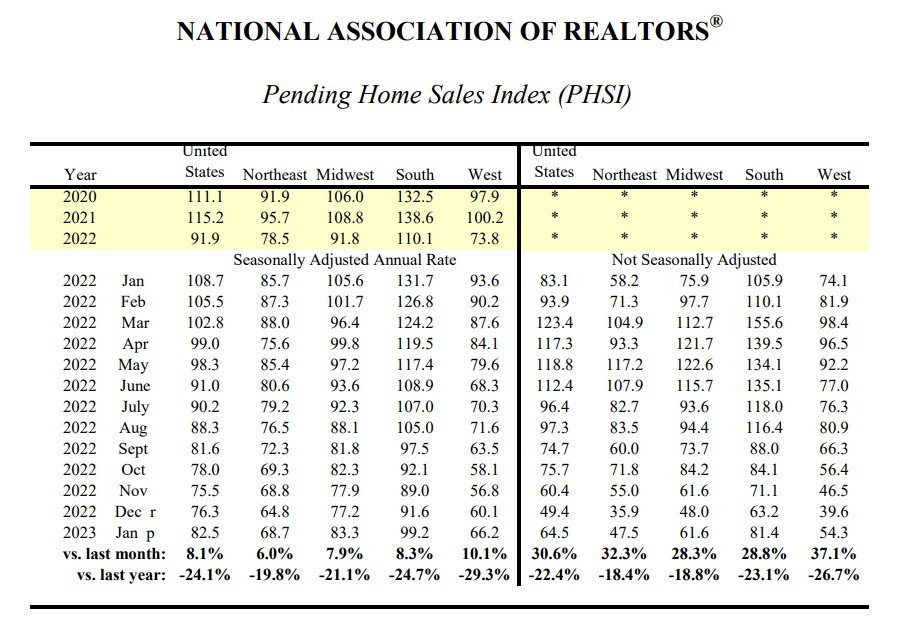

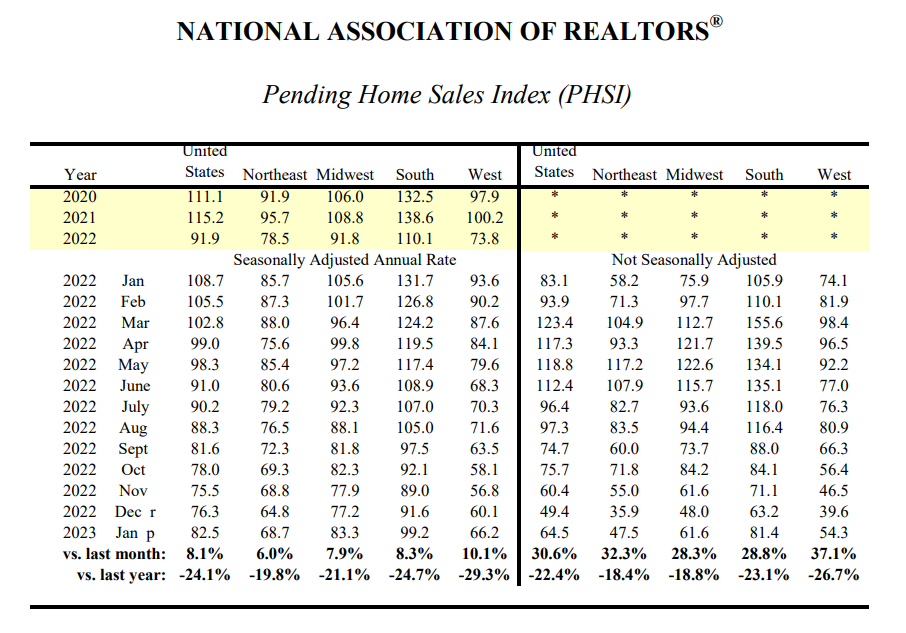

또한 아래 표와 같이 주택 계약 체결량을 나타내는 Pending Home Sales Index (PHSI) 도 전년 대비 두자리 수 감소 추세에 있습니다.

가격이 하락하는 하락 추세에서 계약률이 줄어드는 완연한 하락 국면을 보여주고 있습니다.

계절 미조정 부분(표 오른쪽 부분) 도 계절 조정치보다 하락폭이 소폭 작아지긴 하지만 2자리 수를 기록하며 사람들의 주택 구매 심리가 죽었음을 보여줍니다.

보통 계약은 입주보다 1-2달 전에 이루어지기 때문에 PHSI는 기존 주택 판매 수치보다 1-2달 선행하는 지표입니다.

또한 이번 가격 하락 발표가 뜬 점으로 보아 올해 3월의 PHSI 는 더 크게 하락을 했을 것으로 추정이 됩니다.

또한 앞으로 나올 지표는 더욱 하락폭이 커질 것으로 예상이됩니다.

왜냐하면 지금의 하락률은 SVB나 시그니처뱅크의 파산 이슈 이전의 2월 데이터이기 때문입니다.

고가의 부동산 매수심리가 이미 꺾인데다 은행 파산 이슈까지 겹치면 하락률은 더욱 가파라질 것으로 예상이되고, 이는 다행히 미국의 인플레이션 감소에 큰 도움이 될 것으로 보입니다.

연준에서는 고용률이 떨어지지 않고 부동산 하락이 발생하지 않은 2가지의 큰 이유로 인플레이션이 잡히지 않고 있다고 보고 있으며, 이 중에 하나의 지표인 부동산 매매 가격의 하락 지표가 이번에 나왔기 때문에 금리 인상을 멈출 수도 있습니다.

다만 계속 말씀을 드리는 부분이지만 인플레이션이 낮아지는 모습은 좋은 모습이고, 그에 따른 금리 동결이나 인하 자체는 좋은 모습이지만, 주식 시장에는 위기가 다가오는 시그널이라는 점 명심하셔야 합니다.

지금의 확증편향 시장에서는 금리 동결 또는 인하가 단기적으로 주식 지수의 상승을 이끌 수 있지만, 금리 인하는 경기 침체를 말하는 부분이기 때문에 결국에는 지금의 부동산 하락과 같이 주식 시장도 버블이 터지는 시기로 보시면 됩니다.

또한 생각보다 더딘 인플레이션 하락의 모습을 보여주게 되면 금리 인하도 서서히 하거나 장시간 고금리에서 동결이 될 수도 있습니다.

그렇게 되면 경기 침체와 더불어 고금리 환경에 장시간 노출이 되는 상황이 만들어지게 됩니다.

이러한 기간은 명백한 대공황을 촉발시켰던 스테그플레이션 상황입니다.

경착률이든 연착륙이든 주식 시장의 버블은 붕괴가 될 것이고, 연착륙과 같은 장기적인 하락이 주식 투자자들 입장에서는 더욱 곤욕스러울 수 있다는 점 명심하시길 바랍니다.

감사합니다.

컨텐츠

컨텐츠