안녕하세요. 자본주의 밸런스 톨라니 입니다.

이번 주 (11월 25일 ~ 29일) 미국 뉴욕 증시는 10월 개인소비지출 PCE 발표, 미국 연방준비제도(Fed·연준)의 11월 FOMC 의사록 공개 발표에 영향을 받을 것으로 전망합니다.

제롬 파월 연준 의장은 지난 11월 FOMC 회의에서 기준 금리 인하 속도 조절에 관하여 매파적인 발언한 가운데 물가 지표에 대한 둔화가 주춤할 경우 12월 기준 금리 동결에 대한 기대감은 줄어들 것으로 예상하는데요.

시장에서도 12월 기준 금리 동결 가능성을 높게 평가하고 있습니다. 페드워치에 따르면 연준이 12월 17일 ~ 18일 열리는 FOMC 정례회의에서 기준 금리 동결할 가능성을 47.3% 반영하고 있다고 발언하였습니다.

블룸버그의 애나 웡 이코노미스트는 "최근 미국 경제 상황에 대해 논평하는 여러 Fed 위원들은 파월 의장의 최근 발언을 되풀이하고 있다"면서 "12월 금리 인하는 기정사실이 아니며, 중앙은행은 경제에 대한 위험이 진정되면서 완화 속도를 늦출 수 있다"고 분석하였습니다.

이에 '미국 10월 개인소비지출 PCE 반등 가능성, 11월 FOMC 의사록 공개 등 주간 주요 국가 경제·금융 일정 및 이슈' 관련하여 언론 보도 및 국제금융센터 보고서를 통해 좀 더 자세히 알아보도록 하겠습니다.

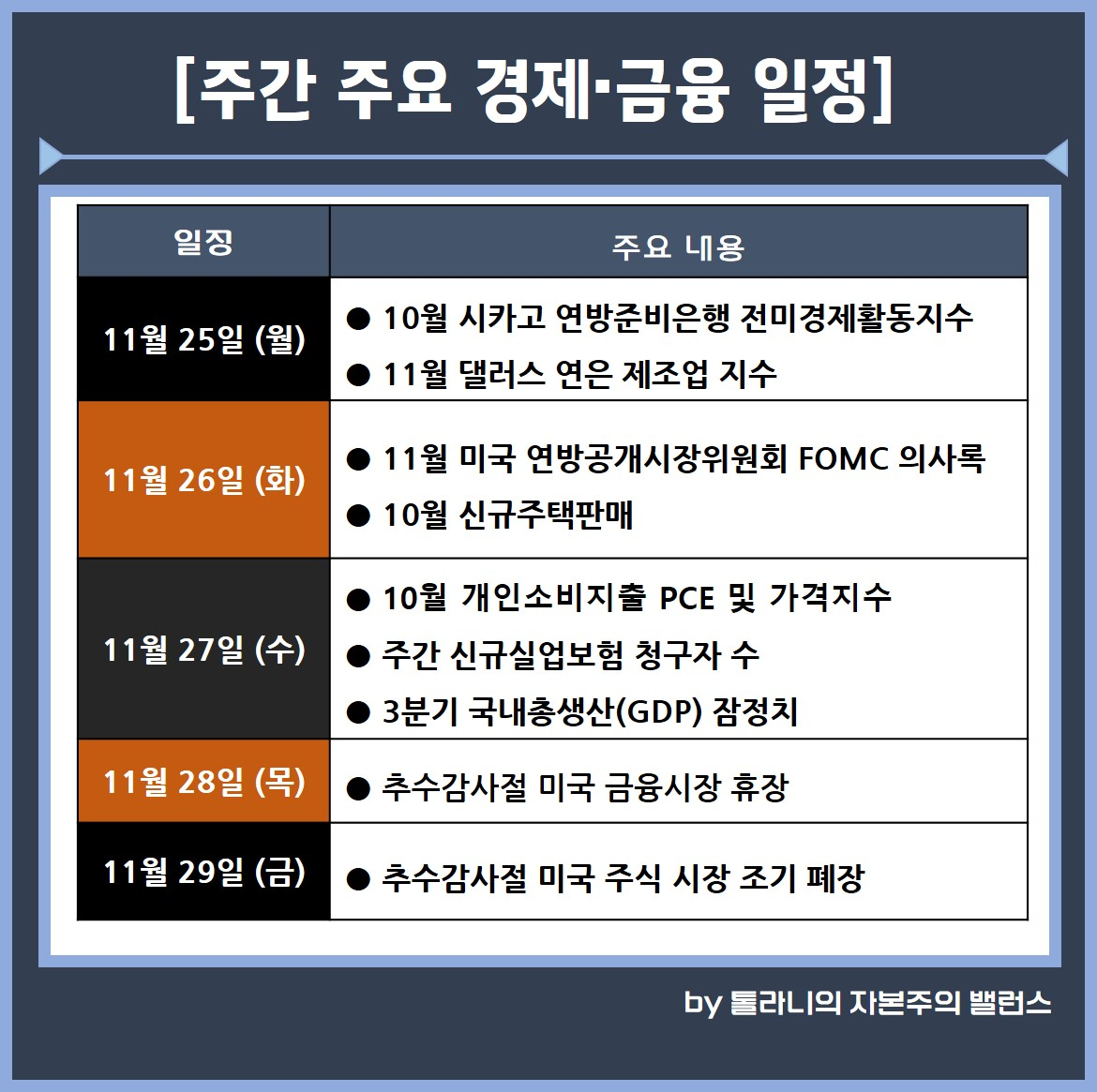

01. 미국 주간 주요 일정 및 이슈 [ 출처 : 한국경제TV 2024.11.25 ]

1) 11월 25일 (월)

● 10월 시카고 연방준비은행 전미경제활동지수(CFNAI)

● 11월 댈러스 연은 제조업 지수

2) 11월 26일 (화)

● 11월 미국 연방공개시장위원회 FOMC 의사록

● 10월 콘퍼런스보드 소비자신뢰지수

● 10월 신규주택판매

● 9월 S&P케이스-실러 주택가격지수

● 11월 리치먼드 연은 제조업지수

● 실적발표 : 델 테크론로지, HP, 오토데스크 등

3) 11월 27일 (수)

● 주간 신규실업보험 청구자 수

● 3분기 국내총생산(GDP) 잠정치

● 10월 개인소비지출 PCE 및 가격지수

● 10월 내구재 수주 / 도매 재고

● 3분기 기업 이익

● 10월 잠정주택판매

● 시카고 연은 구매자관리자지수(PMI)

4) 11월 28일 (목)

● 추수감사절 미국 금융시장 휴장

5) 11월 29일 (금)

● 추수감사절 미국 주식 시장 조기 폐장

02. 주간 주요 국가 경제·금융 이슈 및 전망 [ 출처 : 국제금융센터 ]

1) 미국 PCE 반등 가능성. 3Q GDP 수정치와 블랙프라이데이 소비도 관심

● 11월 28일 미국 PCE 가격지수 발표. 근원 PCE 지수는 지난 8월 전년동월대비 2.7%로 소폭 반등 후 9월 동일한 수치를 보였으나 금번 2.8% 내외로 재차 상승할 가능성

● 헤드라인 지수는 7월 전년동월대비 2.5%에서 8월 2.2%, 9월 2.1%로 둔화세를 재개했으나 금번 2.3% 내외로 반등 예상. 전월대비로는 9월 0.2%와 비슷한 수준 예상

● 11월 27일 미국 3분기 경제성장률 수정치 발표. 지난달 속보치는 전기대비연율 2.8%로 2분기 3.0%에서 소폭 둔화된 것으로 발표된 가운데 금번 수정치도 비슷한 수준 예상

● 추수감사절(11월 28일) 다음 날인 11월 29일은 블랙프라이데이로 연말 미국 세일 시즌이 시작. 3분기 경제성장률 소폭 둔화(2.8%) 이후 4분기 성장 강도를 가늠할 가계소비 향방에 관심

● 전미소매협회(NRF)는 내주 사이버먼데이까지 역대 최대인 1.83억 명이 구매할 의향이 있으며, 11월 ~ 12월 연말 소비액이 전년동기대비 2.5 ~ 3.5% 증가할 것으로 전망

2) 11월 FOMC 의사록 공개. 한국 및 뉴질랜드 금리 결정도 주목

● 연준은 11월 26일 FOMC 의사록을 공개 지난 11월 6일 ~ 7일 25bp 금리인하 결정 시 △연내 및 내년 금리 향방 △ 경제 및 고용 전망 △물가 평가와 관련된 상세한 논의를 가늠

● 특히 성명에서의 "노동시장 완화" 수정(종전 둔화), "인플레이션 2%로 접근 확신" 삭제 배경에 관심

● 한국은행은 11월 28일 올해 마지막 금통위 회의를 개최. 10월에 이은 연속 인하 부담, 가계부채, 환율 등으로 동결(현 3.25%) 의견이 우세하나 경기 진작을 위한 추가 인하 필요 의견도 존재. 또한 금번에 내놓을 경제전망(8월 전망 시 금년 성장률 2.4%, 내년 2.1%)하향 조정 여부도 관심

● 뉴질랜드 중앙은행은 11월 27일 통화정책회의 개최. 지난 8월 정책금리를 25bp, 9월 50bp 인하 이후 금번에도 경기 진작을 위해 추가로 50bp 인하 예상(현 정책금리 4.75%)

3) 유로존 및 일본 도쿄지역 11월 CPI 발표. 최근 둔화세에서 반등 가능성

● 11월 29일 유로존 11월 CPI(HICP) 잠정치 발표. 9월 전년 동월대비 1.7%로 둔화세를 지속했으나 10월 2.0%로 반등한 후 금번에도 2.4% 내외로 추가 상승 예상

● 11월 29일 일본 11월 도쿄지역 CPI 발표. 지난 10월 전년 동월대비 1.8%로 2개월 연속 둔화세를 보인 이후 금번 향방에 관심. 신선식품을 제외한 근원 CPI는 지난 10월 1.8%에서 3개월 만에 반등 가능성

4) 캐나다 및 인도 3분기 GDP 발표

● 11월 29일 캐나다 3분기 경제성장률 발표. 지난 2분기 전기대비연율 2.1%로 3개분기 연속 상승세를 보였으나 금번 0.9%대로 비교적 큰 폭 둔화 예상

● 11월 29일 인도 3분기 경제성장률 발표. 작년 4분기 전년 동기대비 8.4%를 고점으로 금년 2분기 6.7%까지 둔화 추세를 이어온 가운데 금번에도 6.5% 내외로 추가 둔화 가능성

5) OPEC+ 증산 계획 연기 여부에 촉각. 금주 레바논 전쟁 휴전협상 향방도 관심

● 12월 1일 OPEC+ 회의 개최. 10월 계획한 자발적 감산(일 220만 배럴) 완화(증산)를 내년 1월로 두 차례 연기한 후 금번에도 추가 연기 전망이 우세. 다만 일부는 시행 가능성 제기

● 미국이 제안했던 레바논 헤즈볼라-이스라엘 간 휴전안 협상이 지난주 일부 진전을 보인 가운데 금주 타결 여부에 관심. ICC 체포영장 발급 등 국제사회 압박 속 네타냐후 총리의 행보도 주목

6) 러-우 전쟁 사태 전개에 주목. G7 외교장관회의도 개최

● 우크라이나가 11월 19일과 20일 러시아에 미국제, 영불제 장거리미사일로 공격하고, 21일 러시아가 중거리미사일로 반격해 위기가 고조되고 있어 금주 전황 변화에 촉각

● 11월 25일 ~ 26일 이탈리아 피우지에서 G7 외교장관회의 개최. 최근 러-우 전쟁 관련 우크라이나 지지 및 러시아 대응, 중동사태, 북한-러시아 군사협력 등을 논의. 조태열 외교부장관도 참석 예정

지금까지 '미국 10월 개인소비지출 PCE 반등 가능성, 11월 FOMC 의사록 공개 등 주간 주요 국가 경제·금융 일정 및 이슈' 관련하여 알아보았는데요.

이번 주는 미국의 경제지표에 대한 연준의 금리 인하 방향성이 뉴욕 증시에 영향을 미칠 것이며, 블랙프라이데이 연말 시즌 시작으로 미국의 소비지출이 조금 더 늘어날 것으로 전망합니다.

이번 주도 여러분들의 성공 투자 여정을 응원하겠습니다.

컨텐츠

컨텐츠