KB 금융 및 산업은행 5000억원 CDC 발행 : 부동산 PF 유동성 지원

KB 금융그룹 및 산업은행이 5000억원의 부채담보부증권(CDC)의 발행을 추진하기로 하였습니다.

*CDC : 금융사의 대출채권 등을 기초 자산으로 하여 유동화시킨 파생상품

PF (프로젝트 파이넨싱) 사업의 유동성을 지원하기 위한 결정입니다.

CDC는 위에 정의에서도 나와있듯이 대출채권등에 대한 담보증권발행입니다.

대출채권을 가지고 돈을 빌려주겠다는 것인데, 대출채권이 무너지면 CDC도 부실화 되는 구조라 걱정이 됩니다.

이러한 CDC 자금은 대형건설사 (현대건설 등)의 브릿지론 대환에 쓰일 예정이라고 하는데, 대형건설사 까지도 고금리의 브릿지론을 써서 진행을 하고 있다는 것이고, 단기간에 상환이 어렵기 때문에 지원을 해 주는 것으로 보여집니다.

* 브릿지론 : 단기 차입의 한 종류로, 만기는 주로 1년 미만이며, 이자율이 높고 담보를 설정하여 자금 조달

대형건설사들도 이러한 상황인 것을 보면, 한국의 건설업계가 정말 심각한 것 같습니다.

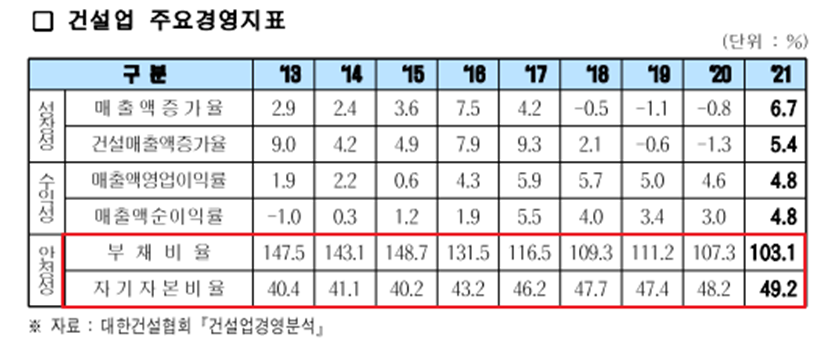

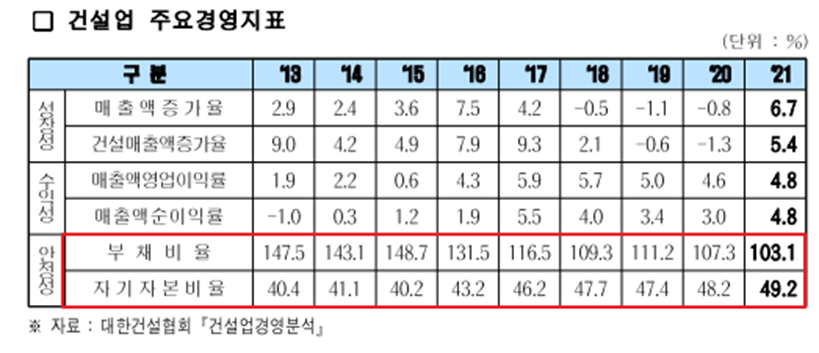

[대한건설협회 2022년 건설 및 부동산 경기전망 자료 : 건설업 주요경영지표 - 부채비율, 자기자본비율]

위 표를 보시면 부채비율은 부동산 주택 경기가 좋았던 21년만 하더라도 103.1%로 100%가 넘어갔습니다.

*부채비율 = 부채 총액 / 자기자본 *100 (%)

부채 비율 / 자기자본 비율의 경우는 21년 200%가 넘어가고 있는데, 단순히 부채 비율이나 부채 비율 / 자기자본 비율이 높다고 문제가 되는 것은 아니지만, 이렇게 높은 수치는 단기적인 현금흐름이 감소되더라도 순이익이 급속도로 감소가 되어 도산 할 위험이 높습니다.

이해를 돕기 위해 삼성전자의 재무제표와 비교해서 확인해 보도록 하겠습니다.

[삼성전자 재무제표 : 2022년 12월 부채 비율 / 자기자본 비율 = 26.4%]

호황이었던 21년 건설업 평균과 비교해도 26.4% 밖에 안되어 자본이 튼튼한 대단히 안정적인 회사라는 것을 알 수 있습니다.

22년을 거쳐 현재 23년에 PF 대출 사태와 건설업 경기 침체 상황으로 인해 이러한 비율은 더욱 더 악화 되었을 것으로 추정되며, 건설업 위기가 계속 이슈화 되고 있는 이유가 여기에 있는 것입니다.

단기 브릿지론을 KB 금융 및 산업은행에서 공적자금 5000억원을 들여 대환을 해주고 있는 상황인 것은 대기업 조차도 단기유동성에 문제가 생겼다고 볼 수 밖에 없으며, 따라서 한순간에 도미노처럼 건설업이 무너지기 일보 직전의 상황인 것으로 이해가 됩니다.

얼마나 더 추가적인 공적자금을 들여서 이러한 사태를 언제까지 막을 수 있을지 걱정이 되며, 투자자분들께서도 이러한 상황을 잘 이해하고 대비 철저히 하시길 바랍니다.

컨텐츠

컨텐츠