안녕하세요. 자본주의 밸런스 톨라니입니다.

이번 주(10월 21일 ~ 25일) 미국 뉴욕 증시는 주요 빅테크 기업들의 실적 발표를 시작으로 S&P500지수에 상장되어 있는 기업의 20%가량이 실적 발표를 할 예정입니다.

미국 기업들의 24년 3분기 어닝 시즌은 절정을 향해 달려고 있는 가운데 이번 주부터 발표되는 주요 빅테크 기업들의 실적 발표가 미국 증시 많은 영향을 미칠 것으로 전망합니다.

또한 미국의 제조업 및 서비스업 구매관리자지수 PMI, 베이지북 발표, 9월 경기선행지수, 신규 주택판매 건수 등 주요 경제 지표 발표도 앞두고 있습니다.

이에 '미국 주요 빅테크 기업(아마존, 테슬라) 실적 발표, IMF 세계경제전망 발표 등 주간 전 세계 국가 경제·금융 주요 일정 및 이슈' 관련하여 언론 보도 및 국제금융센터 보고서를 통해 좀 더 자세히 알아보도록 하겠습니다.

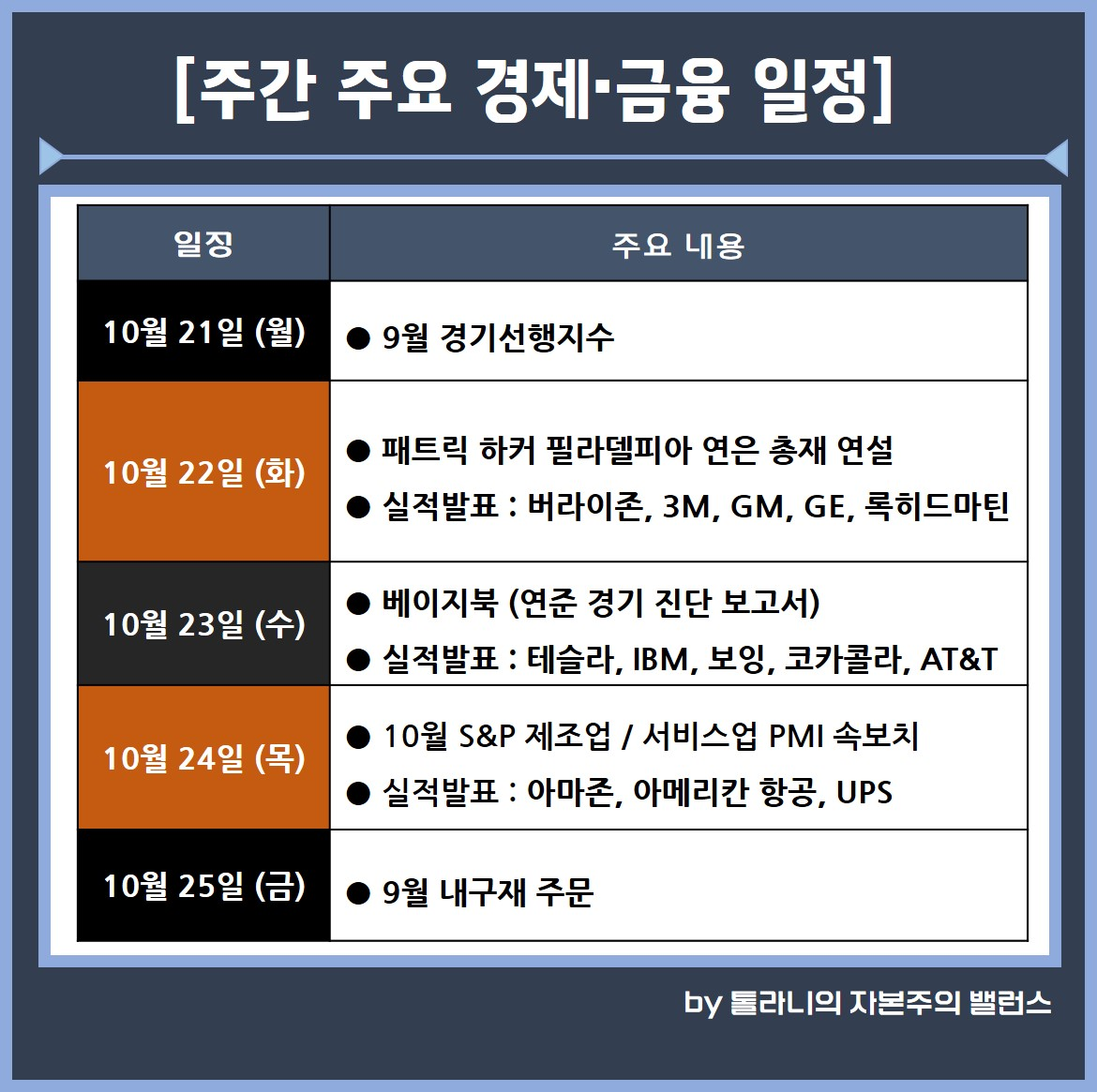

01. 주간 미국 주요 경제·금융 주요 일정 [ 출처 : 머이투데이 2024.10.21 권성희 기자 ]

1) 10월 21일 (월)

● 9월 경기선행지수

● 로리 로건 댈러스 연방준비은행 총재 연설

● 실적발표 : SAP

2) 10월 22일 (화)

● 패트릭 하커 필라델피아 연은 총재 연설

● 실적발표 : 버라이존, 3M, GM, GE, 록히드마틴 등

3) 10월 23일 (수)

● 9월 기존 주택 판매건수

● 베이지북 (연준 경기 진단 보고서)

● 실적발표 : 테슬라, IBM, 보잉, 코카콜라, AT&T 등

4) 10월 24일 (목)

● 신규 실업수당 청구건수

● 10월 S&P 제조업 PMI 속보치

● 10월 S&P 서비스업 PMI 속보치

● 9월 신규 주택 판매 건수

● 실적발표 : 아마존, 아메리칸 항공, 사우스웨스트 항공, UPS 등

5) 10월 25일 (금)

● 9월 내구재 주문

● 10월 미시간대 소비자 심리지수 확정치

02. 주요 국가 주간 경제·금융 이슈 및 전망 [ 출처 : 국제금융센터 ]

1) IMF/WB 연차총회 개막. IMF는 세계경제전망 발표

● IMF는 10월 22일 세계경제전망(WEO) 발표. 지난 7월 금년 세계경제성장률 전망치를 3.2%로 유지한 반면 내년은 3.3%로 상향한 이후 금번 조정 방향에 주목

● 국가별로는 미국(`24년 2.6%, `25년 1.9%), 유로존(0.9%, 1.5%), 독일(0.2%, 1.3%), 일본(0.7%, 1.0%), 중국(5.0%, 4.5%), 인도(7.0%, 6.5%) 및 한국(2.5%, 2.2%)의 전망치 조저에 관심

● 2024년 IMF / World Bank 연차총회가 10월 21일 ~ 26일 워싱턴에서 개최. 세계경제의 견조성을 위한 위기 레거시 해결, 가격 안정, 정책 여력 구축, 통합 등의 해법을 모색

● 총해 행사별로는 △세계경제 △통화정책 경로 △ 디지털 통화 △글로벌 부채 △지속 가능 성장 △기후변화 △저소득 국가 대응 등을 논의

● 연례총회 기간 중인 10월 24일 G20 재무장관 중앙은행 총재회의가 열려 세계경제, 국제금융 체제, 국제조세, 지속가능 금융 등을 논의할 예정

2) 연준 인사들은 묵언 기간 전 마지막 연설. 중국 LPR과 캐나다 금리인하 폭에 관심

● 11월 FOMC 회의를 앞두고 10월 26일부터 통화위원들의 묵언기간 시작. 이에 따라 금주 연준인사들의 통화정책 전망, 경제 및 물가 등에 대한 마지막 발언을 들을 기회

● 10월 21일 로건, 슈미트, 카시카리, 22일 하커, 23일 바킨, 보우먼(이사), 24일 해맥 연은총재의 연설 예정

● 연준은 10월 23일 베이지북 발표. 지난 9월에는 미국 12개 지역 중 3개 지역만 소폭 성장세를 보였고 정체 또는 하강을 보인 지역이 5개에서 9개로 증가했다고 평가한 바 있음

● 10월 21일 중국인민은행은 대출우대금리(LPR)를 결정. 지난 7월 3.35%로 10bp 인하 후 동결을 해오고 있으나 금번 추가 인하 가능성. 캐나다 중앙은행은 3회 연속 25bp 씩 금리를 인하한 가운데 최근 물가 하락 가속화(9월 CPI 1.7%)로 10월 23일 50bp 인하도 가능(현 4.25%)

3) 하마스 수장 사망 이후 중동 사태 변화 여부에 주목

● 지난 주 이스라엘군이 하마스 수장 신와르를 사살한 이후 가자 전쟁의 판도 변화 가능성에 주목. 하마스 대응과 이스라엘의 군사작전 여부, 휴전협상 가능성에 관심

● 또한 이스라엘이 이란에 대한 보복 공격 관련해 미국과 상당 부분 협의가 이루어진 것으로 알려진 가운데 금주 공격 감행 여부에 촉각. 신와르 사망과 미국 대선 전이라는 변수가 어떻게 작용할지도 관심

4) 한국 3Q GDP 플러스 전환 예상. 중국 당국의 경기부양 의지에 촉각

● 10월 24일 한국 3분기 경제성장률 속보치 발표. 1분기 1.3%(전기 대비)로 강한 성장을 보인 후 2분기 -0.2%로 마이너스 전환했으나 금번 0.5% 내외로 반등 예상

● 중국 정부의 최근 3차례 대규모 경기부양책 발표에도 시장 참여자들의 의견이 혼조 금주 또는 다음 주 열릴 전인대 상무위 회의에서 제시할 재정지출 예산 등 경기부양 의지에 주목

5) BRICS+ 정상회의 개최. 확대된 회원국들 간 협력 의제 진전에 관심

● BRICS 정상회의가 10월 22일 ~ 24일 러시아 카진에서 개최. 종전 5개국에서 4개 신규국(이집트, 에티오피아, 이란, UAE), 편입 희망국 등 24개국 정상이 참여(대표단 포함 시 32개국)

● 특히 △러시아-중국 협력 강화 △ 러시아-이란 정상 간 첫 회동 및 전략 동반자 협력 △국제결제 대체플랫폼 △회원국 기금 △회원국 재보험 △ 회원국 곡물거래소 논의 등에 관심

6) 일본 총선 실시. 자민당 단독과반 여부 및 새 정부 동력 확보 여부에 관심

● 10월 27일 일본 중의원 선거(총선) 실시. 이사바 총리가 10월 1일 취임 후 8일 만에 중의원을 해산하며 새 정권의 신임을 다시 확인하기 위해 도모한 선거 성격

● 자민당은 12년 이후 4회 연속 단독과반을 유지했으나(현재 465석 중 256석) 금번에는 과반 미달 가능성(공명당과 합쳐 과반 가능). 정치자금 스캔들, 쇄신감 부족 인식 등에 어떻게 극복할지 관심

지금까지 '미국 주요 빅테크 기업(아마존, 테슬라) 실적 발표, IMF 세계경제전망 발표 등 주간 전 세계 국가 경제·금융 주요 일정 및 이슈'에 관련하여 알아보았는데요.

역시나 이번 주는 뭐니 뭐니 해도 빅테크 기업인 테슬라와 아마존의 실적발표 결과가 미국 증시의 중요한 화두가 될 것 같네요.

과연 미국의 빅테크 기업들의 실적 발표 시작이 미국 증시를 지속적으로 상승을 견인할지 지켜보아야 할 것 같네요.

여러분들의 성공 투자 여정을 응원하겠습니다.

컨텐츠

컨텐츠