환율 하락 + 가격 인상으로 평균 회귀한다

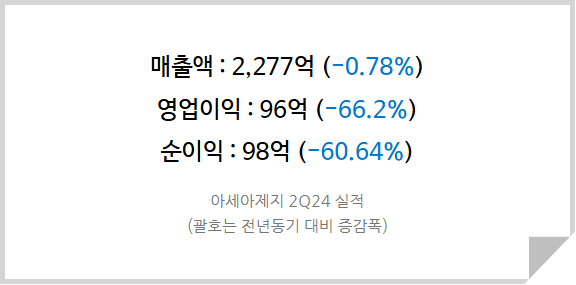

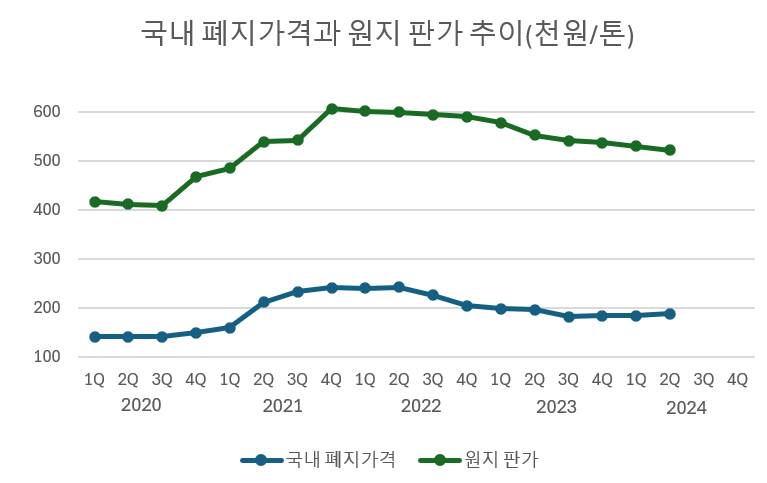

2022년부터 지난 해 중순까지 하락했던 폐지 가격이 상승으로 전환, 상승 추세를 이어간 환율의 영향으로 원자재 수입, 내수 판매를 위주로 하는 동사의 수익성이 지속 악화되었다. 그 탓에 이번 2분기의 영업이익은 96억원으로 전년 동기 대비 -66% 급감하며 어닝 쇼크를 기록하였다.

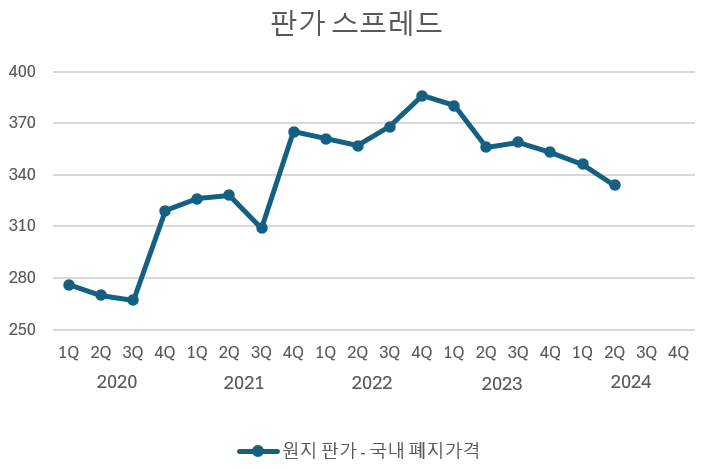

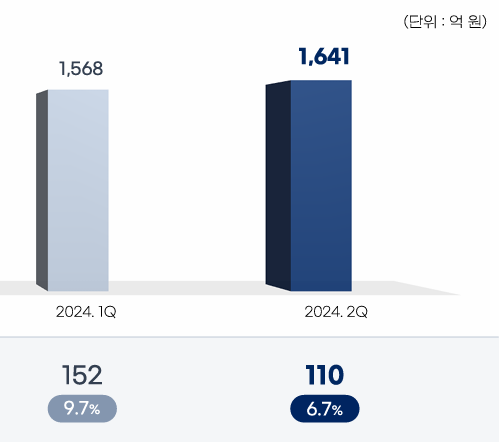

<판가 스프레드 추이>

그러나 지속된 원자재 가격의 상승으로 3분기 제지업계는 대대적인 가격 인상을 단행하였고 미국의 금리인하 시점이 다가오면서 한국과 금리 스프레드 축소 기대로 환율도 점차 안정세를 보이는 모습이다. 3분기부터 곧바로 이전 수준의 이익률을 회복하지는 못하겠으나 판가 스프레드가 재차 확대되며 점진적 이익률 회복을 기대한다.

올해 예상 배당금 295원, 시가배당률 3.7% 전망

아세아제지는 지난 해 7월 주주환원에 관한 수시공시에서 별도 당기순이익의 25%를 배당성향의 기준으로 삼겠다는 내용을 발표한 바 있다. 동사는 본사에서 골판지 원지를 생산하고 자회사인 제일산업, 유진판지, 에이팩을 통해 판지 및 골판지상자를 생산하고 있다. 따라서 아세아제지 별도 실적에는 원지 실적이 잡히고 연결 실적에는 원지+판지 실적이 잡히는 것이다.

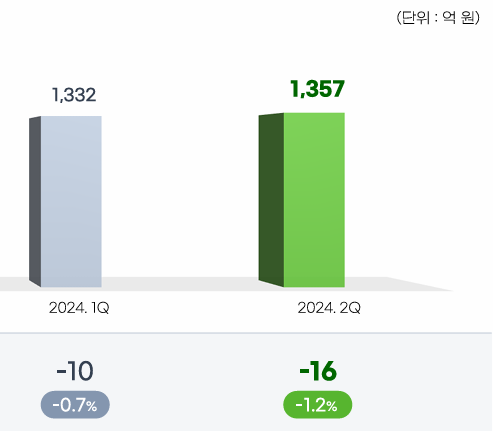

그런데 올해 상반기 동사의 원지 부문과 판지 부문의 실적을 비교해보면, 원지 부문에서 3,209억의 매출과 262억의 영업이익을 올렸고 판지 부문에서 2,689억의 매출과 -26억의 영업손실을 기록했음을 확인할 수 있다.

<아세아제지 원지부문 및 판지부문 실적 추이>

원지 가격 인상을 통해 원재료 가격 상승분을 판지업체 및 수요처에 전가하는 형태(자회사와는 조율이 있겠지만)이므로 하반기에도 원지 부문의 이익률은 개선되더라도 판지 부문의 이익률은 개선될 것으로 보기 어렵다. 따라서 하반기에도 원지부문의 영업이익률은 5~10% 수준, 판지부문 영업이익률은 BEP 수준으로 연결 기준 6%의 영업이익률이 예상된다.

결국 올해 실적의 핵심은 원지 부문이며 이익단 기준으로는 연결 및 별도의 차이가 거의 없을 것으로 생각된다. 3분기부터 이익률이 개선되기 시작하여 순이익 120억원, 4분기 140억원(성과급 고려)을 기록한다면 연간 기준 별도 순이익은 약 480억이 될 것이며 배당금은 25%인 120억원이 될 것이다. 120억원의 배당총액을 자사주를 제외한 전체 주식수로 나누면 주당 295원이 되며 이는 현 주가 기준 3.7%의 배당수익률이다.

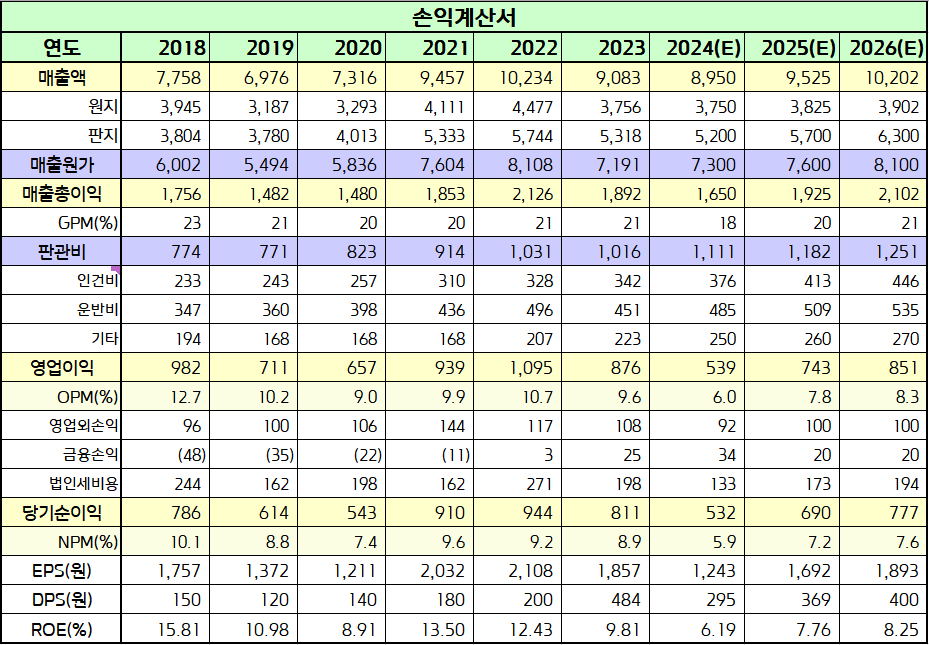

<아세아제지 실적 Table>

내년부터 청주 판지공장 1호기 가동시작, 2026년 2호기 가동시작을 고려하면 향후 2년 간 판지 부문의 매출액이 크게 증가할 것으로 예상되며 그 이후론 매출이 정체될 것으로 보인다. 이익률이 더 높은 원지 부문의 증설이 아니기 때문에 이익률의 개선은 크지 않을 것이라 생각된다.

현재 동사의 주주환원 정책은 자사주 매입소각 및 현금배당이 동시에 이루어지면서 연간 합산 8~10% 수준의 환원율을 기록하고 있다. 다만 올해 남은 20억원 어치의 자사주 매입이 끝나고 난 뒤 당장 내년부터는 자사주 매입 계획이 없는 상황이기 때문에 주주환원이 일회성으로 끝나는 것이 아니냐는 우려가 나올 수도 있는 상황이다. 실적 턴어라운드가 기대되는 현 시점에서, 추가적인 주주환원에 대한 의지를 보여주며 확실히 주주친화적인 기업으로 변모했음을 시장에 인식시킬 것인지, 실망감을 안겨줄 것인지는 전적으로 경영진의 의지에 달려있다.

금년도 실적 추정치의 하향 조정과 향후 2개년도 이익률 하향조정에 따른 EPS 및 BPS 재산정으로 Target PBR은 0.6배를 유지하나 목표주가를 12,000원(24E BPS 20,286원 X 0.6배)으로 하향한다.

아세아제지에 투자의견 [ 매수 ] 를 유지, 목표주가를 12,000원으로 하향한다.

컨텐츠

컨텐츠