자본주의 밸런스 톨라니 입니다.

이번 주 (9월 9일 ~ 9월 13일) 미국 뉴욕 증시는 주요 경제지표인 8월 소비자물가지수 CPI 및 생산자물가지수 PPI의 영향을 받을 것으로 전망하는데요.

지난주 경기 침체, R의 공포가 주식시장에 악영향을 미치면서 투자 심리를 크게 위축 키셨습니다. 이에 지난주 미국 증시는 큰 폭으로 하락하였는데요.

이번 주 또한 주여 경제지표 발표가 미국의 경기침체에 대한 영향으로 받아들일지, 연준의 강한 기준금리 인하 폭의 인플레이션의 완화 영향을 받아들일지가 주식시장의 향방을 결정할 것 같습니다.

다만 최근의 미국 주식 시장 변동성으로 보면 보합 또는 약세 흐름으로 보일 것으로 전망되고는 있습니다.

한편 현지시간 9일 애플의 신제품 공개 행사, 10일 미국 대선 후보의 토론회가 예정되어 있는데요. 이 또한 주식 시장에 향방에 영향을 줄 것 같네요.

이에 '미국 8월 소비자물가지수 CPI, 생산자물가지수 PPI, 애플의 신상품 공개 등 주간 주요 국가 경제·금융 이슈 및 전망' 관련하여 언론 보도 및 국제금융센터 보고서를 통해 좀 더 자세히 알아보도록 하겠습니다.

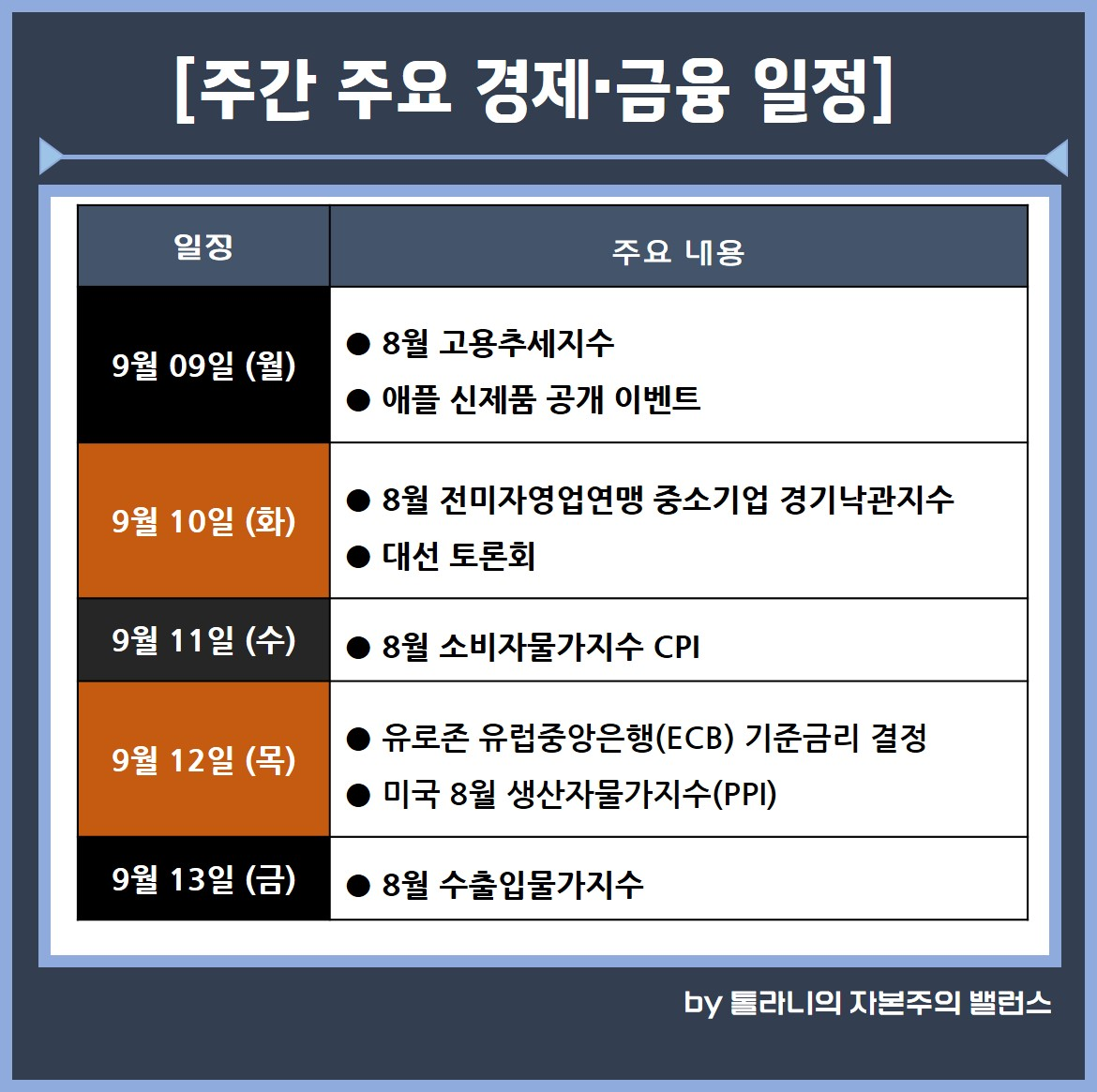

01. 주간 세계 국가 경제·금융 주요 지표 및 일정 [ 출처 : 연합뉴스 2024.09.08 임하람 ]

1) 9월 9일 (월)

● 7월 도매 재고

● 8월 고용추세지수

● 7월 소비자신용

● 애플 신제품 공개 이벤트

2) 9월 10일 (화)

● 8월 전미자영업연맹(NFIB) 중소기업 경기낙관지수

● 미국 대선 토론회

3) 9월 11일 (수)

● 8월 소비자물가지수 CPI

4) 9월 12일 (목)

● 유로존 유럽중앙은행(ECB) 기준금리 결정

● 미국 8월 생산자물가지수(PPI)

● 미국 신규실업수당 청구 건수

● 실적발표 : 어도비, 크로거

5) 9월 13일 (금)

● 8월 수출입물가지수

● 9월 미시건대 소비자태도지수

02. 주간 세계 국가 경제·금융 주요 이슈 및 전망 [ 출처 : 국제금융센터 ]

1) 미국 8월 CPI 발표. 디스인플레이션 추가 확인할 수 있을까

● 9월 11일 미국 8월 CPI 발표. 헤드라인지수 지난 7월 전년동월대비 2.9%로 4개월 연속 둔화되었으며 금번 2.6%로 추가 하락 예상. 전월대비는 7월 0.2%와 비슷할 전망

● 근원 CPI는 지난 7월 3.2%로 4개월 연속 완만한 둔화세를 이어갔으나 금번에는 정체될 가능성

● 9월 12일 미국 8월 PPI 발표. 지난 6월 전년동월대비 2.6%에서 7월 2.2%로 6월까지 이어졌던 반등 추세가 꺾인 이후 금번에도 추가 하락할지 관심

● 지난주 8월 고용지표가 7월 대비 나아진 것으로 발표되면서(비농업 고용증가 14.2만 명, 실업률 4.2%) 노동시장 냉각 우려가 일부 완화된 가운데 9월 12일 미국 주간 실업수당 청구건수에 관심. 지난주 신규 청구건수는 22.7만 명으로 2개월 연속 감소한 바 있음

● 9월 13일 미국 9월 미시건대 심리지수 발표. 지난 8월 67.9로 5개월 만에 반등했으며 이번 달 연준의 금리인하를 앞두고 소비심리가 추가적으로 개선될지 주목

2) 중국 8월 교역, 물가 및 유동성 지표 발표. 7월 부진 이후 향방에 주목

● 9월 10일 중국 8월 교역지표 발표. 수출증가율은 지난 7월 전년동월대비 7.0%로 예상치 9.7%를 하회하고 4월 이후 반등세가 꺾여 금번 향방에 주목

● 수입 증가율도 7월 7.2%로 6월 -2.3%에서 플러스로 전환된 이후 추가 개선될지 관심

● 9월 9일 중국 8월 CPI 발표. 지난 7월 전년동월대비 0.5%로 재차 반등 후 금번 추가 상승할지 관심. 한편 8월 PPI는 전월 -0.8%에 이어 마이너스를 이어갈 가능성

● 9월 11일 발표될 중국 8월 신규 위안화 대출(7월 2,600억 위안, 전월대비 급감), 8월 총사회융자(7월 7,700억 위안), 총통화(M2) 증가율(7월 6.3%, 역대최저수준)은 전월의 부진세가 지속될지 관심. 9월 14일 중국 8월 신규주택가격은 전월 9년래 최대 낙폭(-4.9%)을 보인 후 추가 하락 예상

3) ECB 통화정책회의 개최, 금리 추가인하 전망 속 관심은 향후 인하속도

● ECB는 9월 12일 통화정책회의 개최. 6월 정책금리를 4.25%(예금금리 3.75%, 한계대출금리 4.50%)로 25bp 인하했으며, 금번에도 25bp 인하 전망. 관심은 향후 인하 속도의 시사

● 금번 경제 전망치도 공개. 지난 6월 공개했던 성장률 전망치는 금년 0.9%로 3월 대비 상향, 내년 1.4%로 소폭 하향 조정했으며 인플레이션 전망치는 금년 2.5%, 내년 2.2%로 상향 조정

4) 미국 대선 TV 토론 실시. 해리스-트럼프간 첫 맞대결의 결과에 주목

● 9월 10일 밤 9시 (미국 동부시간) ABC 방송 주최로 해리스와 트럼프간 첫 맞대결이 미국 대선 TV 토론이 실시. 11월 대선을 앞두고 이후 추가 토론 여부는 유동적

● 금번 토론은 9월 6일 노스캐롤라이나를 시작으로 주별로 시작된 사전투표 속에서 △토론 분위기 △경제·외교·세계·이민 등 정책 논쟁 △토론 이후 해리스-트럼프간 지지율 격차 변화 등에 관심

5) 미국 주가, 지난주 조정 재개 이후 향방에 관심

● 8월 초 낙폭을 거의 만회했던 미국 주가는 지난주 빅테크 매도, 미국 경기침체 우려 재발, 고용지표 불안 등으로 다시 4.2% 하락하는 등 불안장세가 재개되는 양상

● 지난주 미국 8월 고용지표 이후 미국 경제 평가 변화, 9월 9일 애플의 신제품 공개, 지난주 14% 급락한 엔비디아 추가 조정 여부, 연준 정책 기대 변화 등이 금주 미국 증시에 어떤 영향을 미칠지 관심

6) 제79차 유엔총회 개막. 일본 자민당 총재 선거 유세 시작

● 제79차 유엔총회가 9월 10일 개막. 아젠다는 △지속 가능 성장·개발 △평화·안보 △인권·인도주의 △군축 △사회문제 △ 정의 등이며 일반 토론은 9월 24일 시작

● 9월 27일 일본 자민당 총재 선거를 앞두고 9월 12일 선거 유세가 시작. 출마 공식 선언 인사가 6명 이상으로 역대 최다가 될 전망인 가운데 고이즈미 전환경상과 이사바 전간사장이 선두를 다투는 상황

지금까지 '미국 8월 소비자물가지수 CPI, 생산자물가지수 PPI, 애플의 신상품 공개 등 주간 주요 국가 경제·금융 이슈 및 전망'에 대하여 알아보았는데요.

이번 주는 미국 경제의 디스인플레이션에 대한 경제지표 발표가 예정된 가운데 결과에 따라 연준의 기준금리 인하 폭이 결정될 것으로 전망하는 데요.

경기침체 이슈로 인한 R의 공포가 이번 경제지표 발표로 주식시장의 분위기가 바뀔지 지켜보아야 할 것 같네요. 이번 주는 약보합세를 유지하면서 하방 압력을 받을 가능성이 높지만, 연준의 빅컷 이슈가 하방 압력에 버틸 목이 될 수 있을 것 같기는 한데...

과연 연준이 얼마나 기준금리 인하를 할지, 투자자들의 관심이 집중될 것 같네요.

이번 주도 여러분들의 성공 투자 여정을 이어나가시길 바랍니다.

컨텐츠

컨텐츠