배당주 투자에서 중요한 것

배당을 주는 회사가 있고 배당을 주지 않는 회사가 있다. 주로 성장하는 산업에 종사하는 기업의 경우, 배당을 주면서 주주에게 환원하기보다는 지금 당장의 자금 수요가 급하기 때문에 배당 대신 투자를 늘려서 매출/영업이익을 늘림으로써 주주들에게 보답하는 걸 나중으로 미룬다.

하지만 배당을 주로 주는 회사들은 성숙한 산업인 경우가 많다. 대체로 앞으로의 투자가 그렇게 크게 필요하지 않다면 주주환원에 벌어들인 수익을 사용한다. 이 때 분기별로, 혹은 반기별로 배당금을 지급해주는데 이는 현금흐름 창출에 도움이 많이 된다.

자산은 증식해도 지금 당장 쓸 현금이 부족한 경우에 현금흐름을 더 늘려야할 필요가 있고, 그런 경우 자금을 배당을 주는 기업들에 옮겨놓으면 도움이 된다.

하지만 배당주 한 곳에만 투자하기엔 불안하다. 결국 배당주도 기업이기 떄문에 기업의 전망에 따라 주가가 크게 급락할 확률이 있기 때문이다. 최근에 스타벅스가 오르긴 했지만 1년동안 20~30%정도 하락한 바가 있다.

기껏 현금흐름을 내려고 배당주에 투자했더니 오히려 자산이 깎일 수 있다. 그래서 배당주를 투자할 떄에도 기업의 전망을 우선해서 보아야한다.

하지만 우리에겐 기업 하나하나를 공부할 시간이 충분치 않다. 그리고 공부한다고 해도 변동성은 예상 불가능할 때가 많다.

이 때 할 수 있는게 배당 ETF에 투자하는 것이다. 배당 ETF는 여러 배당을 잘 주는 기업들에게 분산 투자가 가능하고 알아서 이익 추이나 배당 추이에 따라서 종목을 주기적으로 리밸런싱해주기 때문에 투자해놓고 크게 신경쓸 필요가 없다. 더불어 배당주 기업 하나만 투자할 경우엔 회사 사정이 안좋을 경우 배당이 끊겨버릴 수도 있다. 하지만 배당 ETF는 분산투자 되어있으니 그런 위험을 비교적 낮출 수 있다.

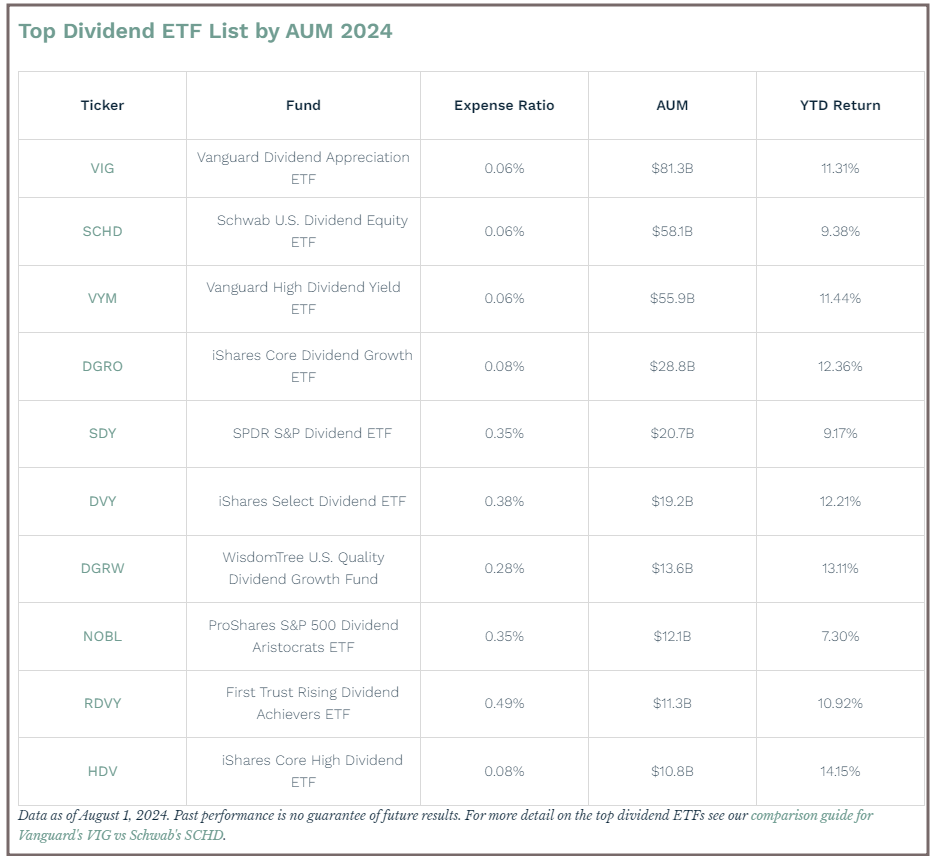

배당주 ETF 순위 투자 목록들

배당주 ETF 목록이다. 2024년 들어서 8월1일까지 수익률을 봤을 때 가장 수익률이 높았던 ETF는 HDV ,그리고 DVY, DRGO, VYM 등의 ETF가 있다.

AUM은 운용자산규모로 사람들이 제일 많이 투자하는 배당 ETF는 VIG, 그다음으로는 SCHD, VYM, DRGO 순이다.

운용 수수료도 중요하게 봐야하는데 예를 들어 RDVY는 투자하기엔 꺼려지는게 운용 수수료가 049%로 매우 높다. 반면에 VUG나 SCHD 등의 ETF는 0.06%로 매우 운용수수료가 낮다.

운용 수수료는 장기투자를 할 수록 정말 중요하다. ETF의 주가는 어떻게 될지 모르는데 여기서 최대한 아낄 수 있는 건 아껴야한다. 운용수수료가 비싸다고 더 높은 수익률이 보장되는 것도 아니다. 일례로 위의 ETF 목록 중 제일 수익률이 좋았던 HDV는 운용 수수료가 0.08%밖에 되지 않는다.

결론 : 배당주 말고 배당ETF에 투자하고 신경끄고 다른 일 하자.

컨텐츠

컨텐츠