계열 + 비계열 쌍끌이 성장으로 컨센서스 부합

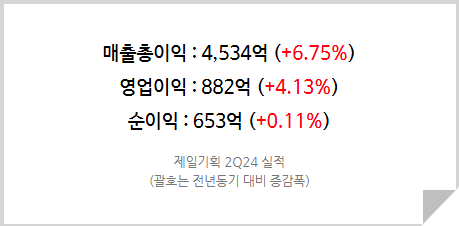

이번 2분기 제일기획의 매출총이익은 4,534억원으로 전년 동기 대비 +6.75% 증가, 영업이익은 +4.13% 증가한 양호한 실적을 발표하였다.

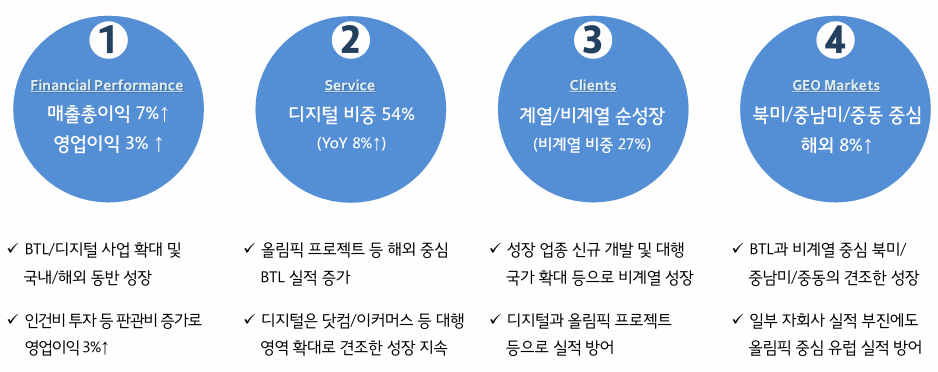

상반기 본사 매출 성장률 +5%, 자회사 매출 성장률 +8%로 도합 +7%에 달하는 준수한 성장을 기록하였는데 지난 11일 종료된 파리올림픽도 상반기 호실적의 한 축으로 기여하였다.

<제일기획 상반기 Summary - IR BOOK>

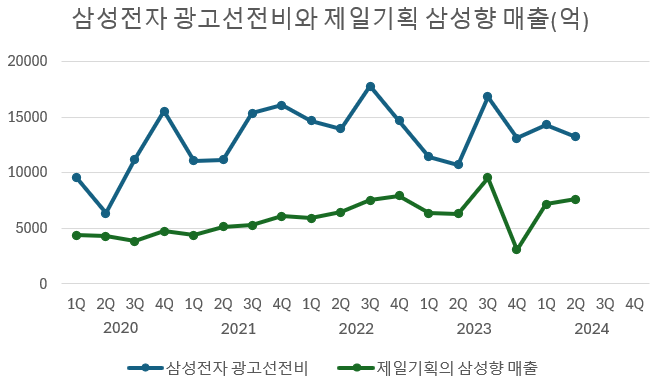

특히 지난 해 주요 광고주인 삼성전자의 부진으로 캡티브 매출이 감소했지만 반도체 업황이 회복세에 들어서면서 올해는 실적이 반등, 광고 예산도 증액되고 있다. 다음은 삼성전자 판관비 중 광고선전비와 제일기획 매출 중 삼성향 매출의 추이이다.

항상 동일한 방향으로 움직이는 것은 아니지만 둘의 상관관계가 꽤 높으며 중장기적 방향성은 일치함을 확인할 수 있다. 올해 상반기 캡티브 영업수익은 1조 4,823억원으로 전년 동기(1조 2,670억) 대비 +17% 증가하였으며, 이는 비계열 중심의 성장만 나오던 지난 해와는 달라진 모습이다. 이번 2분기와 3분기는 파리 올림픽으로 인한 영향을 배제할 수는 없지만 삼성전자의 추가적인 실적 개선이 이루어지고 있다는 점을 고려하면 제일기획의 성장이 지속될 것이란 판단이다.

역대 최대 실적과 최대 배당 기대

지난해 동사는 2022년 대비 소폭 역성장을 기록하며 배당금을 삭감했다. 당기순이익이 1,958억에서 1,901억으로 감소하였고 배당성향 60%를 유지하면서 주당 배당금 역시 1,150원에서 1,110원으로 줄였다. 그러나 올해는 상반기 기준 당기순이익이 1,087억원으로 전년 동기인 1,066억원 대비 소폭 증가하였다. 물론 유의미한 수준의 증가는 아니지만 3분기에도 준수한 실적 성장을 시현할 것이란 예상(올림픽 효과, 삼성전자 실적 개선세 지속)과 지난 해 4분기 자회사 Iris의 영업권 전액 상각으로 인한 일회성 비용이 컸기 때문에 하반기 순이익은 전년 대비 최소 300억원은 개선될 것이라고 생각된다.

전년도와 동일한 1,110원의 배당금을 가정하더라도 많이 하락한 현 주가 수준(17,160원)에서의 배당수익률은 6.4%에 해당하는데 순이익 개선으로 인해 배당이 증가할 것으로 예상된다는 점에서 배당수익률은 그 이상이 될 것이란 전망이다.

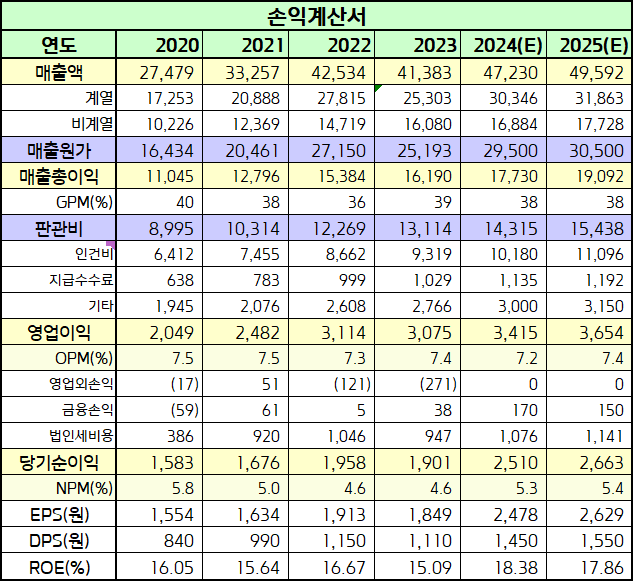

<제일기획 실적추정 Table>

상반기는 계열+비계열 매출총이익의 동반성장에 힘입어 +7% 수준의 성장을 기록했다. 하반기에 들어서면서는 여전히 부진한 광고업황으로 인해 비계열 매출은 상반기 대비 슬로우해지며 연간 기준 전년 대비 +5% 증가(영업수익 기준)에 수렴할 것으로 보인다. 다만 지난 해 4분기는 삼성전자가 광고비 지출을 크게 줄이면서 동사 매출의 감소가 이루어졌는데 올해는 양호한 회복세를 보이면서 4분기 실적도 긍정적일 것으로 보인다. 계열 매출액이 +19.93% 증가하면서 전사 실적을 견인할 전망이다.

이에 따라 매출총이익은 2024년 +9.5% YoY 증가할 것으로 보인다.

비용 측면에서는 채용 증가로 인한 인건비 증가와 매출 증가에 연동되는 지급수수료 증가, 기타 판관비 증가로 인해 올해 연간 판관비는 1조 4,315억원을 추정한다. 영업이익률이 상승하진 못하지만 매출 증가에 따라 영업이익도 전년 대비 +11.06% 증가한 3,415억원을 달성할 것으로 예상된다.

지난 해 Iris 영업권 상각에 기인한 일회성 비용이 제거되면서 올해 영업외손익은 유의미한 숫자를 나타내지 않을 것으로 생각되고, 이자수익과 이자비용의 차이에 따른 이자손익 140억과 환차익 30억 수준을 고려한 연간 금융손익은 170억으로 추정, 법인세율 30%를 가정한 올해 법인세비용은 1,076억이다.

따라서 당기순이익은 전년 대비 +32% 개선된 2,510억원으로 EPS 역시 큰 폭 증가, 특별한 M&A가 없을 경우를 가정하여 배당성향 60%를 적용한 올해 예상 DPS는 1,450원 수준으로 현 주가 기준 예상 배당수익률은 8.4%에 달한다.

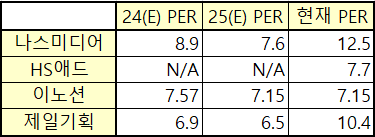

<PEER 그룹 PER>

다만 광고업황 부진에 따라 PEER 그룹 전체의 멀티플이 쉽사리 회복되지 못하고 있는 상황이다. KT 계열 광고대행사 나스미디어의 2025년 예상 실적 기준 PER은 7.6배, LG 계열 광고대행사 HS애드의 현재 PER(컨센서스 미제공)은 7.7배, 현대차 계열 광고대행사 이노션의 2025년 예상 실적 기준 PER은 7.1배라는 점을 고려했을 때 동사의 2025년 예상 실적 기준 PER 6.5배는 눈에 띄게 저평가된 수준은 아니라고 생각된다.

그러나 경쟁사들 대비 안정적인 현금흐름과 높은 ROE(평균 16% 수준)를 고려한다면 동사가 밸류에이션 프리미엄을 받는 것이 합당하다고 여겨진다. 따라서 위 세 경쟁사의 PER 평균인 7.4배 대비 30%의 프리미엄을 부여한 9.6배를 Target PER로 설정한다. 2025년 예상 EPS 2,629원에 Target PER 9.6배를 부여한 25,200원을 목표주가로 산정한다. 이는 현 주가 대비 +46%의 상승 여력이 존재하며 배당수익으로 8%를 수취할 수 있는 매력적인 가격이라고 판단된다.

제일기획에 대한 투자의견을 [ 매수 ] 로, 2025년 목표주가를 25,200원으로 하향한다.

컨텐츠

컨텐츠