자본주의 밸런스 톨라니입니다.

2024년 7월, 벌써 한 해의 하반기 시작일이 되었네요. 시간이 정말 빨리 흘러가는데요. 전반기 미국 뉴욕 증시는 AI, 반도체 등 기술주 중심으로 큰 폭의 상승을 보여주었습니다.

이제 24년 하반기의 관건은 연준의 기준금리 인하 시기가 9월부터 시작할지, 아니면 늦은 12월부터 시작할지에 대한 윤각이 어느 정도 잡힐 것으로 전망하는데요.

과연 미국의 경제 및 고용에 관한 지표들이 어떻게 전개될지 지켜보아야 할 것 같네요. 이번 주 (7월 1일 ~ 7월 5일)는 고용지표, 구매자관리지수 PMI 및 6월 FOMC 의사록 공개 등 고용·경기 관련 지표들이 발표될 예정입니다.

또한 2024년 ECB 연례 포럼 개최가 예정되어 있는데요. 이 포럼에서 파월 연준 의장, 윌리엄스 연은 총재, 라가르드 ECB 총재 등의 주요 인사들의 연설이 예정되어 있어 향후 통화, 금융 및 경제 관련 방향성에 많은 영향을 미칠 것으로 예상됩니다.

이에 '미국 6월 고용지표, FOMC 의사록 공개, 2024 ECB 연례 포럼 등 주간 주요 국가 경제·금융 일정 및 전망' 관련하여 언론 보도 및 국제금융센터 보고서를 통해 좀 더 자세히 알아보도록 하겠습니다.

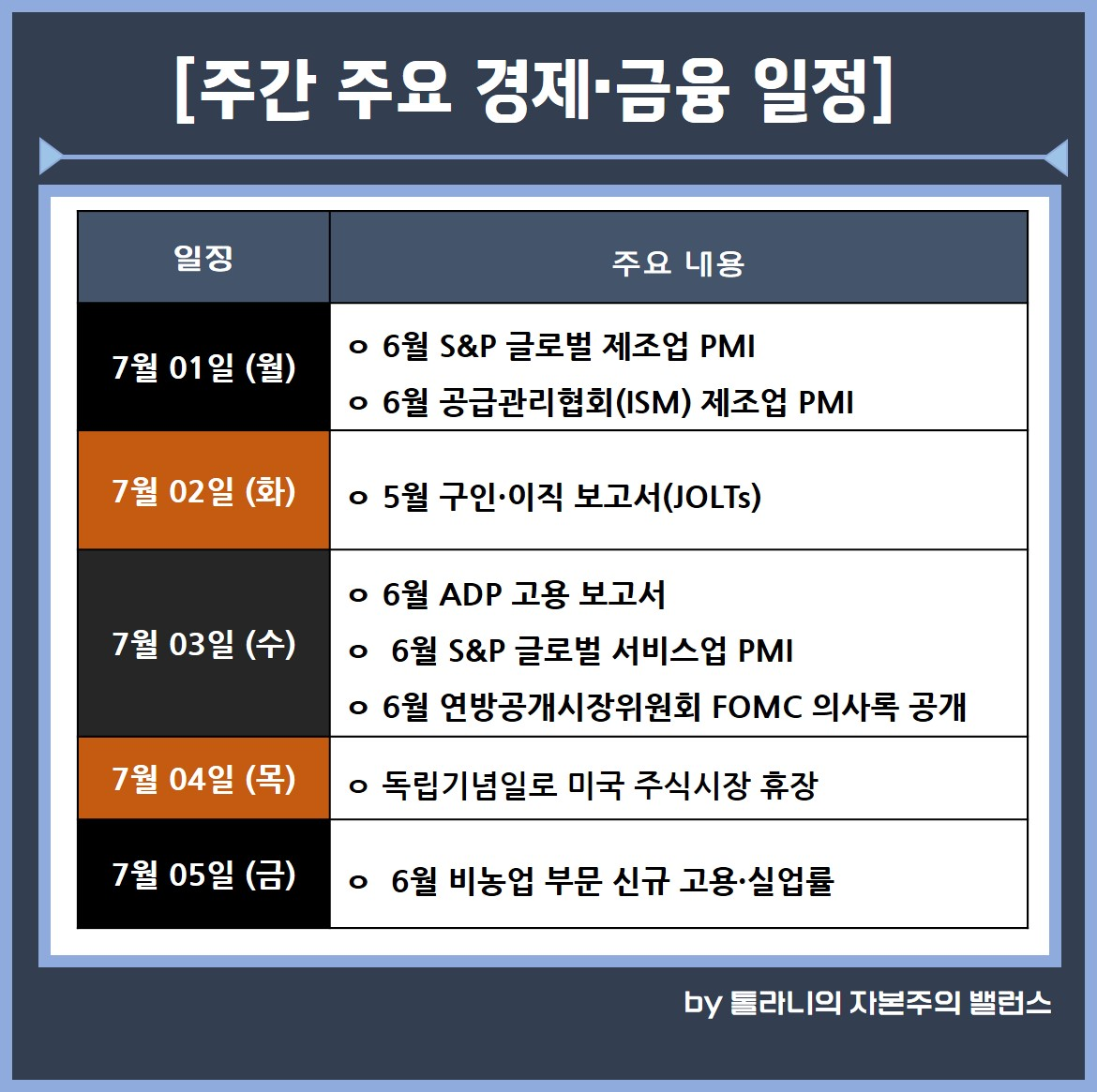

01. 미국 주간 주요 경제·금융 일정 (7월 1일 ~ 7월 5일) [출처 : 한국경제TV 2024.07.01)

1) 7월 1일 (월)

ㅇ 6월 S&P 글로벌 제조업 PMI

ㅇ 6월 공급관리협회(ISM) 제조업 PMI

ㅇ 5월 건설지출

2) 7월 2일 (화)

ㅇ 5월 구인·이직 보고서(JOLTs)

ㅇ 7월 경기낙관지수

ㅇ 제롬 파월 연준 의장 유럽중앙은행(ECB) 포럼 토론 참석

3) 7월 3일 (수)

ㅇ 6월 ADP 고용 보고서

ㅇ 6월 챌린지 감원 보고서

ㅇ 주간 신규 실업보험 청구자 수

ㅇ 6월 S&P 글로벌 서비스업 PMI

ㅇ 6월 ISM 비제조업 PMI

ㅇ 5월 공장재 수주

ㅇ 6월 연방공개시장위원회 FOMC 의사록 공개

ㅇ 미국 독립기념일로 주식시장 조기 마감

4) 7월 4일 (목)

ㅇ 독립기념일로 미국 주식시장 휴장

5) 7월 5일 (금)

ㅇ 6월 비농업 부문 신규 고용·실업률

02. 주간 주요 국가 경제·금융 이슈 및 전망 [출처 : 국제금융센터 ]

1) 미국 6월 고용지표 및 PMI 발표. 미국 경제의 둔화 조짐에 주목

ㅇ 7월 5일 미국 6월 고용지표 발표. 비농업고용지수는 5월 27.2만 명 증가로 예상(18.5만 명)을 상회. 금번 18만 명으로 재차 감소 예상되나 또다시 이를 벗어날 가능성에 유의

ㅇ 실업률은 지난 5월 4.0%로 21년 11월 이후 최고치로 상승 후 금번 비슷한 수준 예상. 평균임금 증가율은 5월 전년동월대비 4.1%로 4개월 만에 반등 후 추가 상승 여부에 관심

ㅇ 7월 1일 미국 ISM 제조업 PMI 발표. 지난 3월 50.3으로 22년 10월 이후 처음 50을 상회 후 4월 49.2, 5월 48.7로 재차 하락한 바 있어 금번 향방에 주목

ㅇ 7월 3일 미국 6월 ISM 서비스업 PMI도 관심. 지난 4월 49.4로 22년 말 이후 처음으로 50을 하회 후 5월에는 53.8로 비교적 큰 폭 반등했으나 금번에는 재차 반락 예상

ㅇ 7월 4일 주간 실업수당청구건수 발표. 지난주 신규청구건수 일부 감소(23.3만 명)에도 계속 청구건수는 2년반래 최고(183.9만 건)를 보이며 노동시장 냉각을 시사해 금번 수치에 관심

ㅇ 7월 7일 프랑스 조기총선 2차 투표 실시. 6월 30일 1차 총선에서 해당 후보가 과반 득표시 당선 확정되나 없으면 유권자 12.5% 이상 득표 후보끼리 결선투표 진행

ㅇ 7월 4일 영국 총선 실시. 현재로서는 여론조사 결과 야당인 노동당 지지율이 41% 내외, 집권 보수당 지지율이 19% 내외로 격차가 커 노동당의 승리 전망이 우세. 이 경우 키어 스타머 노동당 대표가 고든 브라운 이후 14년 만에 처음으로 노동당 총리가 될 가능성

ㅇ 다만 양측 모두 선거 공약이 비슷해 정책 상의 변화가 크지 않을 것이라는 비판 속 금번 결과 이후 국채시장 및 파운드화에 미칠 영향에 관심

ㅇ 2024 연례 ECB 중앙은행 포럼이 7월 1일 ~ 3일 포르투갈에서 "전환기 시대의 통화정책"이라는 주제로 개최. 동 포럼은 과거에도 중요 통화정책 발언의 장으로 이용된 바 있음

ㅇ 파월 연준 의장, 윌리엄스 연은 총재, 라가르드 ECB 총재와 다수 ECB 인사들이 발언하며, 유로존 물가, 지정학적 쇼크와 물가, 통화정책 사이클, 금리 균형, 국제금융 시스템 등이 논의

4) 6월 FOMC 의사록 공개

ㅇ 연준은 7월 4일 FOMC 의사록을 공개. 지난 6월 11일 ~ 12일 회의에서의 점도표(연내 인하 횟수 축소), 기자회견 간 혼재된 메시지에 대해 보다 명확한 내부 논의 내용을 가늠

ㅇ 특히 △점도표 상 연내 금리인하 축소(3회 → 1회) 관련한 논의 △인플레이션 전망치 상향 및 "진전" 평가 논의 △노동시장 타이트 여부 평가 △성장률 전망치 유지 근거 등에 관심

5) 유로존 6월 CPI 및 중국 6월 PMI 발표

ㅇ 7월 2일 유로존 6월 CPI(HICP) 발표. 헤드라인지수는 5월 전년동월대비 2.6%로 반등했지만 금번에는 하락 예상. 근원지수는 5월 2.9%로 반등 이후 향방에 관심

ㅇ 7월 1일 중국 6월 차이신 제조업 PMI 발표. 지난 5월 51.7로 4개월 연속 점진적인 상승세를 보였으나 이번에는 반락 가능성. 7월 3일 6월 서비스업 PMI는 5월 54에 이어 추가 상승할지 관심

6) 중동사태 전선 확대 여분에 주목. 상하이협력기구 정상 회의도 관

ㅇ 최근 국제사회의 노력에도 불구 레바논 국경에서의 이스라엘-헤브볼라간 충돌 위험이 고조. 금주 양측 간 도발 강화 등 긴장 고조 여부에 주목

ㅇ 상하이협력기구(SCO) 정상회의가 7월 3일 ~ 4일 카자흐에서 개최. △서방에 맞선 중국, 러시아, 이란 등 회원국들의 대응 △중동사태, 러-우 전쟁 논의 △에너지 및 경제 협력 등이 논의될 예정

지금까지 '미국 6월 고용지표, FOMC 의사록 공개, 2024 ECB 연례 포럼 등 주간 주요 국가 경제·금융 일정 및 전망'에 대하여 알아보았는데요.

이번 주는 미국의 고용지표, 연준의 6월 FOMC 의사록 공개 그리고 2024 ECB 연례포럼에서의 주요 인사 및 파월 연준 의장의 발언 등이 주식시장에 영향을 미칠 것으로 전망합니다.

이번 한 주도 성공 투자 여정을 이어 나가시길 바랍니다.

컨텐츠

컨텐츠