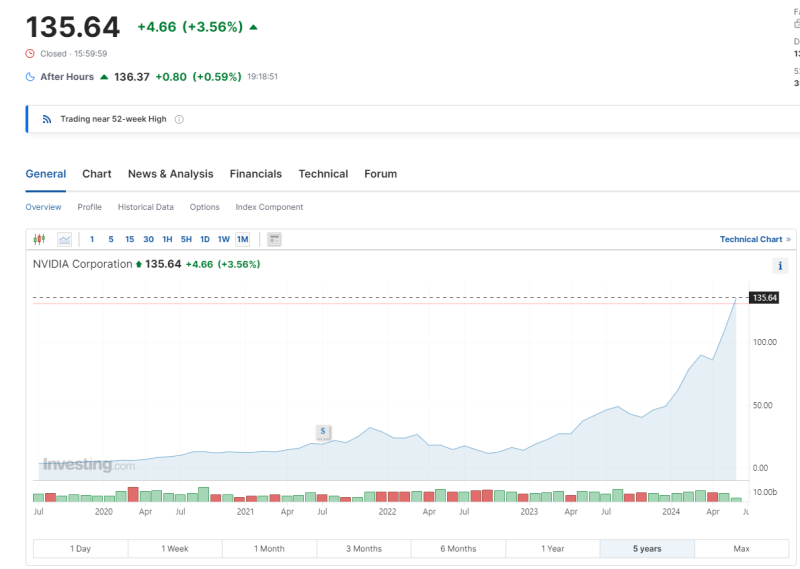

AI 열풍이 강하게 불면서 엔비디아가 시가총액 장중 시가총액 1위에 오르는 모습을 보였습니다.

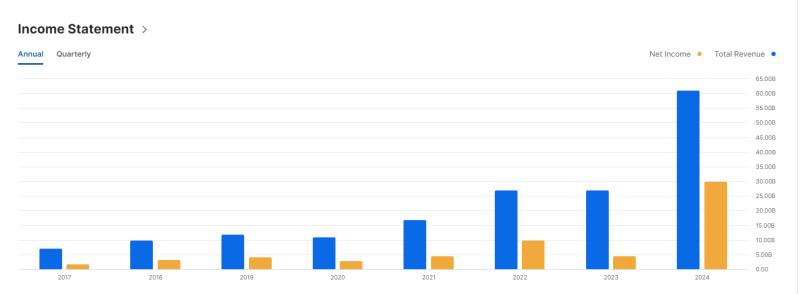

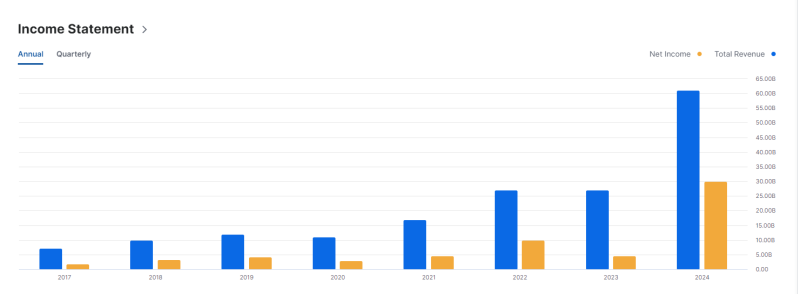

엔비디아가 이렇게 강하게 상승하는 이유 중에 하나는 실적에 있어서 좋은 모습을 보이고 있기 때문입니다. 지난 15년간 단 두해만 매출 역성장을 했고, 13년간 지속적으로 매출이 상승했습니다. 그리고 2024년에는 무려 3자리 %의 상승이 예상됩니다.

특히 엔비디아는 재무적인 부분을 넘어서 스토리적인 내용에 있어서도 좋은 모습을 보입니다.

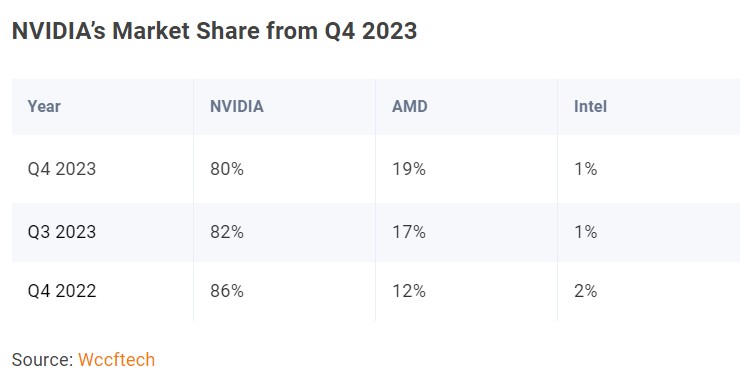

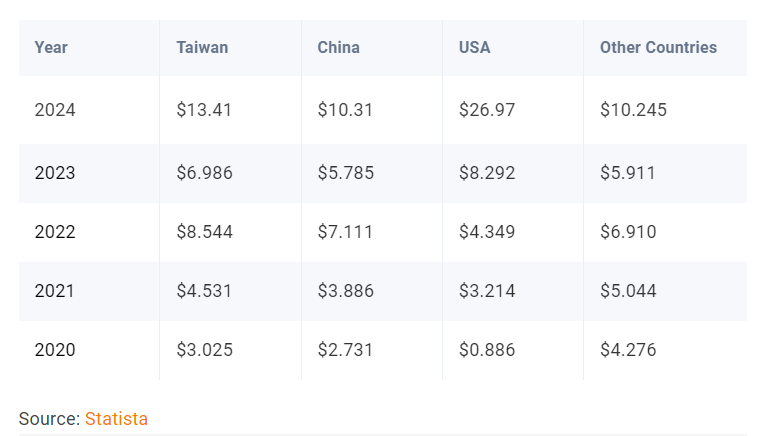

점유율 면에서 압도적인 모습을 보이고 있고, 국가도 고른 분포도 보이며 포트폴리오적으로도 완벽한 모습을 보이고 있습니다.

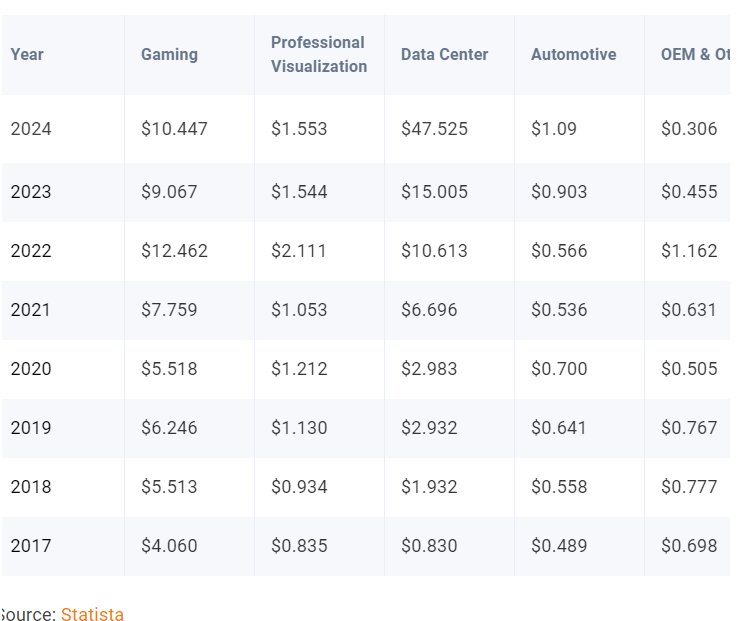

심지어 판매 제품 라인에 있어서도 완벽한 모습을 보이는데 흔히 말하는 신산업과 캐시카우가 결합된 좋은 모습을 보입니다. 게이밍 산업에서 창출된 현금과 데이터 센터라는 AI 기반 신산업이 연결되며 한마디로 실체가 없는 거품은 아니고 정량적인 데이터와 스토리까지 합쳐져서 가격이 오르는 좋은 사례입니다. 그렇기에 엔비디아의 주가 상승은 충분히 타당해 보입니다.

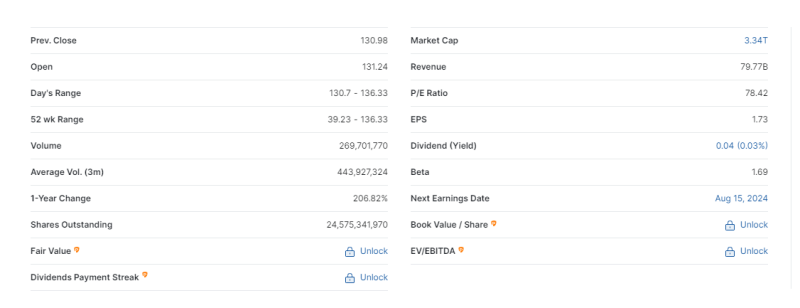

그럼에도 이슈가 되는 것은 엔비디아의 주가가 너무 비싸기 때문입니다. 주가가 비싸다는 것을 2가지 형태로 나누어 생각해볼 수 있는데 ① 현재 밸류에이션을 보았을 때 고평가 구간이라는 점과 ② 최근의 실적이 일시적일 수 있는 점 등입니다.

우선 현재 밸류에이션을 보면 흔히 말하는 가장 기초적 밸류에이션 지표인 PE Ratio 기준으로 80에 육박하는 모습을 보입니다.

금년도 상당히 향상된 실적을 기준으로도 80정도의 실적을 보인다는 것으로 지표만 보았을 때는 확실히 고평가입니다. 물론 과거에도 성장을 했기에 향후 5년에도 동일하게 성장한다는 가정을 하게 되는 경우 높은 밸류에이션에 대한 부담이 완화될 수 있습니다.

문제는 엔비디아의 경우에 현재 업계를 독점하는 수준의 점유율을 보이고 있고 이것은 엔비디아가 전방 산업이 성장하는 것 외에는 별다른 확장이 어렵다는 결론에 이른다는 것으로 결론이 내려집니다. 예를 들어서 엔비디아의 점유율이 30~40% 정도면 다른 경쟁자를 이겨서 얻을 수 있는 확장성이 2~3배가 될 수 있지만 엔비디아는 이러한 가정 자체가 불가합니다.

최근의 실적이 일시적일 수 있는 이유는 금년도에 증가한 실적은 AI 모멘텀에 기반했기 때문입니다. 금년도 엔비디아의 실적을 견인하는 것은 빅테크를 중심으로 한 Data Center 설립인데 GPU의 수명을 좋게 봐서 2~3년 정도 교체 주기를 갖는다고 생각한다고 기간산업의 특성상 당분간 매출이 정체될 여지가 충분합니다.

물론 이것을 반전 시킬 수 있는 것이 AI의 성장인데 사실 현재 AI 산업 자체가 구조적으로 문제가 있다고 생각하는 의견도 상당합니다. AI가 문제가 있다기 보다는 전형적인 '과잉 기대' 구간에 진입했기에 냉각기가 올 가능성이 높다고 판단하는 것입니다.

IT 업계에서 기술적인 지표로 가장 많이 활용되는 가트너사의 하이퍼 싸이클을 보면 2023년 기준 기대의 정점에 있는 것이 Generative AI(생성형 AI)입니다. 기술적으로 완벽하지 않지만 일반인 기준으로는 그 유명한 ChatGPT 같은 것을 생각하면 좋을 듯 싶습니다.

해당 그래프를 보면 인사이트를 얻을 수 있는 부분들이 몇 가지 있는데 Trough of Disillusionment 부분의 끝에 Automous Vehicles(자율주행)이 위치한 것을 볼 수 있습니다. 현재 생성형 AI가 위치한 부분은 시장의 기대가 높은 영역, 자율주행이 위치한 영역은 시장에서 회의감을 느끼는 영역 정도로 구분할 수 있는데 테슬라로 인하여 촉발된 자율주행 영역도 아직 실제 수익성의 영역에 도달하지 못했음을 알 수 있습니다.

위의 그래프만 본다면 엔비디아의 실적을 견인하는 AI 산업은 최근 AI 기술에서는 구시대로 취급받는 OCR(시각인식 AI)마저도 아직 수익성을 발생시키지 못하고 있습니다. AI 업계에서 가장 올드한 취급을 받는 기술조차도 완벽한 비즈니스 모델로 연결되지 못한다는 것은 현재 최첨단 기술로 인정 받는 AI기술은 수익을 만들기에 5~10년 정도 시간이 필요함을 의미합니다.

구글에 How AI is Reshpaing Corprtate IT Today라고 검색하면 서베이 전문을 볼 수 있지만 투자 입장에서 모든 내용에 관심이 있을 필요는 없기에 기사로 번역된 버전을 들고왔습니다.

2~3년내로 AI 투자에서 긍정적인 ROI가 예상되지 않는다는 것인데 그러면 2~3년만 존버하면 AI 산업이 확 필 수 있다는 기대가 생길 수도 있지만 더 핵심적인 내용은 ROI 산출이 극도로 어렵다는 내용입니다.

회사를 다니면서 흔히 말하는 머기업을 다니는 경우 지원조직이나 비수익성 부서에 있으면 항상 숫자보다는 스토리와 산업적 임팩트와 같은 무엇인가를 통해서 자신의 가치를 설명합니다.

현재 CIO들이 AI 산업의 ROI를 설명하지 못하는 것은 실체가 없기 때문입니다. 예를 들어서 클라우드 같은 경우에는 ROI 산정이 상당히 정확합니다. ERP 같은 것들도 어느 정도 가능하지만 가정이 많이 들어가고 정성적인 부분을 정량화하기 때문에 주관이 들어갑니다. 그래도 ROI 산정 자체는 충분히 가능합니다.

문제는 AI가 현재 ROI 산정이 거의 불가한 수준이라는 이야기인데 이러한 경우는 사업성이 아예 없고, 적자가 너무 심하기에 '불가'하다기 보다는 해야할 이유를 설명하기 어렵다는 것이 더 정확할 것입니다. 그럼에도 불구하고 남들이 다 하니깐 해야 한다 식의 논리가 진행되고 있을 것이며 이러한 논리는 언제든지 붕괴 가능한 약한 기반에 근거합니다.

아마존의 주가 차트를 보면 경이로운 수준으로 한때 $1도 안 하던 주식이 $182 정도 수준에서 거래되고 있습니다. 엔비디아를 옹호하는 논리의 상당수는 이러한 주식들의 닷컴 버블 시절을 인용합니다. 아마존이 4$에서 닷컴버블이 붕괴되며 다시 $1 이하로 떨어졌고 결국은 200배 넘는 성장을 했으며 닷컴 버블에 보유한 사람도 결국에는 50배 이상의 수익이 발생했다..대충 이런 논리입니다.

논리 자체가 문제는 없지만 최근 엔비디아의 주가는 아마존과 비교할 수 있는 수준을 넘어선 정도의 수준이며(무려 미국 시가총액 1위 기업입니다) 대부분이 역발상을 생각하는 상황이라면 해당 아이디어는 더이상 소수의견이 아니라는 점이 문제입니다.

그러니깐 역발상을 다 하다보니 이게 더 이상 역발상이 아니게 된 상황으로 오히려 엔비디아의 경우에는 지금 고평가를 인정해버리는 것이 소수의견에 가까울 것입니다.

엔비디아가 좋은 기업임은 분명하고 AI 산업이 유망한 것도 맞지만 그것이 반드시 해당 기업의 주가와 연결되는 것은 아닙니다. 특히 투자 관점에서는 그러한데 강남역 인근에 30평 상가가 500억원이라면 아무리 좋은 입지라도 사면 손해인 것과 동일하게 엔비디아도 현재 주가가 정당화 되기에는 어렵습니다. 금융 투자 관점에서도 그러하고 IT 산업 관점에서도 좋은 기업임은 확실하지만 인프라 기업이 전방 사업의 기업보다 시가 총액이 높은 것은 의아할 수 밖에 없습니다.

컨텐츠

컨텐츠