3주택자 이상이 되면 간주임대료를 내게된다. 간주임대료는 월세 받는 사람들에게는 세금을 받을 수 있는데 전세 내 준 사람들에게는 세금을 받을 수 없으니 정부가 만들어낸 정책이다.

다주택자들을 너무 미워하는 것 같다. 소수의 다주택자들이 전세사기 같은 여러 문제들을 일으켜 부정적인 시각으로 보는데 다주택자들은 엄청난 세금을 내며 국가재정 잔고를 늘려준다.

그리고 주택 매수세도 늘려주면서 인테리어 업체, 이사업체 등도 먹고 살게 해준다.

오늘은 다주택자 간주임대료 이자율 상승 따른 세금 절세전략에 대한 포스팅입니다.

간주임대료

간주임대료는 임대사업을 하는 사람에게 부과되는 세금이자 3주택 이상이면 해당되고 종합부동산세도 같이 내야하는 잔혹한 법이다.

즉, 월세보증금이나 전세보증금에 대해 은행의 연평균 이자로 수익을 올린다고 가정하여 세금을 부과하는 것이다. 월세 내는 사람들은 세금을 내는데 왜 전세 받은 사람들은 세금을 안 내냐하는 것에서 2011년부터 착안해서 나온 법이다.

보통 직장인의 경우 월세를 받는 사람은 소득에 포함되어 연말정산 세율에 따라 세금을 내야한다. 원룸의 경우 사업자 등록이 되어있는 경우는 사업자로 5월에 종합소득세로 부과한다.

조건

부부합산 3주택 이상이면 간주임대료 대상이다. 단, 전용면적이 40제곱미터 이하이면서 기준시가 2억원 이하일 경우에는 주택수에 제외된다.

"전용면적 40제곱미터 이하 + 기준시가 2억원" 2가지 모두가 적용되야 한다. 하나만 적용된다면 주택수에 제외되지 않으니 주의한다.

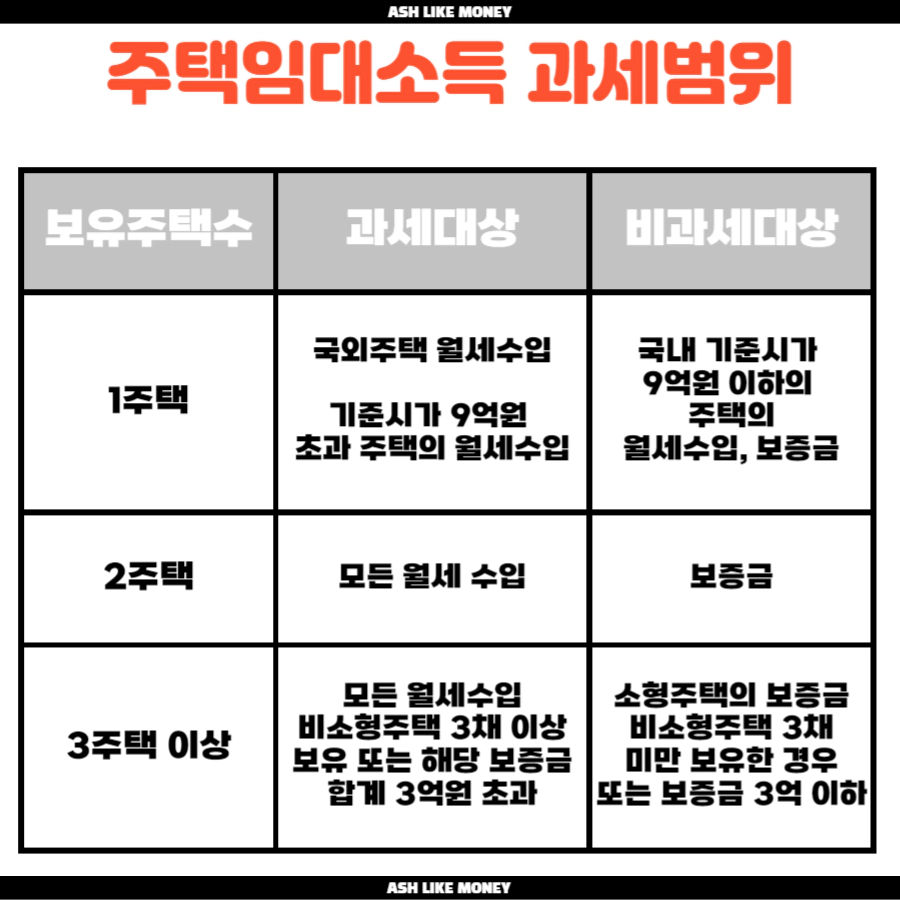

임대주택 소득 과세범위

만약, 3주택자가 아니더라도 1주택 및 2주택도 과세가 된다. 주택수는 부부 합산하여 계산하고 월세소득 무조건 불로소득으로 잡힌다.

나의 주택임대소득이 2천만원이 초과한다면, 다른 종합소득인 나의 연봉과 합산하여 신고를 해야해서 연봉이 높아져서 높은 세율을 적용받게 된다.

반면, 나의 주택임대소득이 2천만원 이하라면 14%까지 분리과세가 가능하다. 분리과세한다면 연봉에 포함되지 않아 세금을 덜 내도 된다. 간주임대료 계산

현재는 기획재정부에서 발표한 세법 개정안에 따르면 소형 주택 비과세 특례 기간을 적용하여 3년 연장되어 26년 12월 31일까지는 소형주택에 과세하지 않는다.

간주임대료는 5월 31일까지 내야하고 안 내면 가산세를 내야하고 국세청에서 따로 문자 안 올 수도 있으니 알아서 계산해서 내야한다!

주택수에 포함되지 않지만 매월 발생하는 월세수익에 대해서는 간주임대료를 포함한다. 주택 이외에 토지로도 세금이 부과될 수 있으나 전, 답, 과수원, 목장, 임야, 염전은 과세 제외 대상이다.

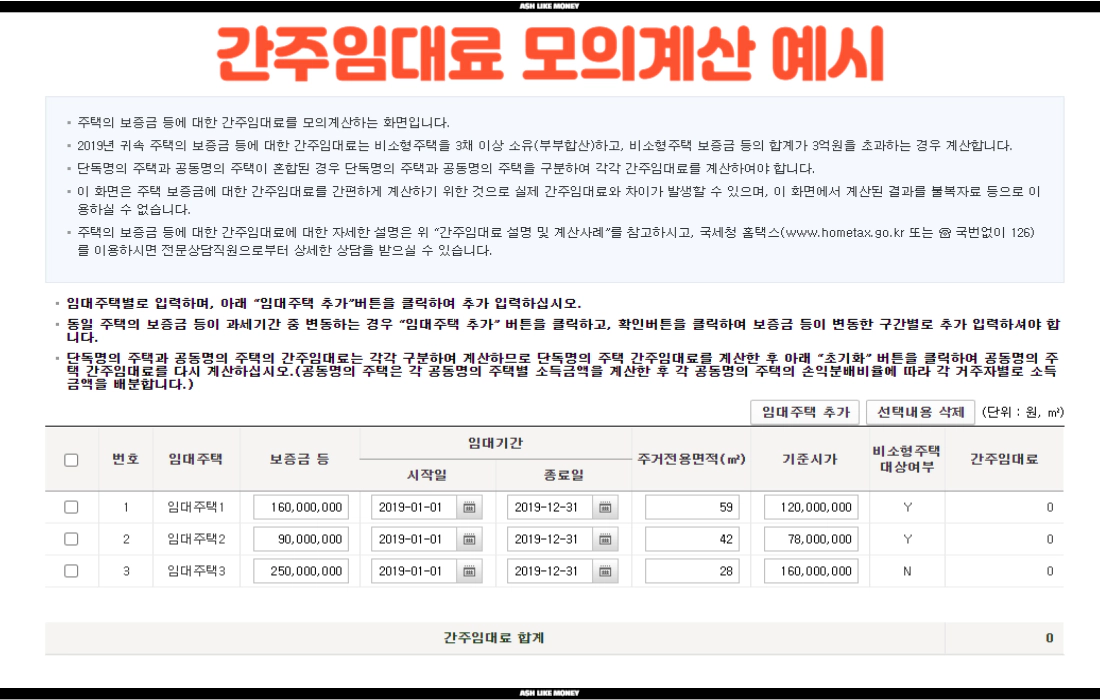

계산 공식은 "[(전세금, 월세보증금 × 정기예금이자율 × 과세대상 기간일 수) ÷ 365일] "으로 계산한다.

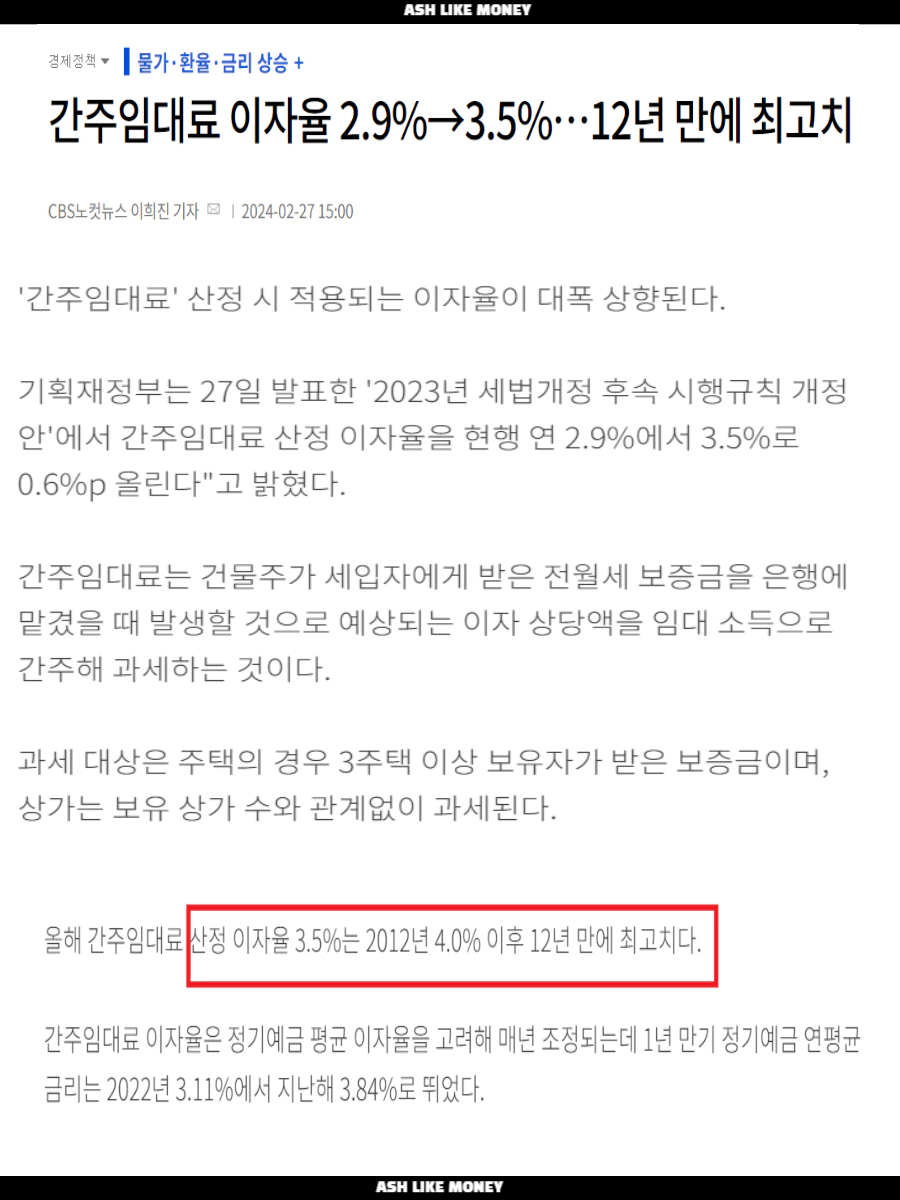

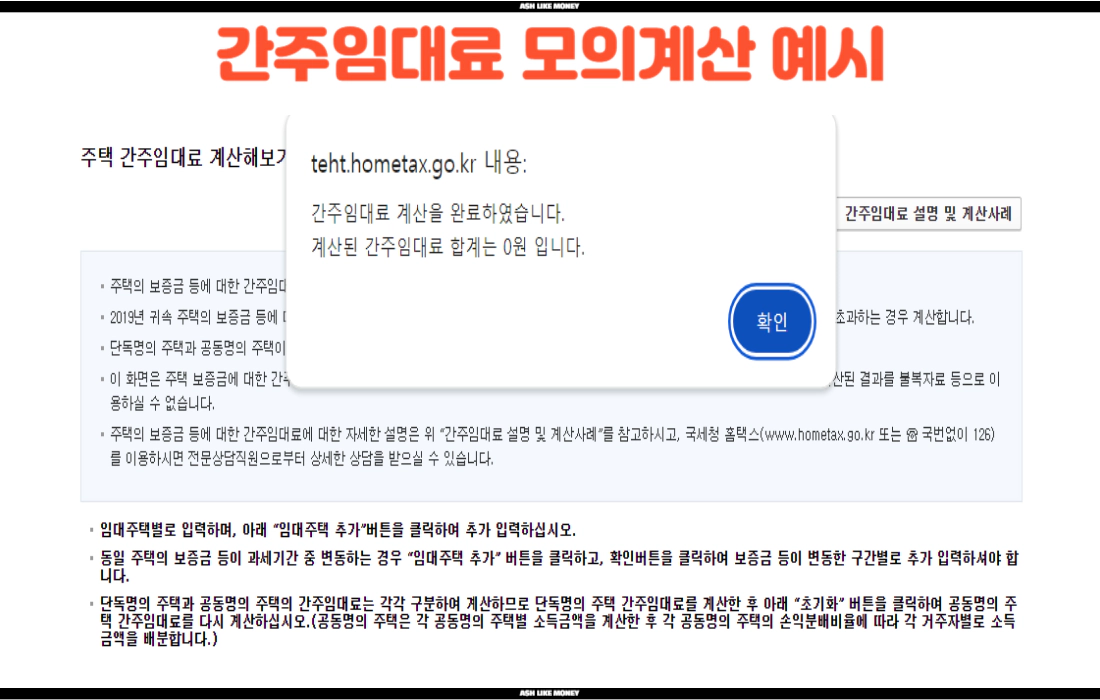

정기예금이자율은 매년 달라질 수 있다. 22년 2.9%에서 23년 3.5%까지 올라버렸다. 간주임대료는 3억원까지 공제되기에 위의 예시는 소형주택이 포함되어 있기에 보증금이 3억원 이하이기에 간주임대료는 0원이 나왔다.

그리고 전세금의 경우 위의 조건에 해당하는 소형주택은 과세대상이 아니지만 월세는 무조건 해당되니 계산할 때 월세는 꼭 포함해야한다.

결론

간주임대료를 피하기 위해 절세를 하기 위해서는 3가지 방법이 있다.

먼저 다주택자, 3주택자 이상에게 부과되는 세금이기에 2주택으로 주택을 매도하거나 1주택의 똘똘한 집 한채로 만드는 방법이다.

두번째는 40제곱미터 이하의 소형주택을 보유하는 것이다. 대신, 보유세는 증가할 수 있지만 간주임대료는 피할 수 있다. 단, 소형주택의 조건은 전세금 2억 이하 + 전용면적 40제곱미터 이하여야 한다.

마지막으로 장기임대주택으로 등록하는 것이다. 단, 아파트에는 적용되지 않고 있어 빌라나 주택에만 적용된다. 아파트는 현재 소형 아파트에 장기임대주택이 허용될지 안 될지 논의 중이라 한다.

컨텐츠

컨텐츠