- 오늘의 금리 시그널.

투자를 하면서 2가지 질문에 대해 고민하게 되었습니다.

첫 번째. 주식이 비싼지 싼지는 어떻게 알 수 있을까?

두 번째. 주식을 사야 할지, 채권을 사야 할지 어떻게 알 수 있을까?

이 2가지 질문에 대한 공통점으로 '금리'가 들어간다는 것을 알았는데요.

그래서 12가지 금리 시그널을 하루에 1개씩 분석해 보면서 금리를 통해 경제현상을 바라보려고 합니다.

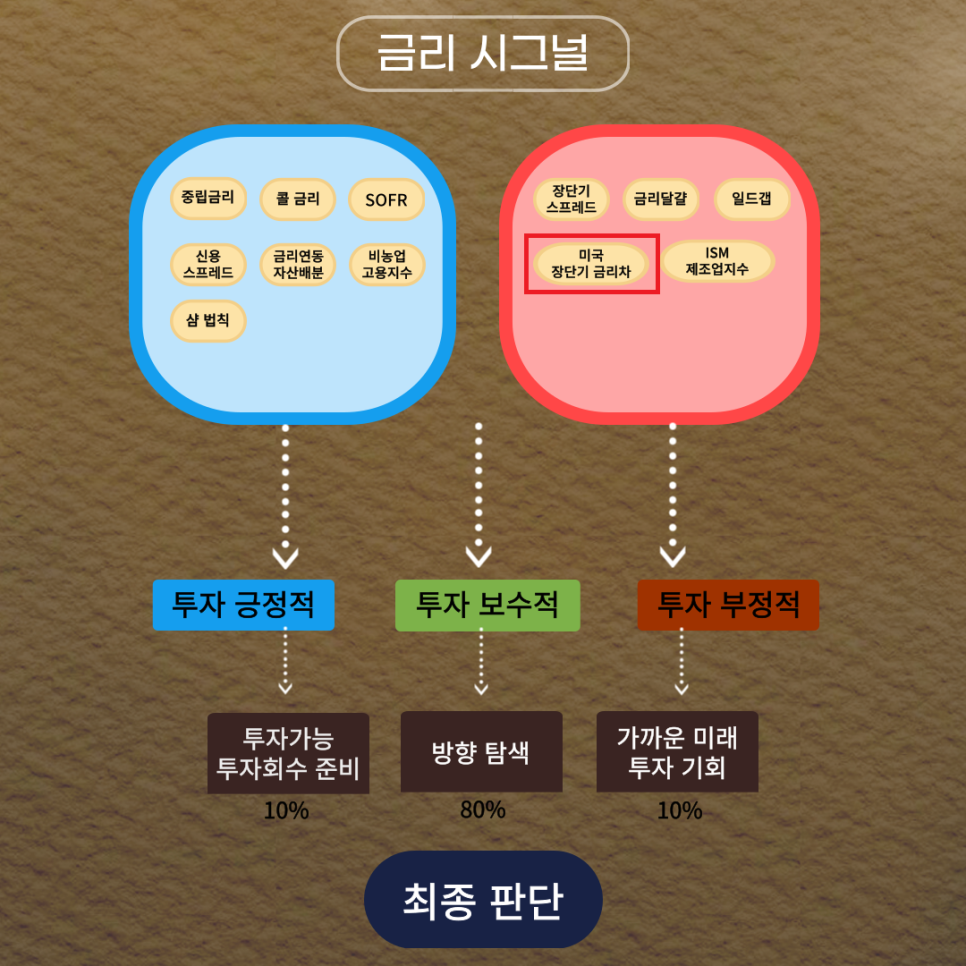

파란색 부분에 해당하는 지표가 많을 경우 주식 투자하기에 유리한 환경입니다.

반대로 빨간색 부분에 해당하는 지표가 많을 경우 채권 투자하기에 유리한 환경입니다.

-> 미국 장단기 금리차 : 경기 침체를 예측하는 지표

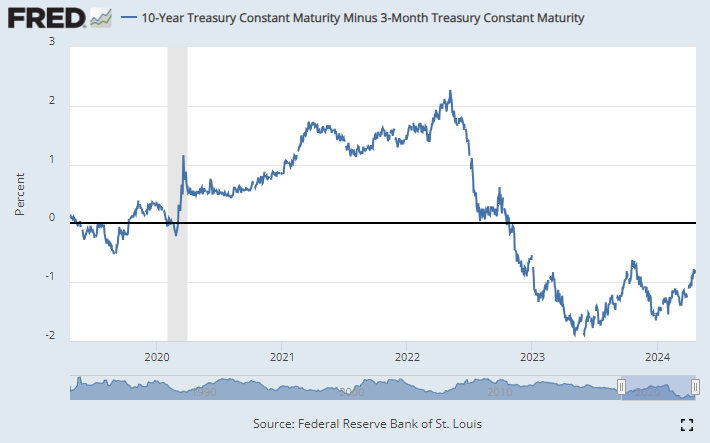

출처 : FRED

미국 장단기 금리차는 '미국 국채 10년 - 미국 국채 3개월' 한 값입니다.

역사적으로 보면 장단기 금리 역전현상이 일어난 뒤에는 100% 경기 침체가 일어났다고 하는데요.

더 자세히 살펴보면.. 장단기 금리 역전현상만 일어난다고 해서 경기 침체가 발생하지 않았습니다.

역전현상 이후 장기금리가 올라가든, 단기금리가 내려가든 '역전 폭 0'에 수렴한 이후

*10년 물 - 3개월 물 = 0

경기 침체가 발생하고, 장단기 금리차가 원래대로 정상화되었는데요.

*장기간 돈을 빌려줄수록 금리를 높게 받는 것이 정상이니까요.

장단기 금리 '역전 폭이 0'에 수렴하기까지 기다려봐야겠네요. :)

- 오늘의 경제기사.

최근 미국 국채 금리가 상승하면서 미 10년 물의 금리가 5%에 이를 수 있다는 관측이 나오고 있다.

예상보다 높은 물가로 미국 연방준비제도(Fed)의 기준금리 인하 시점이 늦어질 것이라는 관측에 힘이 실리면서 시장 금리를 끌어올리는 양상이다.

중동발 리스크까지 겹친 것도 최근 채권 금리 상승세를 떠받치고 있다. 다만 최근 채권 시장의 악재 속에서도 5%대 가능성은 현실적으로 크지 않다는 해석도 상당하다.

연준이 금리 인상에 나설 수 있다는 구체적인 신호가 반영돼야 금리 5%가 가능하다는 의견이다.

출처 : 서울경제 기사 내용 中

미국채 금리를 움직일 수 있는 5가지 주요 요인

첫 번째 요인은 인플레이션이다.

*3가지 물가 : 상품물가, 주거물가, 서비스물가

두 번째는 GDP의 성장이다. <-> 실업률

*지금까지 미국 경제는 연준의 금리 인상에도 불구하고 견조한 성장세

세 번째 요인은 금융 안정성이다.

* 역레포, BTFP 종료 -> 재할인 창구

네 번째 요인은 양적 긴축(QT)/양적 완화(QE)이다.

* 연준은 2022년부터 매월 950억 달러 규모의 대차대조표 축소 中

마지막 요인은 재정 적자다. 미국은 GDP의 약 6.5%에 달하는 예산 적자를 지속하고 있다.

* 대규모 적자는 막대한 국채 발행을 의미

출처 : 서울경제 기사 내용 中

* 나는 느리지만, 결코 뒤로 가지 않는다.

컨텐츠

컨텐츠