'저PBR + 고배당' 에 해당하는 삼성증권과 한양증권도 큰 상승이 나오고 있다. 배당락으로 인한 하락폭을 완전히 메꾸는 모습.

<삼성증권,한양증권 일봉차트>

지금의 급격한 상승은 밸류업 프로그램에 따른 기대감, 테마성 상승이다. 시간이 지나면 회복은 했겠지만 정부정책이 그것을 앞당긴 촉매가 된 것. 앞으로 어떻게 될지는 잘 모르겠다. 급하게 오른만큼 다시 급하게 빠질지, 지금 이 자리에서 횡보하게 될지.. 아무튼..

이들 종목에 투자를 하고, 꾸준히 지켜보면서 느끼는 점은 세상은 결국 돌고 돈다는 것. 삼성증권과 한양증권에 처음 투자를 했던 때가 21년 말이었다. 주식시장이 약세장에 접어들기 시작한 시기였는데, 이미 많은 종목들의 주가가 높은 수준이었기 때문에 공격적으로 사고 싶은 종목이 없었고 높은 배당으로 인한 수익을 확정적으로 노릴 수 있는게 바로 고배당주가 아닌가 싶어서 샀던 것 같다.

약 1달의 시간동안 10%정도 주가가 올랐고 매수 이전 계산했던 배당수익률보다 시세차익이 더 컸기 때문에 매도를 고민했다. 하지만 배당락을 맞고 난 이후에 주가가 회복하는 경우가 많았고 비중이 높지 않아서 그냥 쭉 보유했다. 그 결과 주식시장이 무너지면서 삼성증권과 한양증권의 실적도 곤두박질쳤고 주가도 같이 무너져서 아픈 손가락이 되어버리고 말았지만...

처음에는 증권사의 사업모델을 제대로 이해하지 못한 채 단순히 배당수익률과 안전성만을 보고 투자했는데 이후 조금씩 공부를 해나갈수록 증권사의 실적 자체가 증시와 연동될 수 밖에 없다는 사실을 깨달았다. 증권사별로 조금씩 다르지만 브로커리지 수익이 큰 비중을 차지한다는 특성 상 거래대금이 커야 수수료를 많이 먹을 수 있다. 개인투자자들이 주식거래를 활발히 하는 시기는 강세장이기 때문에 약세장에서는 실적이 나빠질 수 밖에 없는 것.

또 IB 같은 경우에도 주식시장이 좋을 때 상장하는 기업이 많고 더 높은 가치를 받아줄수록 많은 수수료를 받을 수 있기 때문에 우호적인 증시 환경이 필요하다. 이런거 말고 자기매매 비중이 큰 증권사라 하더라도 하락장보다는 상승장에서 수익을 내기 쉽기 때문에 증시가 좋아야 한다. 채권을 많이 보유하고 있으면 지난 2년간의 상황처럼 금리가 오르면 평가손실로 인해 실적이 나빠지니 금리 하락기여야 좋고...

결국 증권주 투자 실적은 지수의 흐름과 유사할 수밖에 없는 것이다. 21년에 최대 이익을 기록한 삼성증권은 22년에 반토막이 넘는 감익, 한양증권 역시 마찬가지로 3토막 넘게 이익이 쪼그라들었다. 배당률이 높지만 EPS가 급격히 줄어드니 주가도 크게 빠진 것이다.

그렇지만 2023년에는 증시가 어느정도 회복되면서 이들의 주가도, 실적도 회복되고 있다.

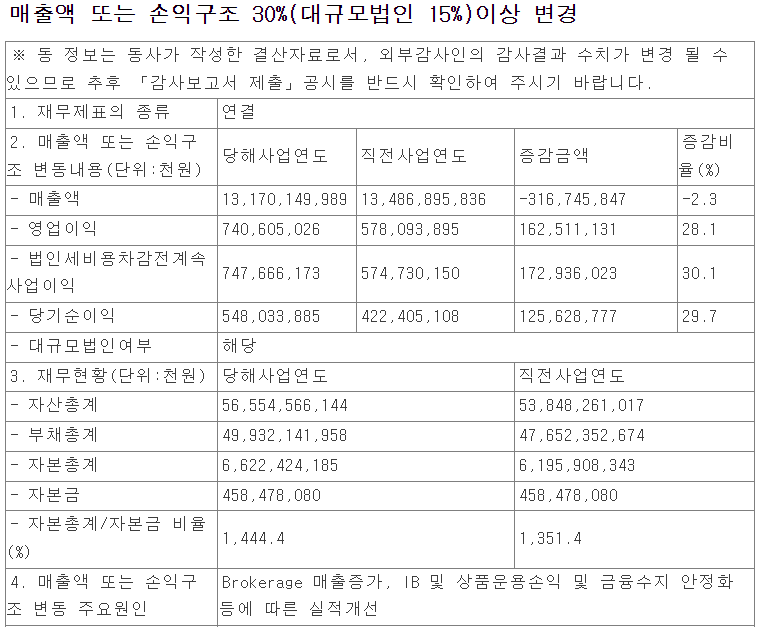

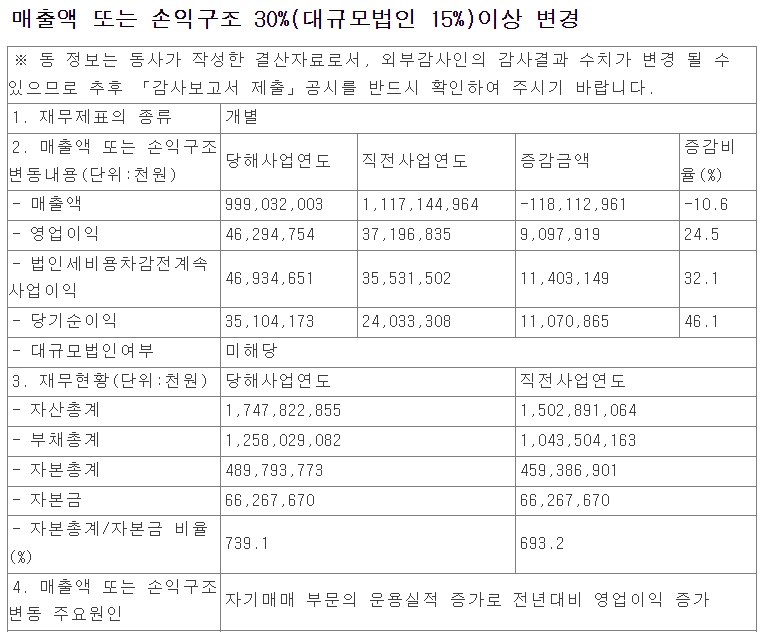

<삼성증권, 한양증권 23년 잠정실적>

주가가 빠지는 모습을 보면 더 빠질 것 같고 경기가 안 좋으면 더 안 좋아질 것 같지만 시간이 지나면 결국 회복하게 된다. 이런게 꼭 증권주들만의 모습이 아니다. 최근 핫한 반도체도 그렇고.. 오히려 사이클이 아닌 것을 찾아보기가 더 힘들 것이다. 사이클 속에서 정확한 바닥이나 천장을 알 수는 없지만 어느정도가 바닥권인지, 천장권인지 대략적인 수준만 알면 된다. 이걸 알기 위해서 공부가 필요한거고... 우하향이 아니라 우상향인 사이클 속에 몸을 담고, 거기서 살아남을 기업을 찾아 투자한다면 결국 세상의 순환원리에 따라 좋은 결과를 얻게 될 것이다.

컨텐츠

컨텐츠