요즘 벤저민 그레이엄의 '증권분석' 을 읽고 있다. 여러가지 유형의 증권, 주식이나 채권부터 해서 각종 옵션이 달린 메자닌까지 증권 전 분야의 과학적 분석론에 대해 서술한 책이다.

인상깊었던 내용 중 하나가 '레버리지' 에 대한 내용이다. 그레이엄이라면 레버리지에 대해 부정적이었을거라 생각했는데 이게 웬걸, 적정 수준의 레버리지는 사용하는게 좋다는 입장이었다.

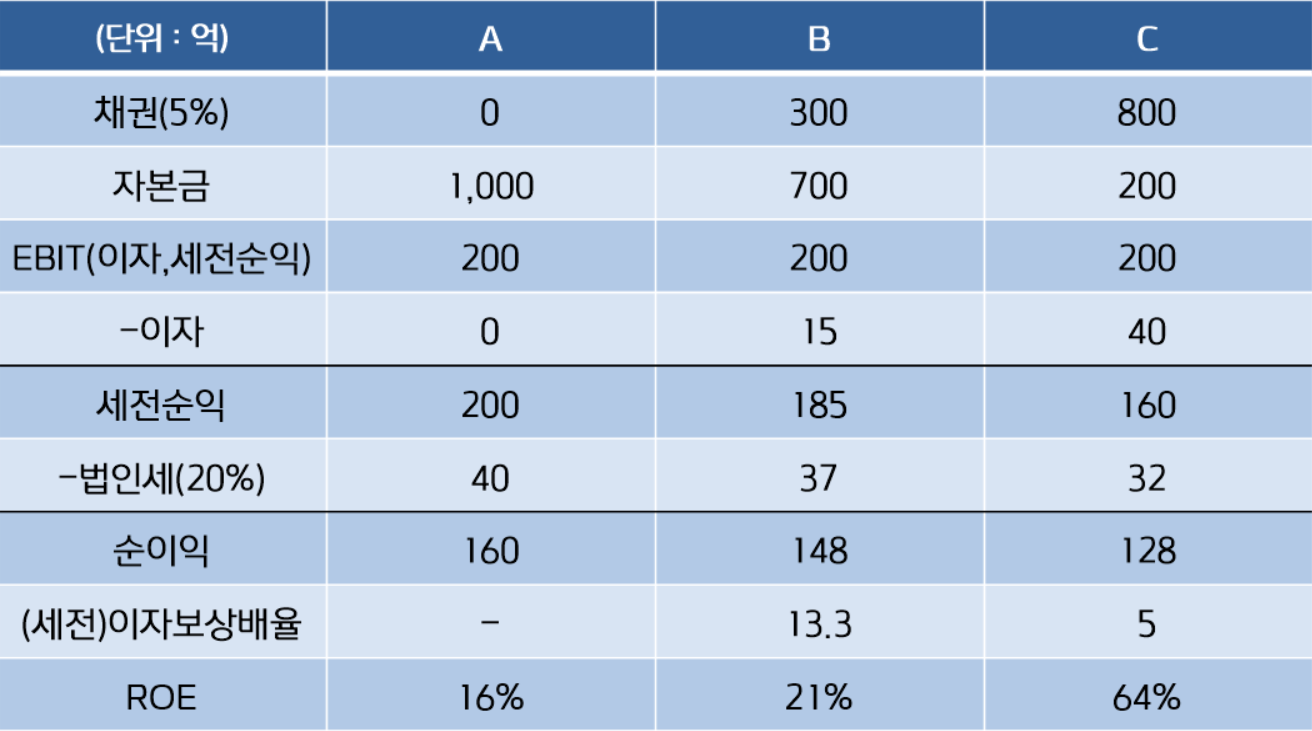

각기 다른 자본구조를 가진 A, B, C 세 기업을 예로 들어 특성을 설명했는데 나는 편의상 매우 단순화하여 나타내보겠다.

<가상의 A, B, C 기업>

세 기업 모두 같은 사업을 영위하며 수익력(편의상 영업이익률 20%, 법인세율 20%로 설정)은 동일하다. 단지 주주가 출자한 자본금으로만 구성되어 무차입경영을 하는 기업(A)이냐, 일정 수준의 채권을 발행한 기업(B)이냐, 무리한 레버리지를 사용하는 기업(C)이냐 하는 차이만 있을 뿐이다.

이러한 자본구조 하에서 회사가 수익을 냈을 때 주주들에게 가장 큰 이익을 주는 회사는 C, B, A 순(전체 순이익이 아니라 ROE를 봐야한다. C 사는 주주가 200억을 출자했지만 128억이나 벌었다!)이다. 그러나 C의 경우 레버리지가 너무 높아 자본구조 자체가 투기적이기에 투자에는 부적합하다. 주당이익의 변동이 너무 크고, 적자가 날 경우 자본이 통째로 날아갈 것이기 때문이다.

이제 A와 B를 비교해보자. B는 레버리지가 사용되므로 A에 비해 위험도가 더 높지만 1) 두 회사의 안정성 차이가 그리 크지 않고, 2) 둘 다 발전 가능성이 동일하다면 손실위험이 좀 더 크더라도 미래 이익 가능성이 더 큰 회사를 투자자들이 선호할 것이다.

또한 채권이자에는 세액공제 혜택이 존재한다. 영업이익에서 이자를 빼고 남은 금액을 기준으로 법인세를 떼어가기 때문에 절세효과도 있다는 것이다. 위 표를 보면, B사는 채권 300억에 대한 이자비용이 15억 발생했지만 그덕에 법인세가 3억 감소했다. 이 법인세의 감소분을 고려하면 실질적으로 이자비용이 12억 발생한 셈인데, 그럼 채권금리는 5%가 아니라 4%로 볼 수 있다.

결국 투자자들이 보기에 낙관적 상황에서 더 높은 ROE를 만들어주고 세제 혜택까지 받는 B기업이 더 매력적이므로 B기업에 더 높은 멀티플을 부여하게 된다.

단순히 재무상태표를 보고 부채가 많네, 적네를 따지는게 아니라 그 부채가 미래 손익계산서에 어떤 영향을 미칠지 판단하고, 적정 수준의 레버리지를 일으킴으로써 궁극적으로 더 빠르고 크게 회사를 키울 수 있을지 판단, 그리고 거기서 수반되는 위험이 어느정도인지를 계산할 수 있어야 진정한 부채분석이라 할 수 있는 것이다.

그러니까 회사는 낮은 금리로 사채를 발행할 수 있다면 발행해야 한다. 그게 바로 주주 수익률을 높일 수 있는 '최적 자본 구조' 이기 때문이다.

그레이엄은 채권을 발행해야 하는 이유로 3가지를 들었는데,

1) 신용도 높은 기업이 채권을 발행하면, 투자자들이 요구하는 이익이나 배당금보다 낮은 비용으로 자금을 조달할 수 있다.

2) 채권 이자비용에 대해서는 세금이 공제되므로, 채권에 의한 자금조달 비용이 실제로 크게 감소한다.

3) 보통주만으로 구성된 자본 구조로는 시장에서 투자자들이 요구하는 높은 수익을 제공할 수 없기 때문이다.

1) 은 자기자본 비용이 타인자본 비용보다 높으니 타인자본 비용을 활용하라는 것이고 2) 는 아까 이야기한대로 이자비용이 드는만큼 법인세가 일부 줄어드니까 실질적인 이율은 더 낮다는 소리이다.

3) 이 정말 중요하다는 생각이 들었는데, 부채없이 높은 이익률을 만들어내기 위해서는 오로지 브랜드력, 강력한 경쟁우위로 승부를 봐야 한다. 반대로 말해서 기업의 입지가 뛰어나서 신제품을 내는 족족 팔리고 가격을 아무리 올려도 사람들이 따라올 수 밖에 없는 기업이 아니라면 평균 이상의 수익률을 만들어낼 수 없다는 것이다. 이 때 필요한 것이 바로 부채. 부채를 활용하면 그런 효과를 만들 수 있다.

이 파트를 읽다보니 뒷통수를 한 대 얻어맞은 기분이었다(슈피겐코리아가 떠오르는 건 왜일까). 그동안 무차입경영을 하고 현금이 많은 회사를 좋아했는데... 빚이 없으니 금리가 오르든 말든 안전하고, 많은 현금이 주가를 받쳐줄거란 생각 때문이었다. 그런데 내가 그 회사의 돈에 손댈 수 있는 경영진도 아니고, 행동주의를 해서 그 돈을 빼낼 수 있는 것도 아니다. 무차입경영을 하면서도 높은 ROE를 내는 정말 능력있는 회사가 아닌 이상 그렇게 많은 돈을 쌓아두고 썩힌다는 것은 돈을 어떻게 써야할지 모르는거고 주주 수익률을 갉아먹어 자기 배를 불리고자 하는 기업인 것이다.

도대체 왜 현금보다 시총이 낮은 기업들이 생길 수 있는 것인지, 왜 그런 주식을 단순히 재무제표만 보고 '저평가' 라 판단해서는 안 되는 것인지 이번에 확실하게 깨닫게 된 것 같다.

(근데 인간적으로 이 책 너무 졸리다)

컨텐츠

컨텐츠