23년 11월 15일 대신증권에서 나온 리포트 중 핵심 내용들을 보겠습니다.

*리포트 읽다가

새로 알게 된 엔터 용어

1세대 아이돌 뜻 1900년대 후반~2000년대 초반 데뷔한 그룹(GOD, HOT 등)

2세대 아이돌 뜻 2004년~2010년 데뷔한 그룹(동방신기, 소녀시대, 빅뱅 등)

3세대 아이돌 뜻 2011~2017년 데뷔한 그룹(EXO, BTS, 트와이스, 블랙핑크 등)

4세대 아이돌 뜻 2019년 이후 데뷔한 그룹(에스파, ITZY, 르세라핌, 뉴진스 등등)

*리포트 읽으면서 느낀 점

하이브 최고. 와이지는 언제 턴어라운드 될 것인지..(블핑 재계약 가능할까?+하단에 있는 베이비몬스터 얼마나 낙수받을지)

에스엠 잘 모르겠다(멀티 레이블 구조로 그래도 활동 원활해지며 이익도 대폭 개선중)

JYP는 중기적 성장 예상 가능(내년 4팀 데뷔 예정)

1.

요 리포트에선 하이브 오버행 이슈 감안하더라도 매력적인 매수 구간으로 최선호주를 제시했습니다. 하지만 그 이후에도 하이브 주가는 계속 떨어지고 있고요.

2.

2024년 엔터 4사 기준으로 11팀 데뷔 예정이며 성장세가 보일 것이라고 합니다.

3.

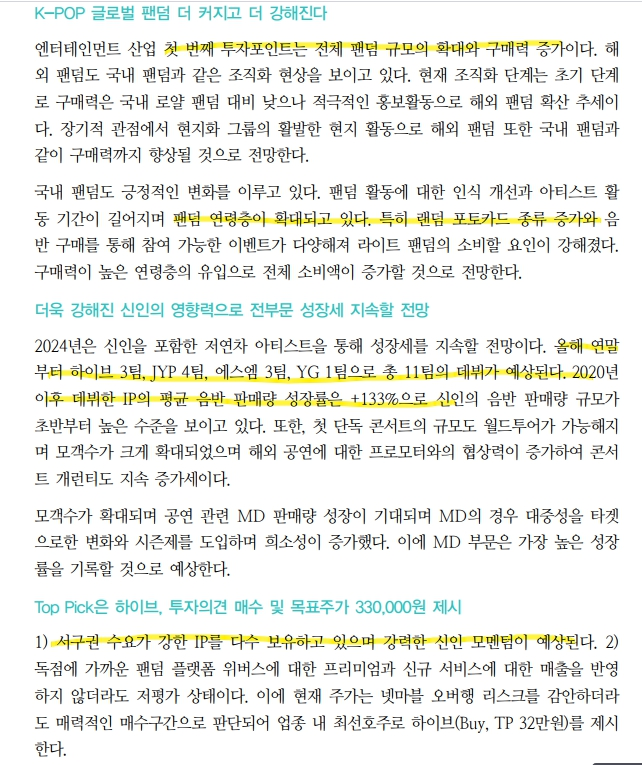

국내외 팬덤 전체 규모 및 구매력도 더욱 올라갈 것이라고 하고요.

특히 최근 데뷔한 신인들의 경우 평균 음반 판매량이 더욱 올라가고 있다는 부분도 주목.

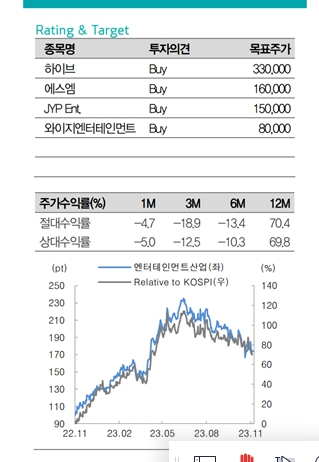

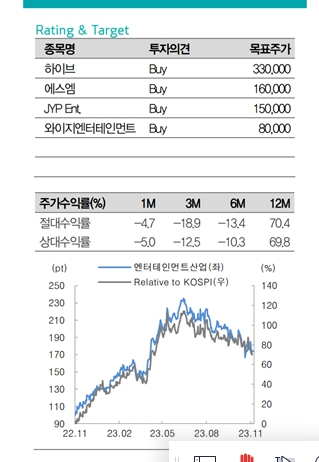

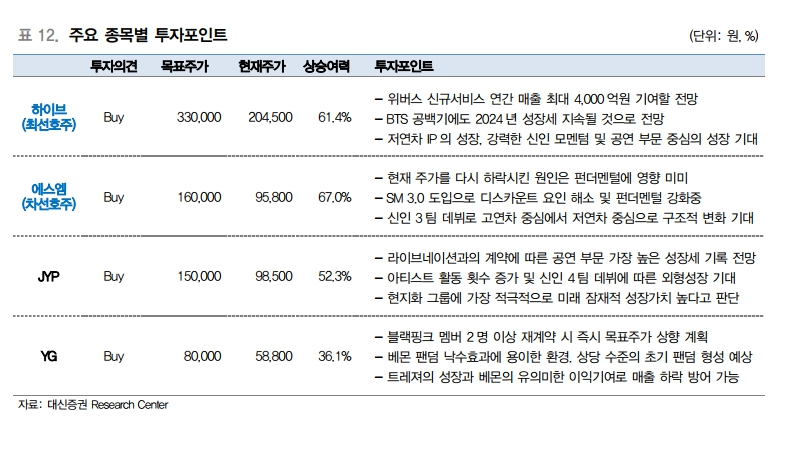

엔터주 4사에 대해서 목표가를 제시하기도 했는데 하이브는 33만원, 에스엠 16만원, jyp 15만원, 와이지 8만원입니다.

이 중에서 와이지의 경우 아직 리스크가 커보이기에 조심해야 할 것으로 보이고요.

엔터주 투자 포인트는 아래와 같이 제시하고 있습니다.

1. 해외 팬덤도 국내 팬덤과 같이 조직화 현상 => 국내 팬덤과 같이 구매력 향상

*특히 랜덤 포토카드 종류 증가와 음반 구매로 여러 이벤트 참여 가능

2. 올해 연말부터 하이브 3팀, JYP는 4팀, 에스엠은 3팀, YG는 1팀으로 총 11팀의 데뷔 예정이라고 합니다. + 단독 컨서트 규모도 월드투어가 가능해지며 모객수도 확대 가능.

3. 특히 하이브는 강력한 신인 모멘텀(서구권 수요가 강한 IP도 보유) + 독점에 가까운 팬덤 플랫폼 위버스 프리미엄+신규 서비스 매출 반영.

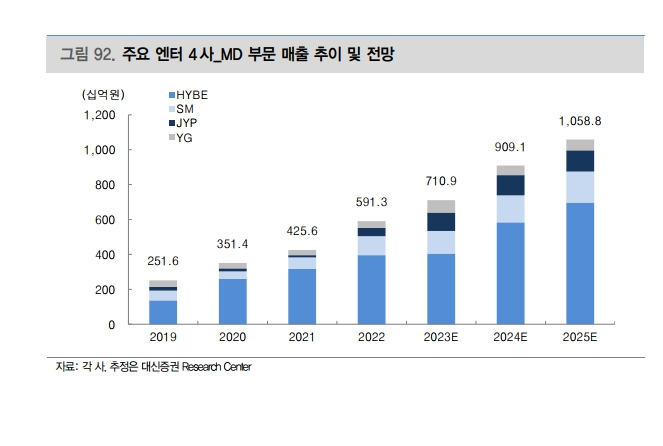

특히 엔터 4사의 매출 추이를 보면 음반/음원 예상 매출액이 더욱 늘어나고 있고 공연도 대폭 늘어나고 있고 MD(상품)도 마찬가지입니다. 특히 음반 쪽으론 하이브의 매출 추이가 엄청난 편입니다.

구매력 높은 20-30대가 팬덤으로 유입되는 경우가 상당하기 때문에 주목할 필요가 있습니다. 특히 이 중에서도 YG의 경우에는 10대 팬덤이 상당한 편이며 하이브는 전반적으로 고른 편입니다. 20대 팬덤이 제일 많은 곳은 SM, JYP입니다.

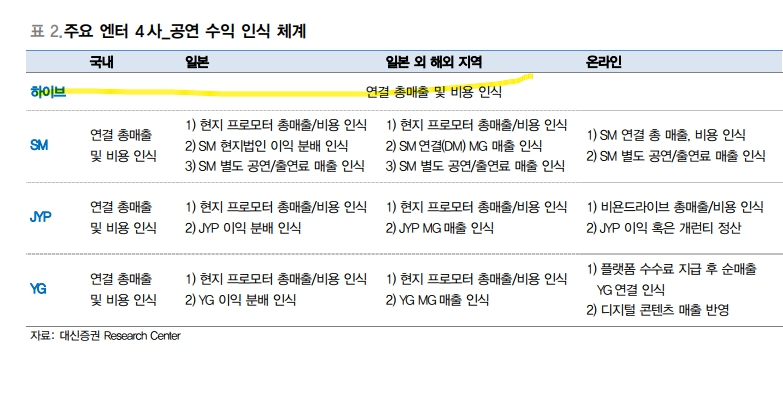

주요 엔터 4사의 공연 수익 인식 체계를 보면 하이브는 연결 총매출로 총 비용 인식 을 하고 있습니다. SM, JYP, YG의 경우 일본과 일본 외 해외지역, 온라인은 다르게 반영을 하고 있습니다.

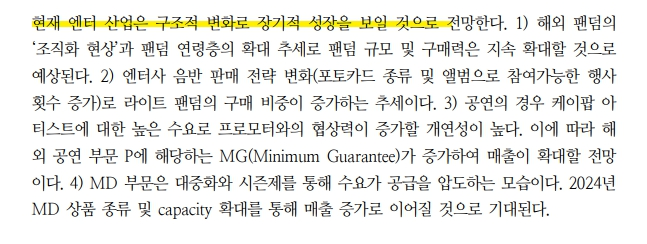

특히 엔터 산업은 구조적 변화와 함께 장기적 성장을 보일 것이라고 합니다. 해외 팬덤의 조직화 현상도 눈에 띄고 있고 엔터사의 음반 판매 전략도 변화하고 있고 공연은 케이팝 아티스트에 대한 높은 수요로 프로모터와의 협상력도 증가할 예정.

단순히 내수에만 그치는 것이 아닌 해외로도 진출하고 있는 상황이기에 탄탄하다.

정말 신기한 부분은 2022년 기준 케이팝은 전세계 음악 시장의 무려 3%를 차지한다는 것. 앞으로도 성장할 것으로 보고 있는 추세.

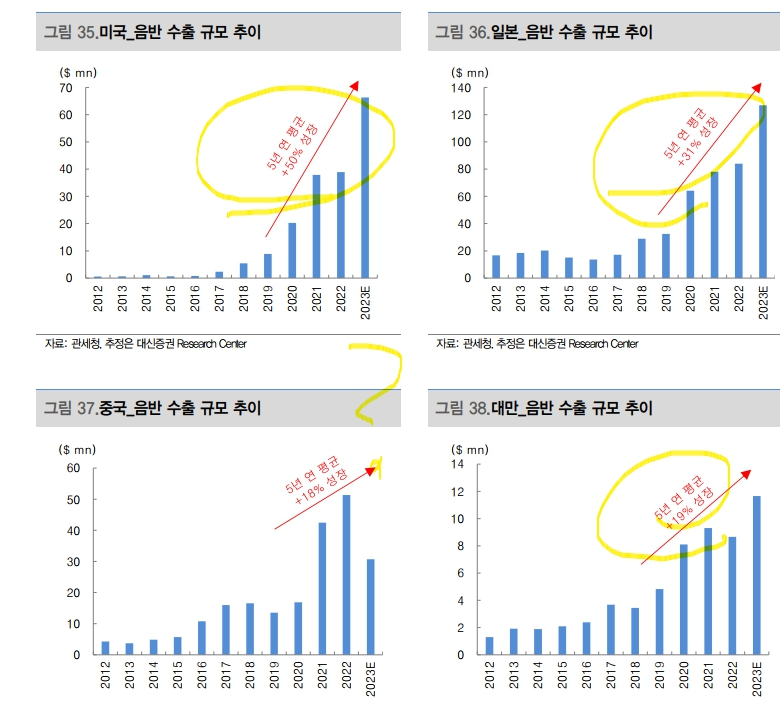

게다가 음반 해외 수출도 지속적으로 상승세에 있다는 점을 주목할 필요가 있습니다.

국내 엔터 산업은 음반과 상품(MD)의 비중이 높다. 주요 엔터 4사를 보면 두 부문에서 평균 50% 이상의 매출 발생.

단순히 음반을 노래를 듣는 목적으로 주문하는 것이 아닌 포토카드, 가사집, 엽서, 포토북 수집 목적. MD 상품 중 하나가 음반이라고 볼 수 있음.

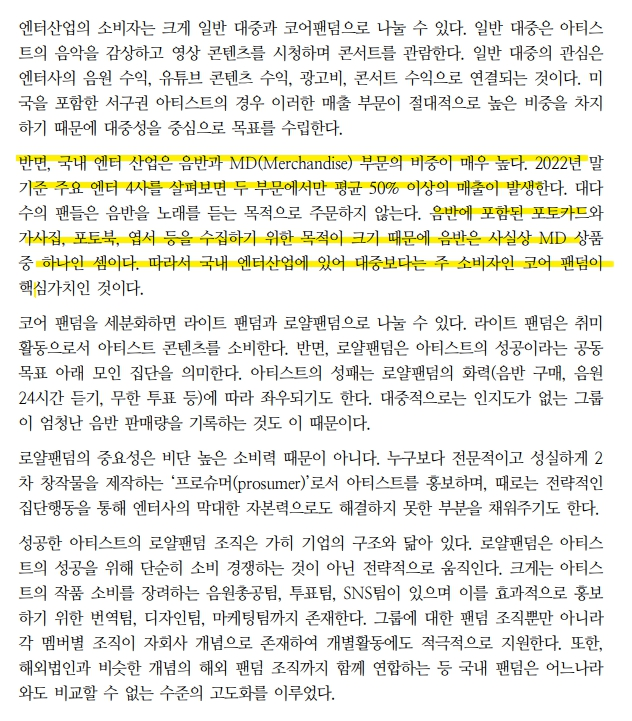

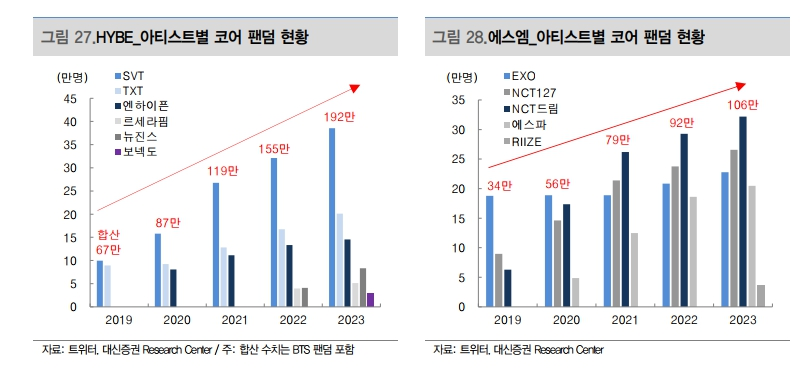

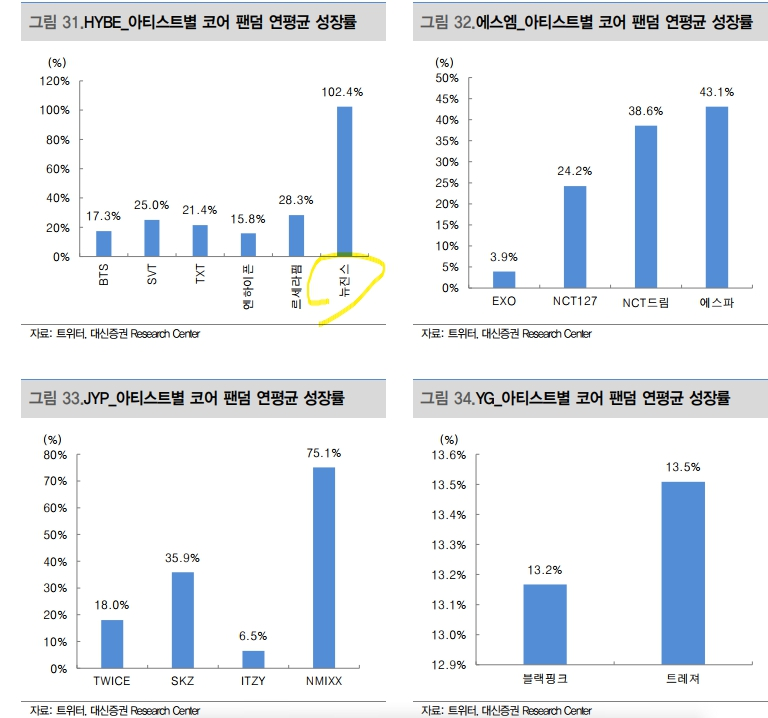

하이브가 정말 놀라운 점은 아티스트별 코어 팬덤 숫자가 늘어나는 것 에스엠은 다소 느리지만 에스파의 성장세, 라이즈도 앞으로 기대되는 부분이다. JYP나 YG는 다소 부족. YG는 블랙핑크, 트레져에 편중.

*참고로 아티스트별 팬덤 연평균 성장률을 보면 뉴진스가 압도적임.

엔터 쪽에서 음반 수출 규모 추이를 보면 미국과 일본쪽이 압도적으로 늘어나고 있고 대만도 꾸준한 편이다. 최근엔 중국이 다소 낮은편.

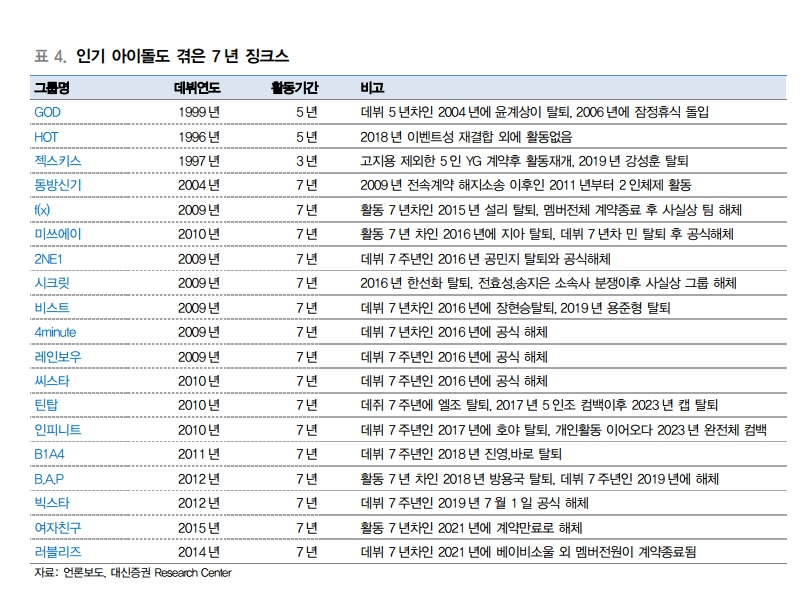

엔터계의 리스크라고 한다면 7년 징크스라고 함. 실제 탈퇴로 인해서 해체 이슈가 잦은 편이다.

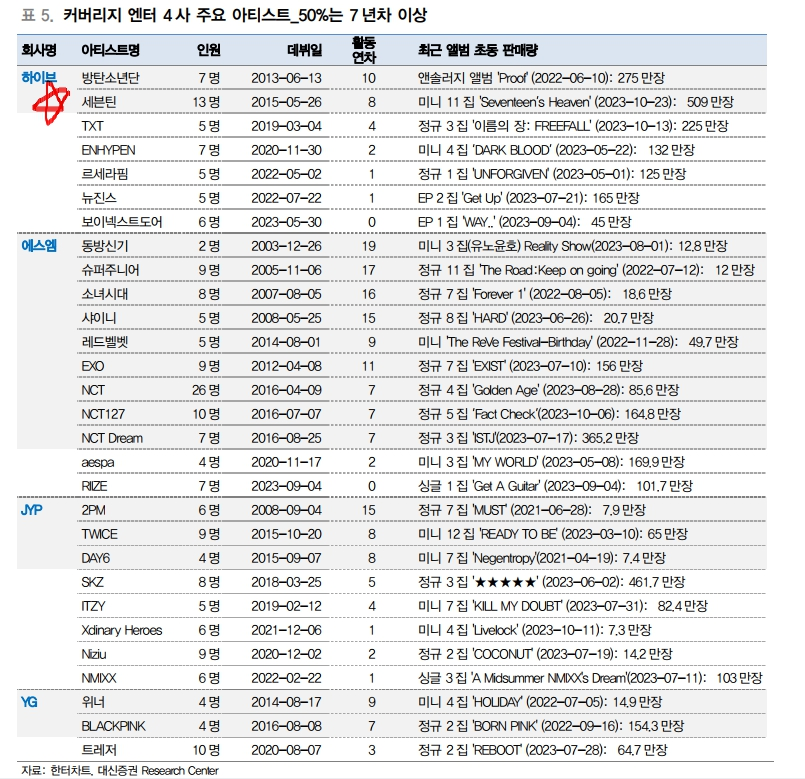

하지만 엔터 4사 주요 아티스트 50% 이상이 7년차 이상이라는 것에 주목. 하이브가 더욱 밝은 것은 방탄도 괜찮은 편이고 세븐틴, TXT, 엔하이픈, 뉴세라핌, 뉴진스, 보이넥스트도어 모두 괜찮다. YG는 블랙핑크 리스크가 음..

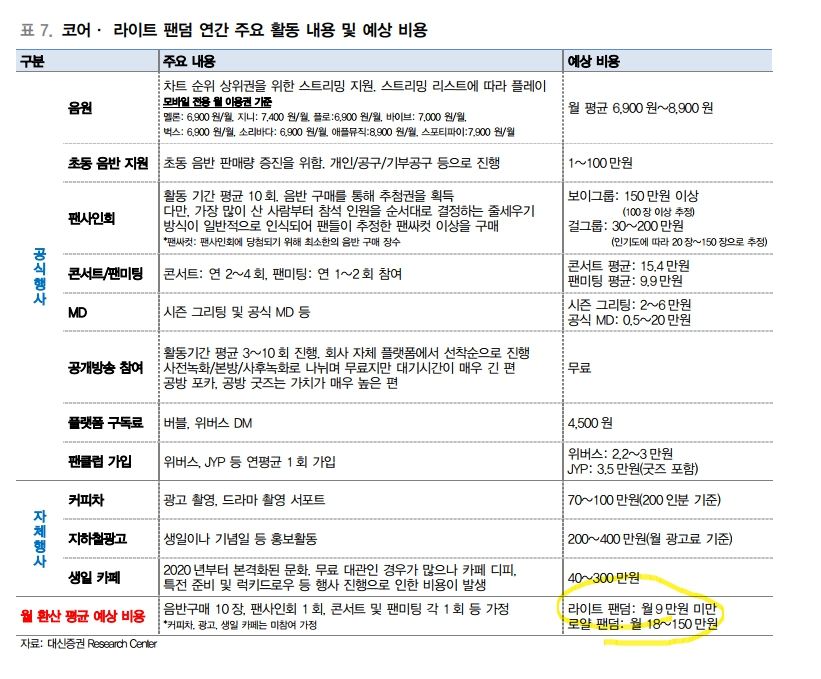

라이트 팬덤의 월 환산 평균 예상 비용은 월 9만원 미만, 로얄은 월 18~150만원 이라는 부분도 정말 신박했다.

공식행사, 자체행사 등에 쓰이는 비용을 말한다.

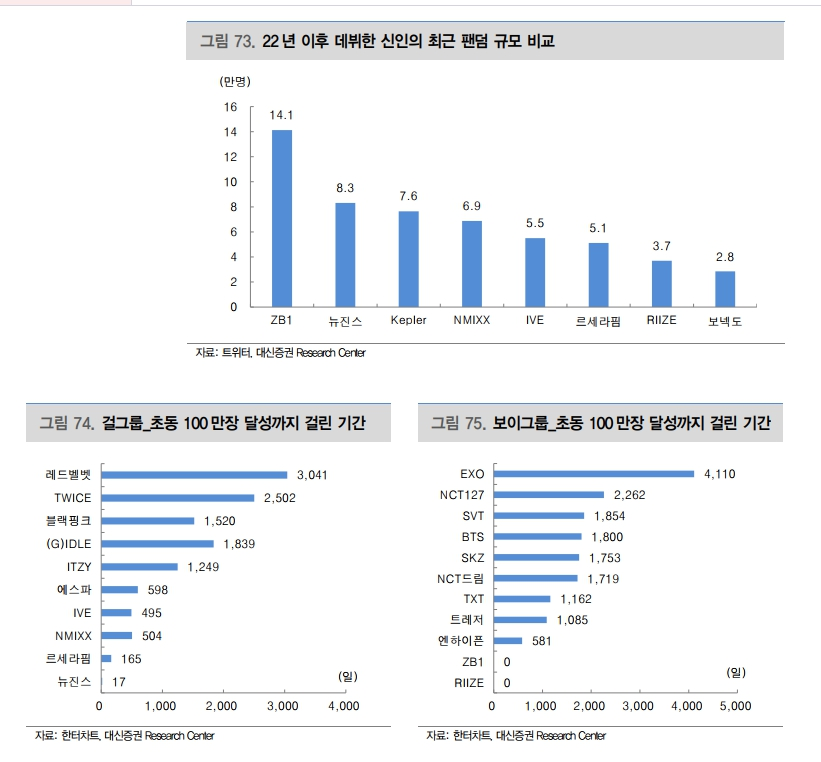

2022년 이후 데뷔한 신인의 최근 팬덤 규모를 보면 ZB1이 제일 높고 뉴진스, 케플러, 엔믹스, 아이브, 르세라핌, 라이즈, 보넥도(보이넥스트도어)가 있다고 합니다.

*여기서 참고해야 할 부분은 에스엠과 같은 그룹은 선배 팬덤 낙수 효과가 있음. 라이즈는 LA KCON에서 선공개되기도 함.

17

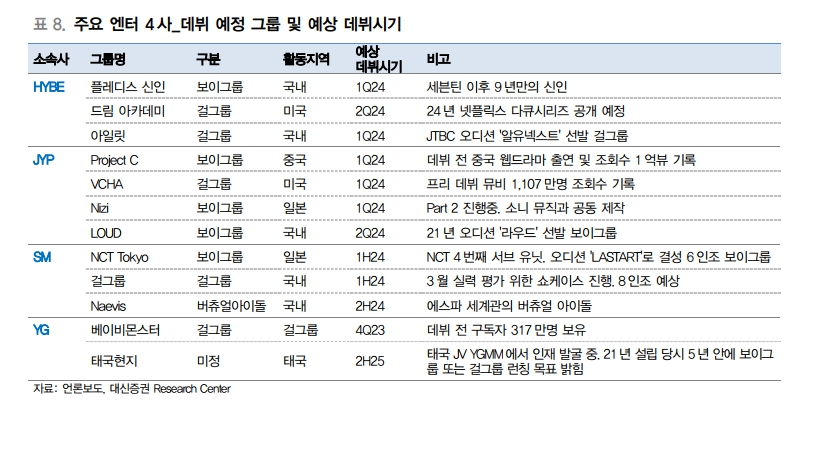

엔터 4사 데뷔 예정 그룹 및 예상 데뷔 시기를 보면 아래와같다.

하이브는 세븐틴 이후 9년만의 신인으로 2024년 1분기에 '플레디스 신인'을 데뷔시킬 예정이며 걸그룹으로 드림아카데미로 활동지역은 미국이며 2024년 2분기에 공개할 예정이고, 국내에 2024년 1분기 아일릿이라는 걸그룹을 데뷔 시킬 예정이다.

JYP는 24년 1분기에 프로젝트C를 중국에서 데뷔 시키고, VCHA라는 걸그룹을 미국에서 데뷔시키고, Nizi는 일본에서 활동할 예정이다. LOUD라는 보이그룹은 2024년 2분기에 데뷔 시킬 예정이다.

에스엠은 2024년 1분기에 NCT도쿄가 일본에서 활동할 예정이며, 국내 걸그룹도 데뷔시킬 예정이다. 또한 Naevis라는 버츄얼 아이돌도 2024년 2분기에 데뷔시킬 에정이다.

YG는 이번 11월에 베이비몬스터를 데뷔시킬 예정이며, 2025년 2분기에 태국 현지에 아이돌을 데뷔할 예정이라고 한다.

이 중에서 제일 인상 깊은 것은 하이브와 JYP다.

주요 엔터 4사의 MD부문 매출 추이와 전망을 보면 하이브가 압도적이다. 하이브>SM>JYP>YG순이다. 결국 하이브의 가치가 높이 평가 받을 수 밖에 없다.

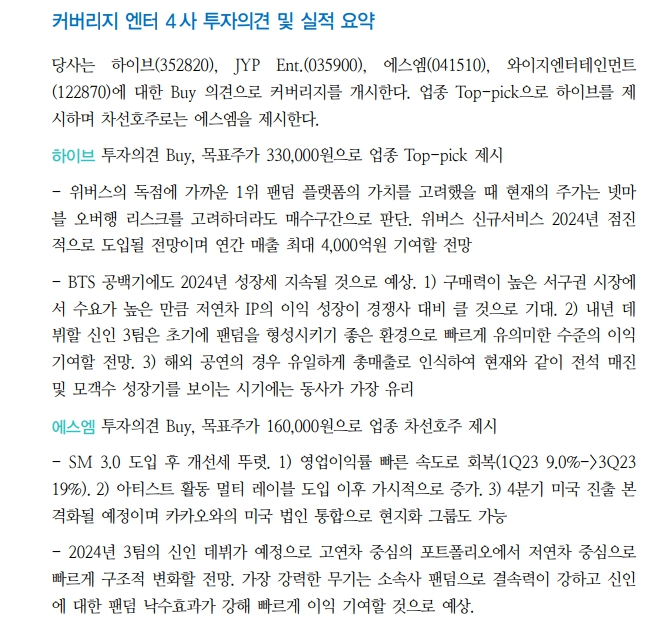

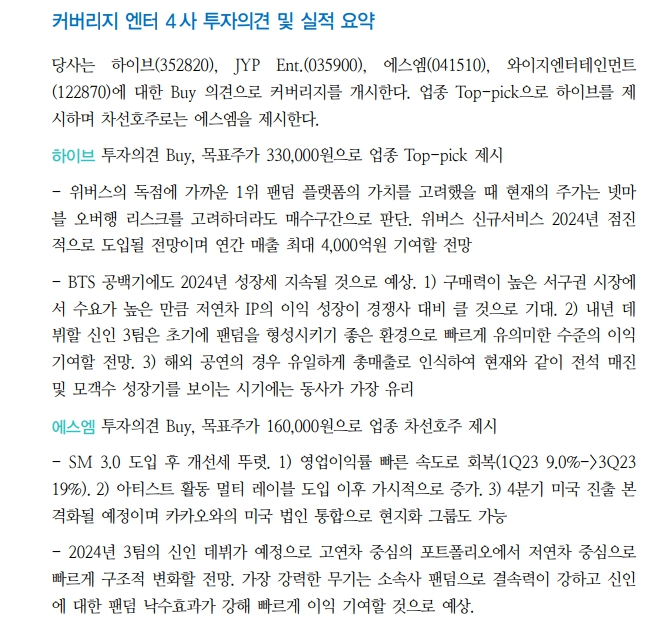

리포트를 보면 엔터 4사의 투자 이연 및 실적 요약으로 하이브는 위버스의 독점에 가까운 1위 팬덤 플랫폼 가치와 +넷ㄷ마블 오버행 리스크를 고려하더라도 향후 매력적이라고 보고 있습니다. 위버스 신규 서비스도 런칭하는데 연간 매출 최대 4,000억원가지 기대될 전망이라고 합니다. BTS공백기에도 성장세도 여전할 것으로 보고 있다고 합니다.

에스엠은 영업이익률도 빠른 속도로 회복하고 있고 멀티레이블 도입 후에 가시적으로 아티스트 활동도 증가하고 있다고 합니다. 올 4분기에는 미국 진출도 본격화할 예정이며 2024년 팀의 신인 데뷔도 이뤄질 예정이고 낙수효과도 기대된다고 합니다.

종목별 투자 포인트에 대해서 꼼꼼하게 체크해보면 좋습니다.

컨텐츠

컨텐츠