투자자 브래드리 입니다!

한국투자증권 cma(발행어음형) 계좌를 통해 매일 1,500원 이자를 받고 있습니다.

받은 이자는 매일 채권을 사려고 '1일 1채권 챌린지'를 만들었습니다.

※ 1,000원 절약하면 1좌를 살 수 있습니다.

- 오늘의 통장 잔고.

|

CMA 이자(1일 치) |

1,500원 |

|

외화 환전 |

1,000,000원 |

|

예수금 잔액 |

254 |

|

총 금액 |

1,001,754원 |

CMA 이자(1일 치), 외화 환전, 예수금 잔액 총 1,001,754원을 모았습니다.

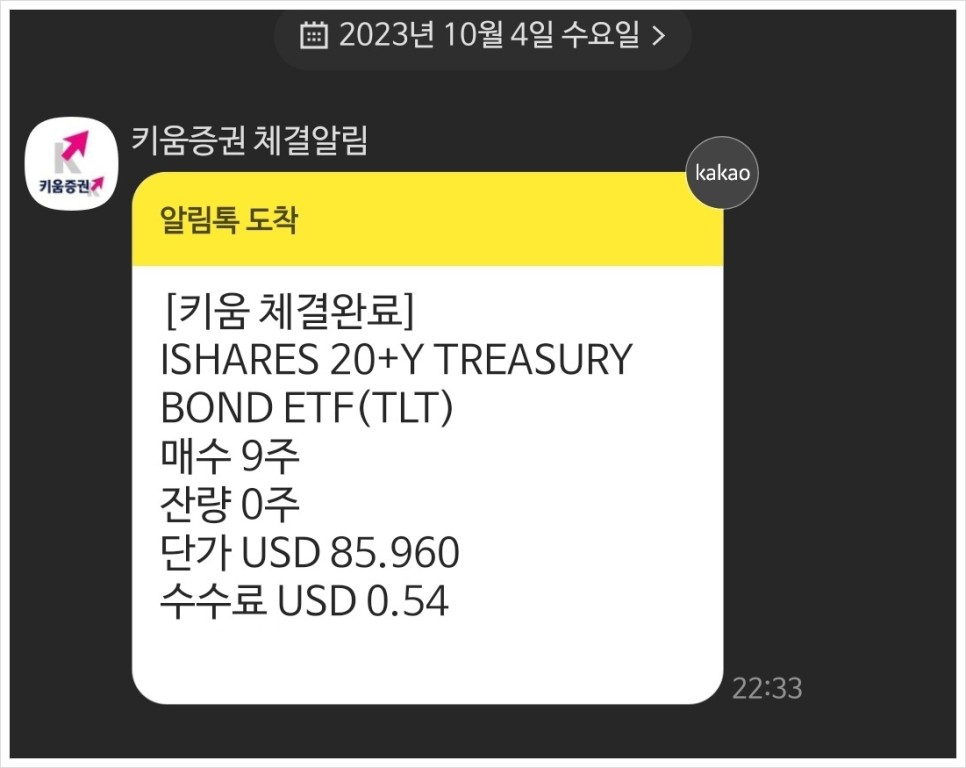

- 오늘의 매수 현황.

|

TLT ETF |

9주 매수 |

|

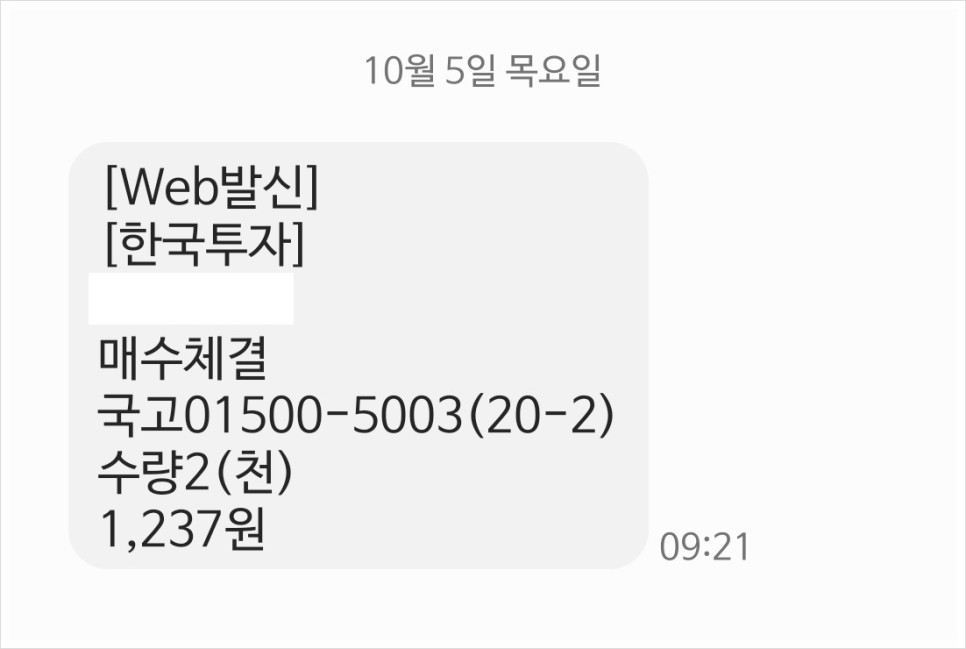

국고 01500-5003(20-2) |

2좌 매수 |

|

전일 매수가 *23.10.04 |

6,271원 |

|

금일 매수가 *23.10.05 |

6,185원 |

|

증가/감소 |

- 1.37% |

오늘 TLT ETF 9주, 국채 2좌를 매수하였고, 전일보다 싸게 채권을 샀습니다.

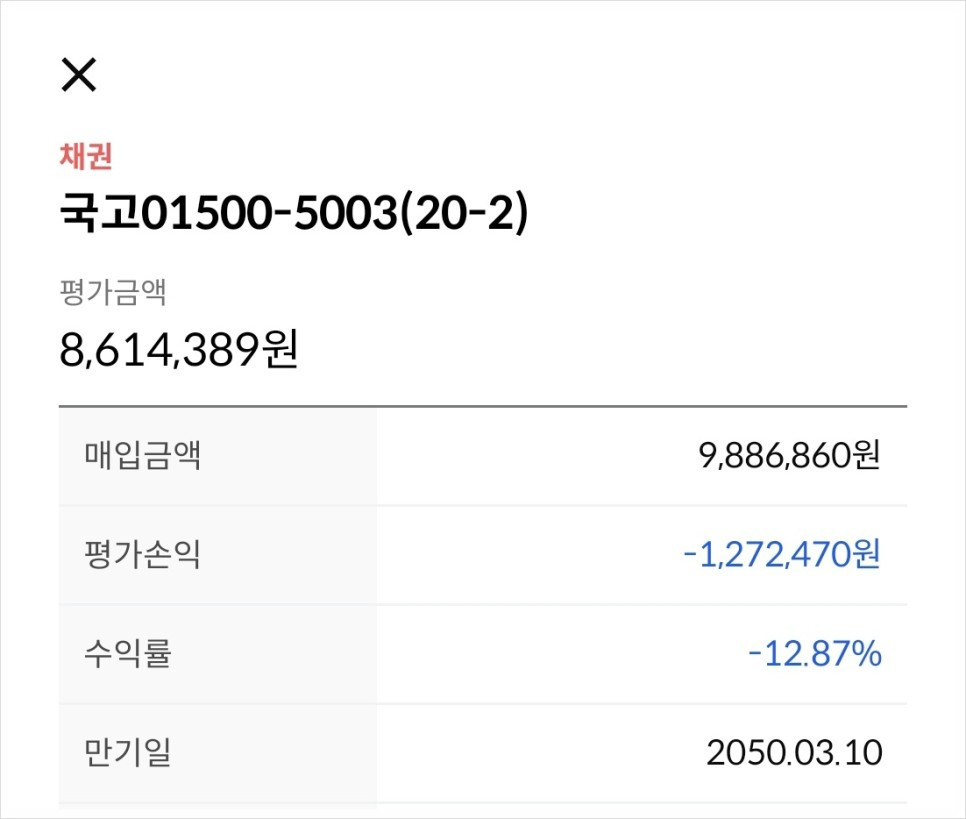

오늘 포함, 국고 01500-5003(20-2) 14,703좌 보유 중입니다.

※ 단기채, 미국채 ETF 같이 포함하면 전체 포트폴리오에서 50% 이상 채권을 보유 중

- 오늘의 경제기사.

출처 : 한화투자증권 애널리스트 보고서

내려오지 않는다.

1) 한미 금리 동조화가 진행 중인 가운데 미국 금리 추가 상승 가능성이 높고, 2) 과거 대비 국고 10년 - 기준금리 스프레드 폭이 축소되어 있음을 감안하면 금리 하향 안정화는 어려울 것.

한국10년 물 국채 금리 기준 4.30~4.70% 내외 등락 전망. 국내 펀더멘털보다 외부 이슈에 주목해야 할 때

출처 : 한화투자증권 애널리스트 보고서

한국은행 총재님께서 이런 말씀을 하셨죠. "정부와는 독립적이지만, 미국 중앙은행과는 종속적이다."

과거에도 미국이 상승하면, 한국도 뒤따라 가는 사례가 많았다고 합니다. 한국 10년 물 국채 금리는 현재 4.238(-2%)인데요.

미국 국채가 급등하면, 한국 국채가 뒤따라 가는데, 한국은 기준금리를 계속 동결한다면, 한국 국채가 더욱 매력적이지 않을까요?

(30년 물) 국고 01500-5003(20-2) 추석 전까지만 해도 6,400원대 가격에서 현재는 6,185원(-3.3%)로 저렴해졌습니다.

중간중간 미국 국채가 급등할 때마다 한국 국채를 매수한다면?

싸게 살 수 있는 좋은 기회가 될 것 같습니다. 다만 한국 기준금리가 오르지 않을 거란 전망에 한해서요.

WGBI 편입 2차 실패, 외국인 매수 문제없나?

외환당국의 외환시장 구조 개선 노력 등을 감안할 때 내년 중 한국 국채가 WGBI에 편입될 수 있다는 기대감은 지속될 전망

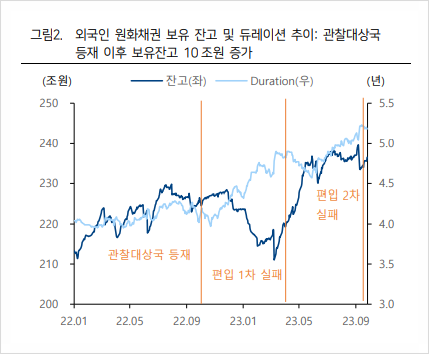

국내는 22 년 9 월 관찰대상국 첫 등재 이후 현재까지 외국인의 원화채권 보유 잔고가 약 10 조원 가량 증가했으며 듀레이션도 4.07 년에서 5.18 년까지 1 년 넘게 확대되는 모습이 나타남.

외국인들의 원화채권 매수 확대가 WGBI 편입 기대 효과인지는 불분명하나 한/미 정책 금리차 확대라는 악조건에도 불구하고 원화채 매수 흐름이 나타나고 있다는 점은 분명 이례적이라고 할 수 있음

문제는 이미 2번의 편입 실패를 경험한 이상 내년 3월과 9월 편입 가능성 역시 확신할 수 없다는 점임,

WGBI 편입 기대가 축소될 수 있는 여건 속 한/미 정책금리의 역전 폭과 기간 역시 불리하게 작용할 수 있음. 최근 미국 채권시장은 금리 인하 시점을 내년 상반기에서 하반기로 수정하는 등 고금리 장기화를 새로운 금융환경으로 받아들이기 시작했음.

연준의 초점은 정책금리 ‘수준’에서 ‘기간’으로 전환되고 있으며, 이로 인해 한국과 미국의 금리 역전 폭도 장기간 유지될 수 있는 상황. 이는 차익거래 유인 감소로 연결될 수 있음

시행 시기가 지연될 경우 외국인들의 원화채권 매수에도 부정적 영향을 받을 수 있을 것으로 판단. 최근 미국 국채금리 급등 속 한국 국고채 시장도 상당한 약세 압력을 받고 있는 상황에서 외국인과 같은 주요 매수 주체의 부재까지 가세할 경우 시장의 파급 효과는 예상보다 커질 수 있음

출처 : 하이투자증권 애널리스트 내용 中

출처 : 하이투자증권 애널리스트 보고서

세계국채지수(WGBI)는 미국, 영국, 중국 등 24개국의 국채가 편입되어 있고, 자금은 2.5조 달러(3,400조 원)입니다. 올해 9월에 편입되었다면 50~60조 원의 외국인 투자자가 유입될 것이라는 전망이 있었는데요.

편입 기대하고 조기에 진입한 투자자들이 빠져나가지 않을까요? 그래서 원 달러 환율이 1350원 대로 급등한 걸까요?

미국과 한국의 기준금리 차이, 조선업 수주에 따른 선물환매도, 한국 정부의 긴축재정, 부동산 PF, 해외투자 부동산 문제, 외국인 투자자의 부재까지 환율이 미치는 영향이 다양하네요 ㅎㅎ;

위 그림을 보면 WGBI 편입 전, 관찰대상국으로 등재한다고 합니다. 등재 후 현재까지는 외국인 투자자 보유잔고가 늘었다고 합니다.

▷ high for longer VS buy in the deep

오건영 저자 에세이 내용 中

high for longer(장기간 고금리) VS buy in the deep(저점 매수) 가 대립하는 상황이네요. 어제는 '장기간 고금리'가 시장의 심리에 영향을 많이 끼쳤던 것 같습니다.

요즘 드는 생각은 과거 세계화로 인해 가격이 싼 나라에서 수입해서 자국에 공급할 수 있었는데요. 즉, 골디락스 장세(물가 상승률 낮음, 저금리)였는데요. 이제는 미국과 중국으로 나뉘어 각자도생으로 변하였습니다.

과거의 정보로 현재를 예측하는 것이 무의미하지 않을까? 하는 생각이 듭니다. 그럼에도 내가 번 돈을 지키기 위해서는 현명한 선택을 해야 하는데요. 저는 예측할 수 없다면 꾸준하게 적립식으로 매수하려고 합니다.

요즘에는 주식과 채권의 상관계수 없는 듯이 같이 빠지고 있는데요. 자산이 쪼그라드는 것이 마음이 아프네요. ㅎㅎ

※ 한줄평 : 귀하면 비싸고, 흔해지면 싸진다.

컨텐츠

컨텐츠