투자자 브래드리 입니다!

한국투자증권 cma(발행어음형) 계좌를 통해 매일 1,500원 이자를 받고 있습니다.

받은 이자는 매일 채권을 사려고 '1일 1채권 챌린지'를 만들었습니다.

※ 1,000원 절약하면 1좌를 살 수 있습니다. 아쉬운 연휴가 끝났네요. ㅎㅎ

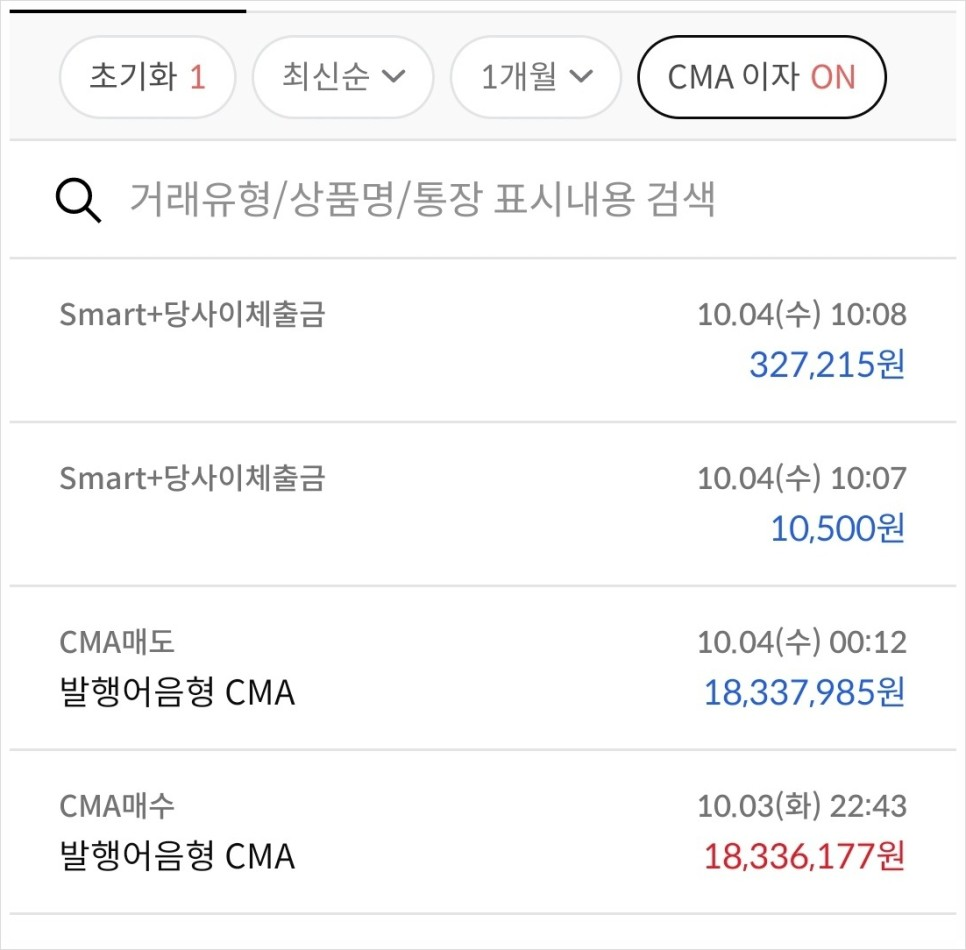

- 오늘의 통장 잔고.

|

CMA 이자(7일 치) |

10,500원 |

|

추가 매수 |

327,215원 |

|

예수금 잔액 |

28원 |

|

총 금액 |

337,743원 |

CMA 이자(7일 치), 추가 매수, 예수금 잔액 총 337,743원을 모았습니다.

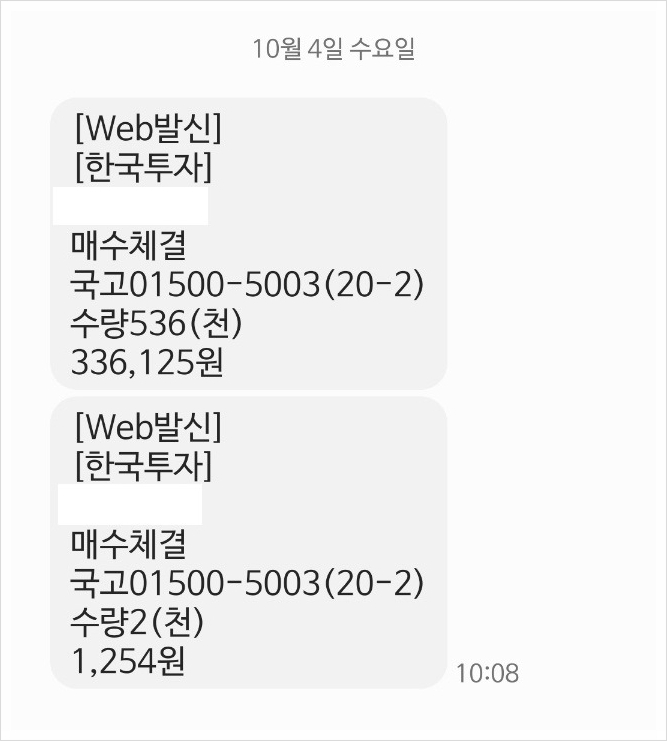

- 오늘의 매수 현황.

|

국고 01500-5003(20-2) |

538좌 매수 |

|

전일 매수가 *23.09.27 |

6,410원 |

|

금일 매수가 *23.10.04 |

6,271원 |

|

증가/감소 |

- 2.10% |

오늘 국채 538좌를 매수하였고, 전일보다 싸게 채권을 샀습니다.

※ 목표량 : 15,000좌

오늘 포함, 국고 01500-5003(20-2) 14,701좌 보유 중입니다.

※ 단기채, 미국채 ETF 같이 포함하면 전체 포트폴리오에서 50% 이상 채권을 보유 중

- 오늘의 경제기사.

출처 : 인베스팅닷컴

미국 10년 물 국채 금리가 4.8%를 넘겼습니다. 새벽부터 미국 주식/채권 시장이 하락하고 있는데요. 오늘 아침 한국 주식/채권시장도 마찬가지더라구요.

우리가 계곡을 놀러 갔을 때, 물이 차가워 미지근해질 때까지 기다리려고 할 때 가장 좋은 방법은 무엇일까요? 저는 발 한쪽을 담가 놓는 것이라고 생각합니다. 그래야 물이 미지근해질 때 들어갈 수 있죠.

발 한쪽을 안 담가놓는다면? 이미 담가놓았던 사람들이 좋은 계곡 자리를 차지할 테니까요.

그런데 요즘은 발이 너무 차가워 발을 빼고 싶어지는 계곡물입니다. 이럴 때일수록 확신을 가지기 위해서 더 많이 공부해야겠어요 ㅎㅎ

출처 : 동아일보 딥 다이브

-내년 1, 2분기에 금리 인하가 시작된다고요?

사실은 1분기 말 정도부터 인하할 수 있다고 봅니다. 그렇게 보는 이유는 미국 중소은행들이 좀 위험하거든요. 미국 중소은행들이 지금 예금금리를 계속 높이고 있어요. 그렇지 않으면 뱅크런이 발생할 수 있기 때문이죠.

복기해 보면 2019년 미국 중소은행들의 지급 준비금이 감소하면서, 은행끼리 주고받는 1일짜리 금리가 갑자기 8~10%로 급등했던 적이 있어요.

은행의 자금 조달이 잘 안돼서 금리가 급등한 건 굉장히 이상한 일이거든요. 그래서 그때 연준이 ‘보험성 금리 인하’를 갑자기 시작했습니다.

그런 경험을 반추해 봤을 때 올해 1분기부터는 ‘보험성 인하’라는 이름으로 인하를 시작하지 않을까 합니다.

출처 : 동아일보 딥 다이브

내년 1분기부터 보험성 인하가 기정사실이 된다면 장기국채는 이를 반영하면서 빠르게 금리가 떨어질 수 있겠는데요.

그만큼 미국 중소은행의 리스크가 있는 걸까요?

미국 중견·중소은행들의 신용 등급 줄 강등 사태는 수익성 악화 때문이다. 급속한 금리 인상으로 자금 조달 비용이 증가한 가운데 올 3월 미국 실리콘밸리은행(SVB) 파산으로 불안감을 느낀 고객들이 예금을 빼 대형 은행으로 대거 옮겨가며 상황을 더욱 악화시켰다.

미국 중견 은행들의 상황이 앞으로 더 나빠질 수 있다는 우려는 점점 커지고 있다. 제러드 쇼 웰스파고 애널리스트는 “은행들의 예대금리차는 연말로 갈수록 더욱 침체할 것”으로 내다봤다. 트랩도 “신용등급 하락으로 은행의 자금 조달 비용이 늘어 수익을 더욱 악화시킬 가능성이 있다"라고 지적했다.

출처 : 서울경제 기사 내용 中

최근 새마을금고 저축은행 사태를 보면, 은행 부실이 기사화되니 많은 고객들이 인출하는 사태가 발생했죠. 보통 저축은행에 돈을 넣은 고객들은 1금융권보다 높은 금리를 주는 2금융권 저축상품에 가입을 많이 할 것으로 생각되는데요.

2금융권에서 빠진 돈을, 투자하려 증권계좌에 넣어둘까요? 아니면 1금융권 저축상품에 가입하려 할까요?

실제 미국 중소은행 파산 위기가 왔을 때 중소은행 예금 잔액은 빠지지만, 대형은행 예금은 늘어났다고 합니다. 그만큼 중소은행의 현금 유동성은 마르고 있는데요. 은행 자체에서도 BIS 비율을 유지하기 위해서 대출을 줄이던가? 자본을 늘려야 할 텐데요.

자본을 늘리기는 어려우니 대출을 줄이지 않을까요?

중소은행의 대출 감소는 부채에 의존하는 기업과 가계에 타격을 줄 수 있다는 의미가 되겠네요.

WSJ가 미국 중앙은행인 연방준비제도(Fed ·연준) 자료를 분석한 결과를 보면 미국 전체 대출의 38%는 상위 25위권 밖의 중소형 은행에서 이뤄졌다. 이를 목적별로 세분화해 따져보면 중소은행이 미국 전체 상업용 부동산 대출에서 차지하는 비중은 67%에 달한다.

출처 : 조선비즈 기사 내용 中

예대마진이 줄어드는 것 말고도 상업용 부동산 리스크가 있다고 하는데요. 상업용 부동산은 임대수입으로 대출이자를 내고 남은 돈으로 투자자들에게 배당을 주고 부동산 가치가 오르면 파는 수익구조입니다.

예전처럼 저금리일 때에는 저렴한 대출이자를 내고 안정적인 임대수익을 낼 수도 있고, 부동산 가치가 오르니 많은 투자가 이뤄졌다고 합니다.

하지만 금리가 오르면서 상황이 바뀌었는데요. 대출이자가 상승하면서 수익이 줄어들고, 금리가 오를수록 예/적금만으로도 연 5.5% 이상의 돈을 받을 수 있으니, 상대적으로 위험자산의 가치는 내려갑니다.

출처 : 한국경제

최근 다큐멘터리를 보니까 미국 상업용 부동산 공실 문제가 많더라고요. 그만큼 수익성이 떨어지면 가치가 하락하겠죠.

그런데 이러한 상업용 부동산 대출을 미국 중소형은행에서 67%를 가지고 있다고 합니다. 상업용 부동산 변동금리 비중은 45%인데요. 그래서 중소형은행의 위기를 말하는 것 같네요.

미국의 중소형은행의 위기로 미국 중앙은행에서는 보험성 금리 인하를 할까요?

저는 부동산 리츠회사인 리얼티인컴 주주인데요. 현재 -20% 수익률을 기록하고 있습니다. 그런데 이러한 상황에도 불구하고 리얼티인컴은 배당 증액을 했는데요. 어떻게 위기관리를 하고 있는지 찾아봐야겠어요. :)

※ 어제보다 부자인 오늘, 오늘 부자인 내일을 살자.

컨텐츠

컨텐츠