AI, 로봇, 반도체, 헬스케어.

요즘 시장에서 잘 나가는 테마다. 불과 1~2달전만 해도 2차전지가 시장을 주도하며 계속 오를거라는 인식을 심어줬었는데 어느순간 상황은 뒤바뀌었다. 그 당시 주도주들의 주가는 현재 평균적으로 4~50%정도 빠져있는 상태이다.

'거봐 조심해야 한다고 했잖아' 를 말하고자 하는 것이 아니다(나는 그것을 예측할 능력도, 거기에서 돈을 벌 능력도 없다). 시대가 발전함에 따라 테마는 항상 달라졌지만 그 모습은 놀라우리만치 비슷했다. 그렇다. 인간의 본성은 달라지지 않기 때문에 주식시장의 역사는 항상 반복된다.

80년 전 미국에서는 화학주식 열풍이 불었었다. 공교롭게도 2차전지 역시 화학주인데. 필립피셔의 말을 인용해본다.

-----

대공황의 수렁에 깊이 빠져있던 1930년대 중반부터 1950년대 중반까지 미국의 대형 화학 기업들의 주가는 다른 업종의 주식에 비해 아주 높은 주가수익 비율로 거래됐다.

당시 증권가에서 화학 기업들에 대해 어떻게 생각했는지는 컨베이어 벨트가 끊임없이 돌아가는 장면을 떠올리면 될 것이다. 컨베이어 벨트의 한쪽 끝에는 시험 공장에서 획기적인 새로운 화합물을 만들고 있는 과학자들이 있다. 여간해서는 모방할 수 없고 신비롭기까지 한 신물질이 시험 공장에서 나오면 또 다른 컨베이어 벨트의 끝에서 아주 다양하고 멋진 신제품들이 생산된다. 나일론, 합성고무, DDT, 속성 건조 페인트를 비롯해 무한정 쏟아져 나오는 새로운 제품은 화학 기업들에게 엄청난 부와 성공을 가져다 줄 원천으로 보이기에 충분하다.

그러다 1960년대가 되자 화학 기업들에 대한 이미지가 바뀌었다. 증권가에서는 화학 산업도 철강이나 시멘트, 제지 산업과 다를 바 없다는 결론을 내렸다. 화학 기업들 역시 특화된 기술로 제품을 대량 생산하며, 이 회사의 화학 제품이나 저 회사의 화학 제품이나 비슷하다는 것이다. 초기 시설 투자에 막대한 금액이 들어가는 산업은 투자비 회수를 위해 공장가동률이 절대적으로 높아야 한다. 이로 인해 공급 과잉에 따른 치열한 가격 경쟁과 순이익률의 급격한 위축이 야기되기도 한다. 어쨌든 화학 산업에 대한 증권가의 이미지가 변함으로써 1970년대 초반까지 주요 화학 기업들의 주가수익 비율은 크게 떨어졌다. 이전 시기에 나머지 다른 업종의 주식보다 주가수익 비율이 훨씬 높았던 양상과는 전혀 달라진 것이다.

그래도 화학 업종의 전반적인 주가수익 비율은 많은 다른 업종에 비해서는 여전히 높았지만 철강이나 시멘트, 제지 업종과 거의 비슷한 수준까지 내려왔다. 그런데 여기서 정말로 놀라운 사실은 1960년대 화학 산업의 펀더멘털 환경은 거의 아무런 변화도 없었다는 점이다.

[보수적인 투자자는 마음이 편하다 69~70p]

-----

항상 새로운 제품과 새로운 서비스의 등장은 투자자들의 마음을 사로잡기에 충분하다. 기존의 틀을 깨고 새로운 패러다임이 세상을 지배할 것으로 보인다. 그리고 실제로 고성장하는 것이 눈에 보이기까지 하면 그것이 영원할 것만 같은 착각을 하게 된다. 성장이라는 이름 아래 어떤 값을 지불해도 전혀 비싸지 않다는 생각을 갖게 된다. 앞으로 계속 좋아질거니까.

그러나 세상에 영원한 것은 없다. 시장이 커지고 성장이 이루어지다가도 결국 한계에 봉착하게 된다. 우리가 아무리 멀리까지 간다해도 지구 안이며 아무리 많이 판다해도 인구는 100억이 안된다는 사실을 기억해야 한다.

A라는 기업이 있다. 이 기업의 순이익은 100억이고 매년 30%씩 성장해서 PER 30배를 줘도 아깝지 않다고 가정해보자. 정확히 순이익이 매년 30%씩 증가한다면 6년 후 이 기업의 순이익은 약 483억이 된다. PER이 그대로 유지된다면 이 기업의 주가는 6년간 4.8배가 오르는 것이 마땅하다. 그러나 이렇게 고성장이 가능한 업종에는 경쟁자들이 득실거리며 계속해서 증설과 생산량 증대가 이루어지면서 공급이 많아진다. 또 경쟁업체들을 이기기 위한 R&D 비용, 광고비, 가격정책 등 이익률을 깎아먹는 요인도 많아진다. 따라서 규모가 커짐에 따라 이익률의 증가폭은 점차 작아질 수밖에 없다.

여기서 한 가지 생각해야할 점은, 주식은 미래실적을 선반영한다는 것이다.

많은 사람들이 이 회사는 크게 성장할 것이고 향후 몇 년간 이 회사보다 성장률이 높은 기업은 없을 것이기 때문에 고PER을 부여해도 아무 문제가 없다고 이야기한다.

6년 뒤에 순이익이 5배나 증가한다면 지금 PER 100배를 주고 사도 괜찮은거 아니냐?

만약 A기업을 PER100배(시총 1조)에 샀다면 6년간 얻을 수 있는 수익은 약 45%에 불과하다. 우리가 목표수익률로 삼기엔 너무 부족한 수치이다.

또한 시간이 지나고 기업이 성숙기에 안착하게 되면 성장성이 낮아지며 PER이 확 떨어지게 된다. 앞에서 얘기했던 미래실적을 선반영한다는 이야기, 여기에서도 생각해야 한다. 6년 뒤 A기업의 주가는 그로부터 수개월, 수 년뒤의 실적을 반영하게 될 것이다. 즉 지금 시점으로부터 7년 뒤쯤 말이다. 그 때부터는 순이익이 연간 10%정도씩밖에 증가하지 못한다면 6년 뒤의 PER은 10배정도로 떨어질 것이다. 그러면 시총은 5천억 수준으로, 처음 시총 3천억과 그리 큰 차이가 나지 않는다. 순이익은 거의 5배정도 늘어난 상태임에도.

주가라는 것은 사람들이 만들어간다. 컨센서스가 형성되고 모두가 한 곳을 바라보면서 따라가지만 그것이 한 번 깨지게 되면 아수라장이 된다. 안 좋은 면이 보이기 시작하고 그동안 무시해왔던 리스크가 부각되면 그 주식에 대한 평가가 갑자기 엄청나게 박해진다. 결국 앞에서 무슨 일이 일어나는지는 모른채 사람들이 얘기하는 것을 듣고 따라가던 사람들은 봉변을 당하게 되는 것이다.

일단 지금으로썬 2차전지가 그런 상황에 이른 것으로 보인다. 요즘 안좋은 소리가 되게 많이 나오는 것 같다. 이전에는 무시하고 있던 것들이 이제는 눈에 자꾸만 밟히는 것일까.

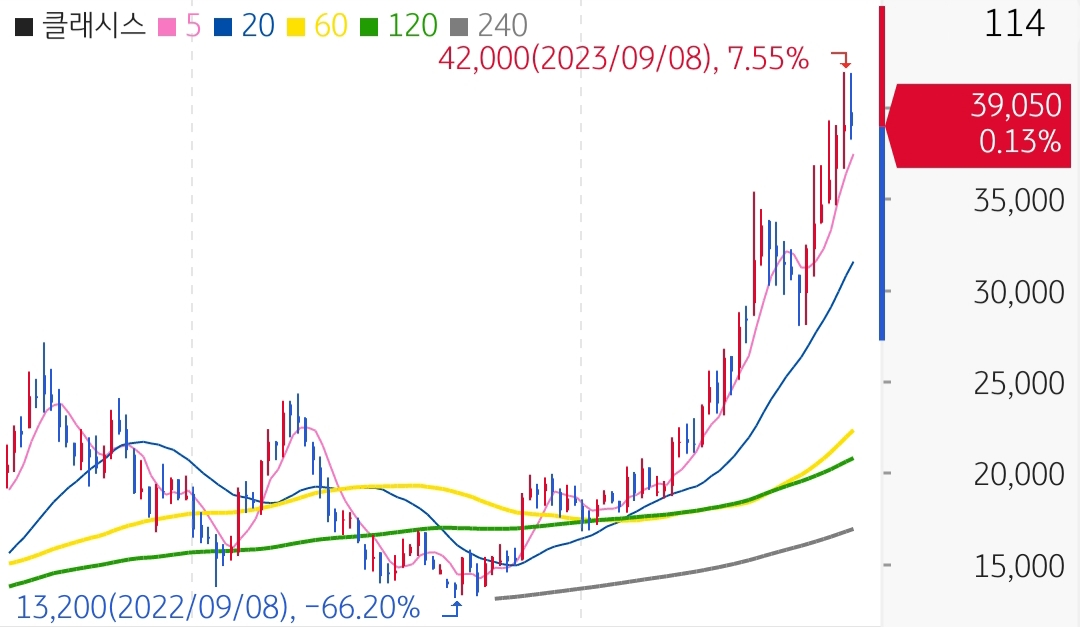

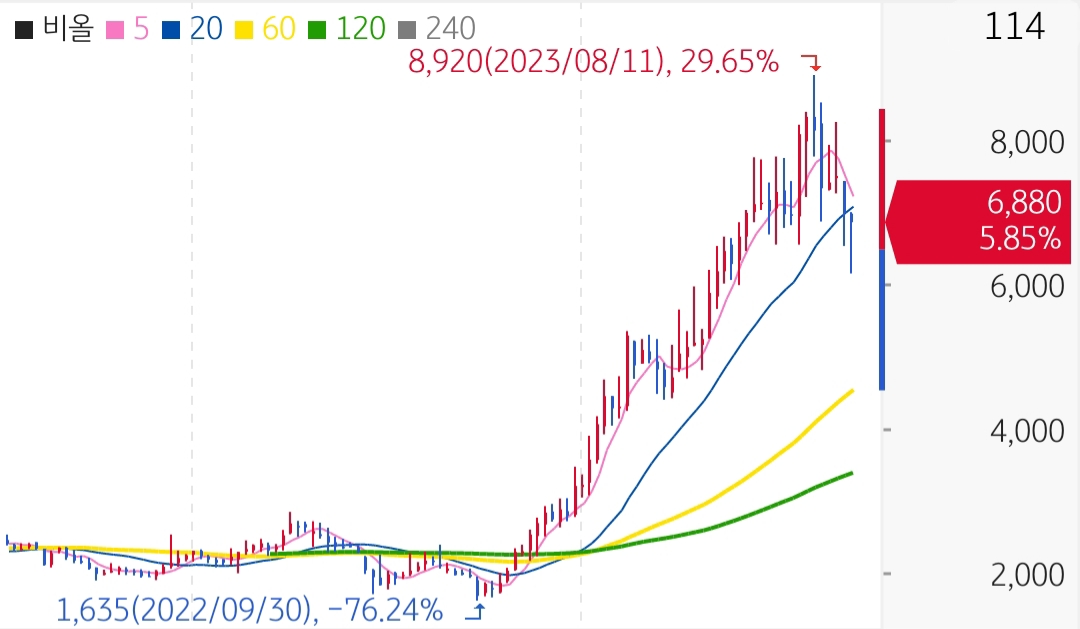

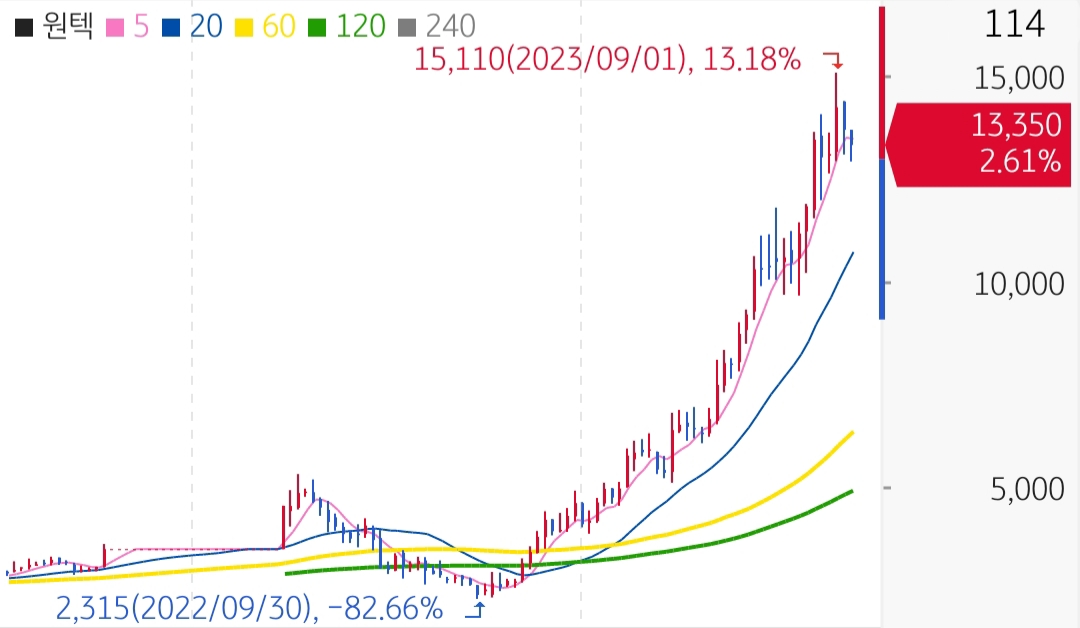

모두가 좋다고 얘기하는 것들을 주가는 얼마만큼 반영하고 있는걸까. 요즘 미용기기 기업들을 보면서도 고민이 많아진다. 앞으로 해외확장도 잘 하고 계속 소모품 공급하면서 높은 이익률을 남겨먹고 그걸로 재투자하면서 고성장이 지속된다, 이것이 지금 시장의 시각인데 애써 외면하고 있는 부분은 무엇일까? 정말 이렇게 계속 성장할 수 있을까? 회사들 간 제품의 성능차이가 엄청나지는 않을텐데, 그럼 나중엔 가격으로써 경쟁해야 하는 것 아닐까? 그러다보면 이익률이 줄어들고 점차 성장성도 낮아지지 않을까? 그건 언제가 될까?

<클래시스, 비올, 제이시스메디칼, 루트로닉, 원텍 주봉차트>

컨텐츠

컨텐츠