계속해서 단기채 시장이 매우 뜨겁습니다.

미국 부채한도 협의안이 가결된 뒤에, 미국 재무부에서 장기채보다도 단기 국채 공급이 쏟아질 것이라는 BofA 의 예상이 맞아떨어지는 것 같습니다.

펜데믹 이전 시절인 2015년부터 2019년까지 5년간의 연평균 단기 국채 공급은 약 2천억 달러 수준이었습니다.

하지만 올해 6월부터 8월까지 3달 가량 1조 달러 이상의 단기 국채가 발행이 될 것으로 BofA는 전망하였고, 현재도 단기 국채 금리가 낮아질 줄을 모르고 있는 것을 보아 계속해서 대량 발행이 되고 있는 것으로 보여집니다.

예상대로라면 기존 팬데믹 이전보다 약 7배 가량의 단기 국채가 더 발행이 된 것으로 예상되고 있습니다.

이렇게 많은 양의 단기 국채가 지금까지도 발행이 계속 되고 있으니 장단기금리차 역전도 정상화가 되지 않고 있는 것이고 단기 국채 고금리가 지속되고 있는 상황입니다.

국채의 고금리가 계속 진행이 되는 것 자체가 국채를 많이 찍어내어 시중의 유동성을 흡수하는 것이라 인플레이션에는 좋다고 할 수 있지만, 지금 미국 정부가 유동성을 흡수한 뒤 다시 뒤로 돈을 풀고 있어서 문제입니다.

어찌되었든 국채로 유동성을 흡수하고 있는 것은 맞는데, 단기 국채 시장의 이러한 유동성 흡수 요인 중 가장 큰 영향을 주고 있는 것이 T-bill (만기 1년 이하 초단기 국채) 입니다.

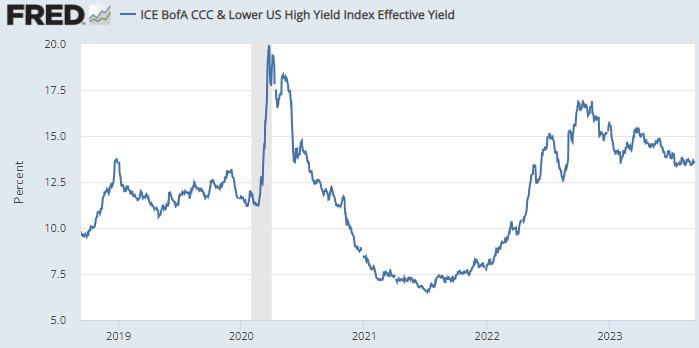

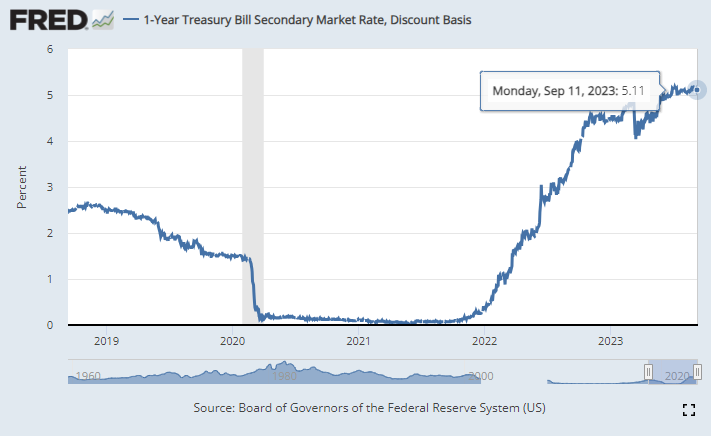

1년 만기 T-bill rate 는 위 차트와 같이 지속적으로 상승해 왔으며 최근 5% 초반에서 살짝 주춤하고 있습니다.

제가 이 글의 제목을 "단기채 발행이 감소하는 (= 이자율이 낮아지는) 때에 금융 위기가 터진다 " 라고 했는데, 지금이 그 변곡점이 도래한 시기일지 모르겠습니다.

우선 왜 이러한 주장을 펼치는지에 대해 설명을 해보도록 하겠습니다.

단기채 시장에서 유동성을 지속적으로 흡수를 하고 있는 미국이고, 결국 이 돈으로 정부 재정정책을 통해 필요한 부분에 다시 사용을 하고 있습니다.

정부 재정적책으로 사용이 되면 다시 돈이 시중에 풀리는 것이긴 하지만 지금 M1, M2 통화량을 보면 유동성 흡수와 시중에 풀리는 양이 크게 차이가 나지 않는 것 같긴 합니다.

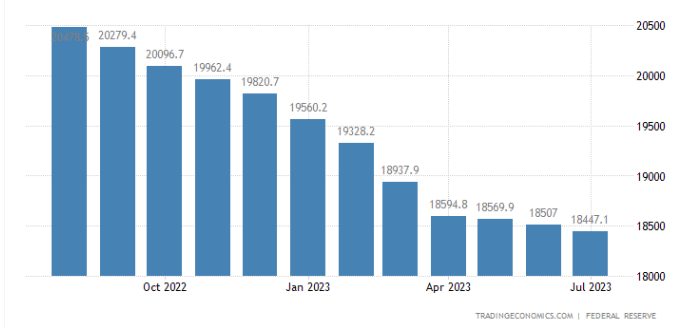

<미국 M1 통화공급량>

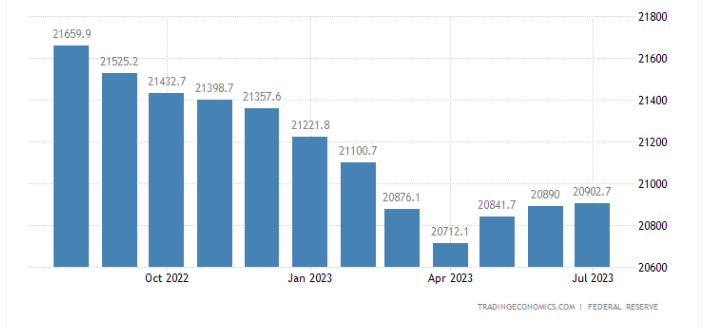

<미국 M2 통화공급량>

올해 7월까지 M1 (협의 통화 : 바로 사용할 수 있는 통화)은 지속적으로 낮아지고 있고, M2 (광의의 통화 : 예금, 적금, 펀드 등 현금화에 약간의 시간 소요되는 통화)는 소폭 증가를 하고 있습니다.

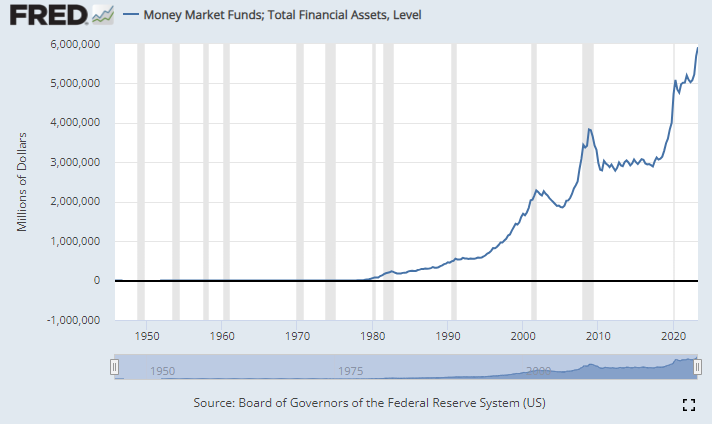

M2 가 대표적인 시중 유동성을 측정하는 통화인데다, 아래 MMF 와 같은 펀드에 대량의 자금이 미친듯이 들어가고 있는 것을 감안하면 시중에 유동성은 조금씩 다시 올라가는 것 같습니다.

하지만 M1 감소량과 M2 증가량을 비교하면 M1의 감소량이 더 크기 때문에 살짝은 긴축이 앞서고 있다고 보여집니다.

하지만 지금은 양적 긴축의 시대. 그러나 정부가 실제로는 그 의미가 무색할 정도로 돈을 많이 푼다고 볼 수 있는 것이겠죠.

마치 단기채 발행을 늘리며 유동성을 흡수하는 목적이 돈을 풀기 위함이라고 볼 수 있습니다.

하지만 어느 순간, 단기채 시장의 금리가 낮아지게 되면, 즉 정부에서 더이상 돈풀기를 위해 채권 발행을 하는 규모를 줄이기 시작할 때, 위기는 찾아올 것으로 본인은 보고 있습니다.

왜냐하면 더 이상 채권을 사줄 수요가 크지 않게 되면 미국 정부가 어쩔 수 없이 채권 발행 규모를 줄이기 시작할 것이고, 정부 재정정책으로 방어할 수 있는 자금이 점점 줄어들게 되어 위기가 터졌을 때 대응이 어려워질 것으로 판단됩니다.

미국 정부가 재정을 확보하기 위한 방법은 국채 발행 뿐인데, 이를 사줄 수 있는 다른 국가의 수요는 더 이상 없을 것으로 보고 있으며, 연준에서 매입 해주는 것도 지금의 대차대조표 축소가 절박한 연준이기 때문에 가능성이 적은 카드입니다.

과거 중국과 일본에서 미국 국채를 많이 사줬었지만 최근 그 두 나라도 경제가 휘청거리며 달러가 많이 필요한 상황이라 오히려 미 국채를 많이 팔고 있는 상황입니다.

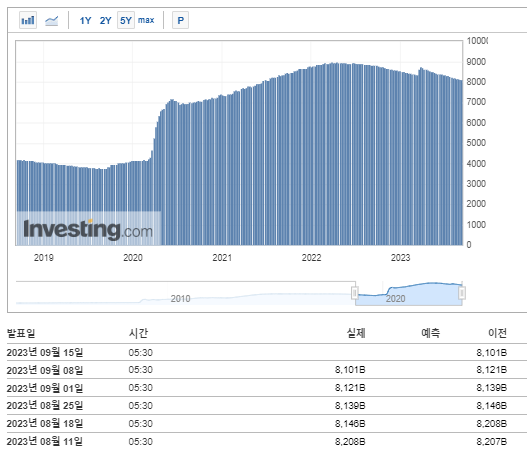

<연준 대차대조표>

연준의 대차대조표를 보시면 아직 줄이려면 갈길이 매우 멀어보입니다.

아니 줄일 수나 있을 지 의문입니다.

그만큼 양적 긴축을 미국은 제대로 수행하지 못한 것입니다.

위기가 터지면, 정부는 급격히 자금을 끌어와서 방어를 하려고 소위 발버둥을 칠 것인데, 연준에 또 기댈까요? 그나마 연준이 중국, 일본 보다는 돈 나올 구멍이 있어보이긴 합니다.

하지만 연준이 돈을 푸는 순간 양적 긴축은 대 실패에 빠지게 되며 결국 미국 국채 보유량이 어마어마해 집니다.

정부가 매년 이자로 물어야 될 돈이 지금도 천문학적인 수준인데, 계속해서 미국은 부채공화국이 되어 부채의 늪에 빠져들어가게 되는 것입니다.

미국은 더 이상 부채를 줄이지 않고는 버틸 수 없는 나라가 되었습니다.

결국 위기가 터졌을 때 한도 끝까지 온 부채를 더 늘리느냐, 아니면 위기를 감수하고 부채를 줄여가느냐의 기로에 서있는 것입니다.

결국 단기 채권 발급이 줄어들게 되면 유동성이 부족해진 정부가 결국 둘 중 하나의 선택을 해야하는 기로에 처해 있습니다.

두가지 선택 모두 미국에는 치명적인 선택이 될 수 밖에 없습니다.

하지만 본인은 후자가 결국에는 크게 보았을 때 옳은 선택이라고 봅니다.

언제까지 부채를 늘릴 수 없고, 나중을 대비해서 부채를 더 늘릴 수 있는 여유를 만들어 놓는 것이 맞습니다.

여유가 있을 정도까지 줄이지는 못하겠지만, 지속적으로 줄여나가는 고통을 감수하는 자세가 필요할 것입니다.

여러분도 단기 채권 시장을 잘 살펴보며 금리가 하락하기 시작할 때 미국 정부가 어떤 대응을 하는지 잘 지켜봐 주시기 바랍니다.

역사의 획을 긋는 사건이 될 것입니다.

컨텐츠

컨텐츠