배당주

배당주는 말 그대로 배당을 꾸준히 주는 주식이다. 미국의 우량주들은 압도적인 규모에 꾸준한 성장을 한다. 미국의 100대 우량주로는 애플, 마이크로소프트와 같은 기술주부터 시작하여 코카콜라, BOA, 스타벅스, 맥도날드 등과 같이 남들이 다 아는 친숙한 주식들이 있다.

※ 장기투자자들이 선호하는 주식으로 무배당주보다 거래량이 적고 시장 평균보다 높은 배당금을 주는 특징을 가진다.

1. 미국 배당주는 달러 헷지의 장점이 있다. 우리나라 경제위기가 오면 환율이 오른다. 외국인들은 한국에 문제가 생길 경우 한화를 다 팔고 달러로 바꾸고 다시 외국으로 나가기 때문에 환율이 오른다. 이럴 경우 달러를 가지고 있다면 리스크를 분산시킬 수 있다.

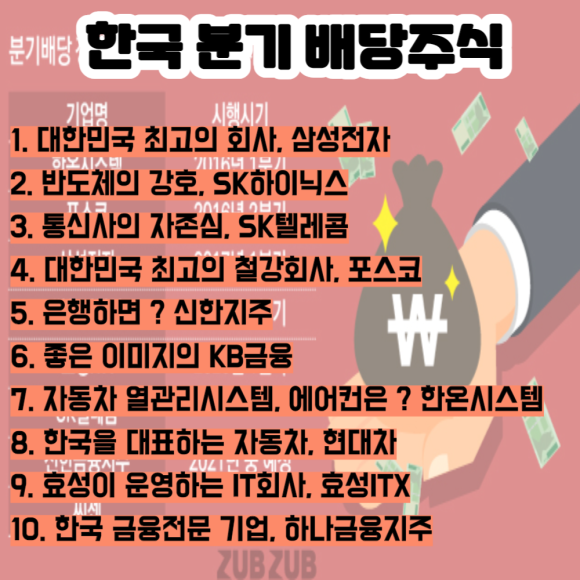

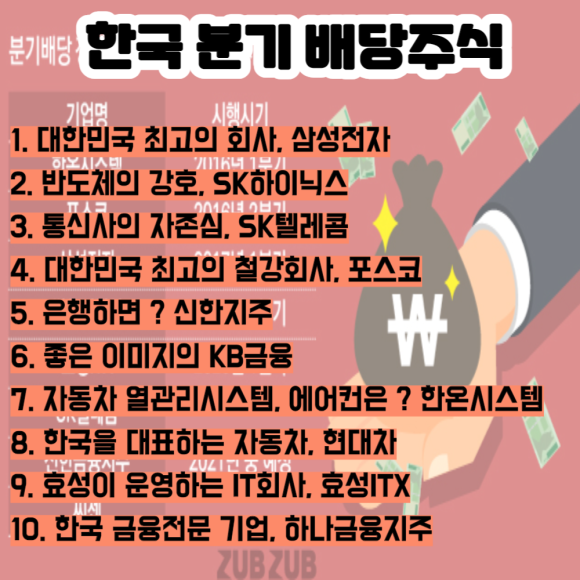

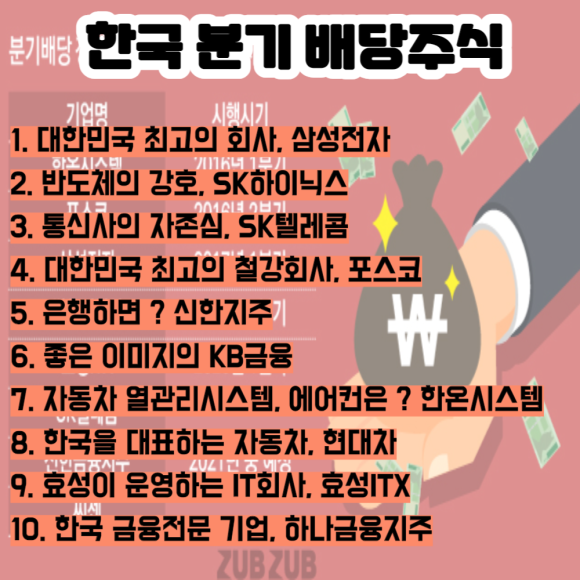

2. 미국 배당주는 대부분 분기 배당을 받을 수 있다. 한국기업들이 저평가 받는 현상을 보고 "코리아 디스카운트"라고 하는데 우리나라의 주주환원율은 선진국에 비해 많이 미비하다.

반면, 미국 주식이나 ETF들은 70% 이상이 분기 배당을 준다. 게다가 매월 배당금을 지급하는 기업과 ETF도 있다. 하지만 국내 상장 기업은 대부분 1년에 1번 배당을 준다. 그렇기에 배당으로 월 수익을 만들고 싶다면 국내보다는 미국 배당주가 더 매력적이다. 그러나 배당이 달러 환율 변동에 노출되며 배당세율이 법인으로 등록된 국가에 따라 달라지므로 주의해야한다.

배당금이란

※ 배당금이란 기업이 일정 기간 영업활동으로 벌어들인 이익금 일부 또는 전부를 주주가 가져가는 것이다. 어떤 기업이 1년에 1천억의 순이익을 냈다고 가정하면, 순이익 1천억원에서 500억원, 즉 순이익의 50%를 주주들에게 배당금으로 나눠주기로 결정했다. 배당금 500억원에서 총발행주식수를 나누면 주식 1주당 배당금이 얼마인지 계산할 수 있다.

※ 총발행주식이 1억 주라 가정하면 당기순이익(1천억)/발행주식수(1억주) = 1천원, 즉, 주당순이익(EPS)는 1천원이고 순이익의 50%를 배당으로 주는 것이므로 EPS인 1천원의 50%, 주당 배당금은 500원이 된다.

이렇게 주당순이익이 1천원이고 주당 배당금은 500원을 지급한다면 순이익이 50%를 배당금으로 주는 것이다. 이런 경우 이 기업의 배당성향은 50%이다. 만약, 어떤 기업의 배당성향이 200%라 한다면, 1년 당기순이익이 1천억원인데 주주 배당금은 2천억원을 주는 것이라 볼 수 있다.

배당성향이 100%를 넘는다는 것은 기업이 번 돈보다 주주에게 나눠 주는 돈이 더 많다는 뜻으로 부족한 돈은 회사에 남아 있는 돈으로 주는 것이니 지금 당장은 좋아도 장기적으로는 안 좋다.

만약, 현재 주가가 100달러인데 연간 배당금이 7달러라고 가정하면 배당률은 7%이다. 그런데 주가가 100달러에서 80달러로 떨어졌다면 배당률은 8.75%이다.

기업이 배당금을 삭감하지 않는다는 가정하에 주가가 하락하면 배당률은 상대적으로 상승한다. 이는 배당수익을 목적으로 배당투자를 하는 투자자의 입장에서 우량기업의 주가가 조정을 받았을 때 주식을 사는 게 투자대비 수익률이 좋다.

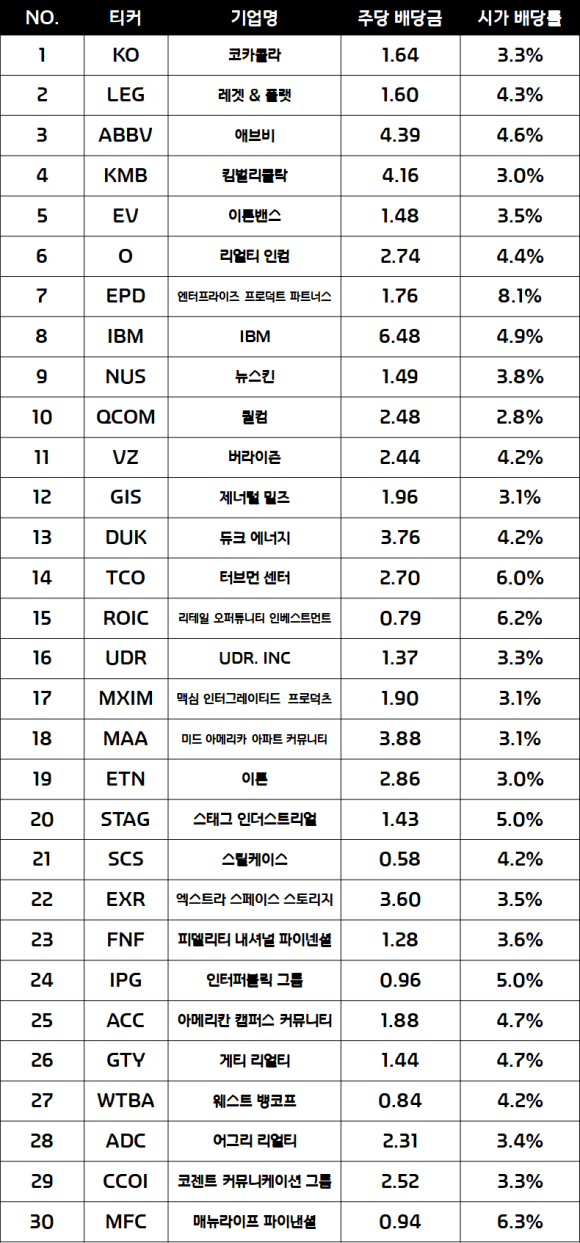

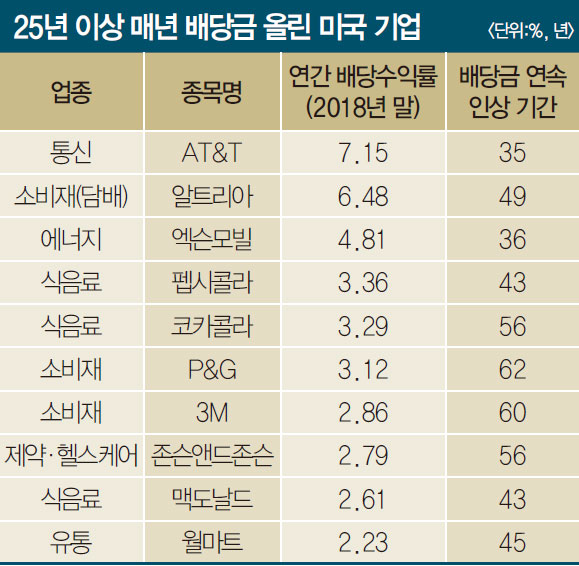

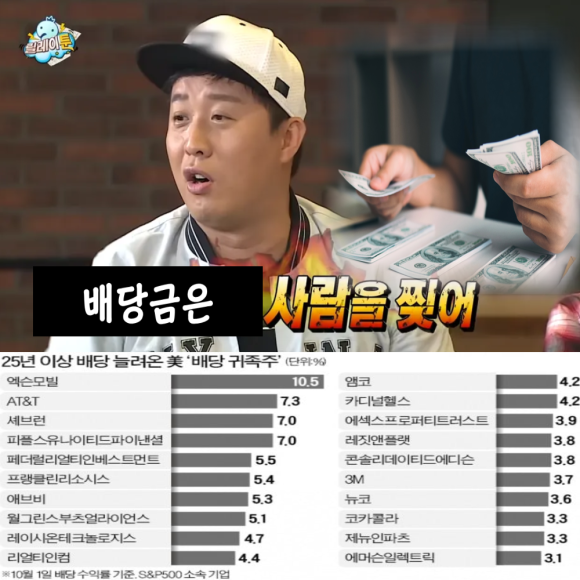

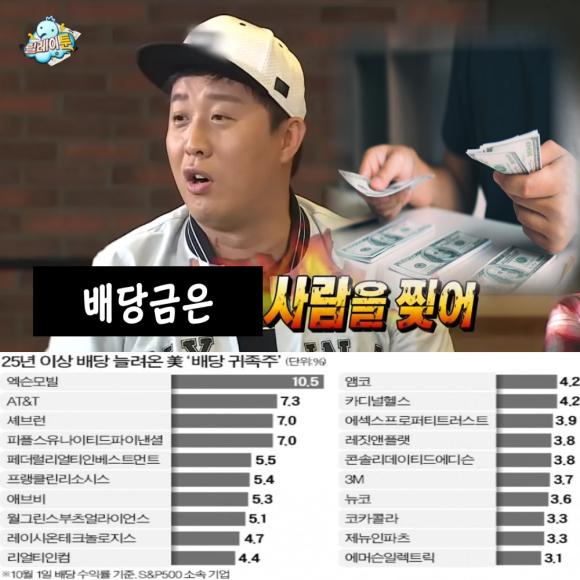

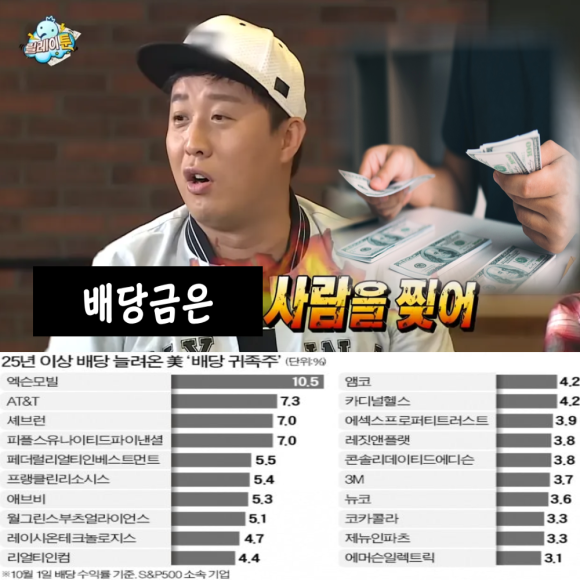

상위 배당주

배당주를 고를 때 가장 중요한 부분은 배당성장이다. 배당금을 얼마나 꾸준히 올려 줬는지는 배당 투자자에게 중요하다. 미국 배당주는 얼마나 오랜 기간 연속으로 배당금을 올려 주었는가에 따라 배당 킹, 배당 귀족, 배당 성취자로 분류한다. 50년 이상 배당금을 지속적으로 인상한 기업은 배당 킹, 25년간 배당금을 지속적으로 인상한 기업은 배당 귀족, 10년 이상 배당금을 인상한 기업은 배당 성취자로 분류한다.

배당주 선정 기준

기업이 배당금을 주주들에게 지급한다는 것은 기업의 현금 창출 능력이 좋다는 것이다. 배당금을 꾸준히 올려 주는 기업은 오랜 기간 탄탄한 재무 구조를 바탕으로 주주들에게 신뢰를 쌓은 주주친화적인 기업으로 배당에 인색한 기업보다 기업 이미지가 좋다.

기업이 배당금을 주는지 안 주는지 확인하는 방법과 배당률이 몇 %이고 배당금이 언제 지급되는지 확인하는 방법은 다음과 같다.

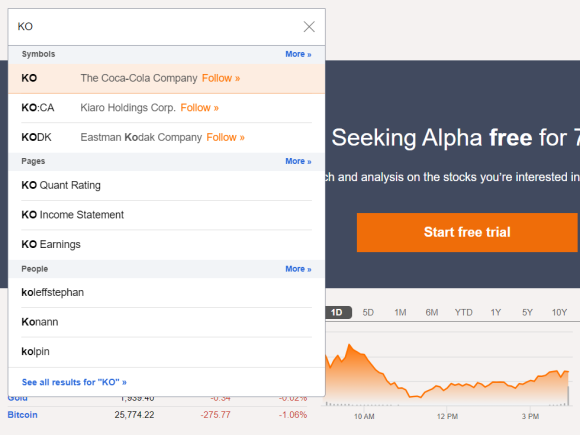

※ 먼저, 알파 SEEKING에 들어간다.

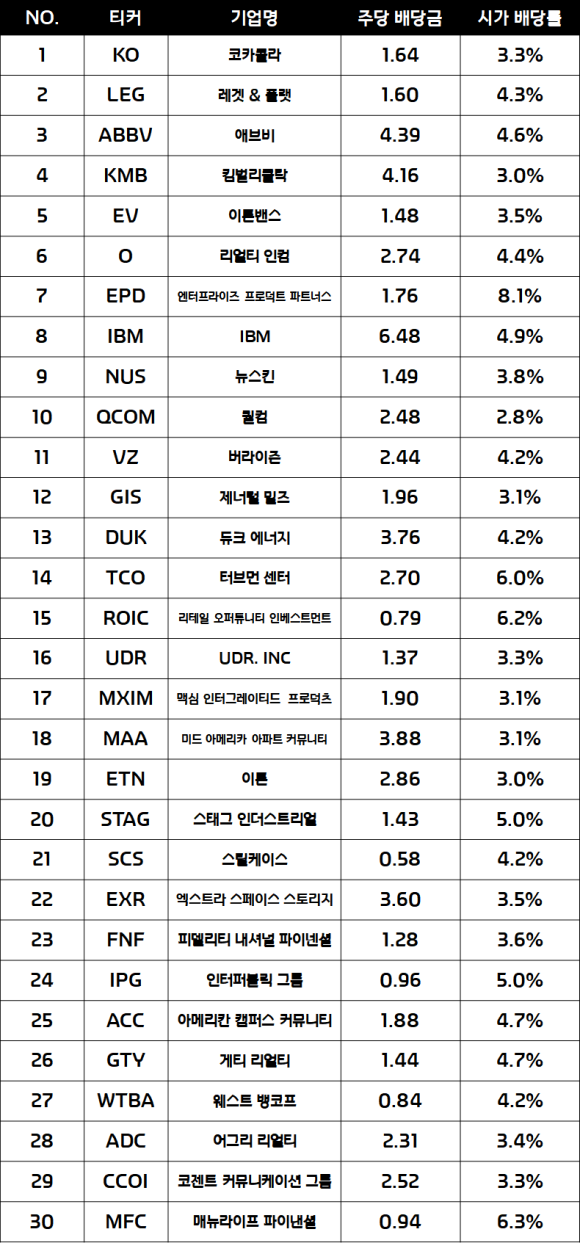

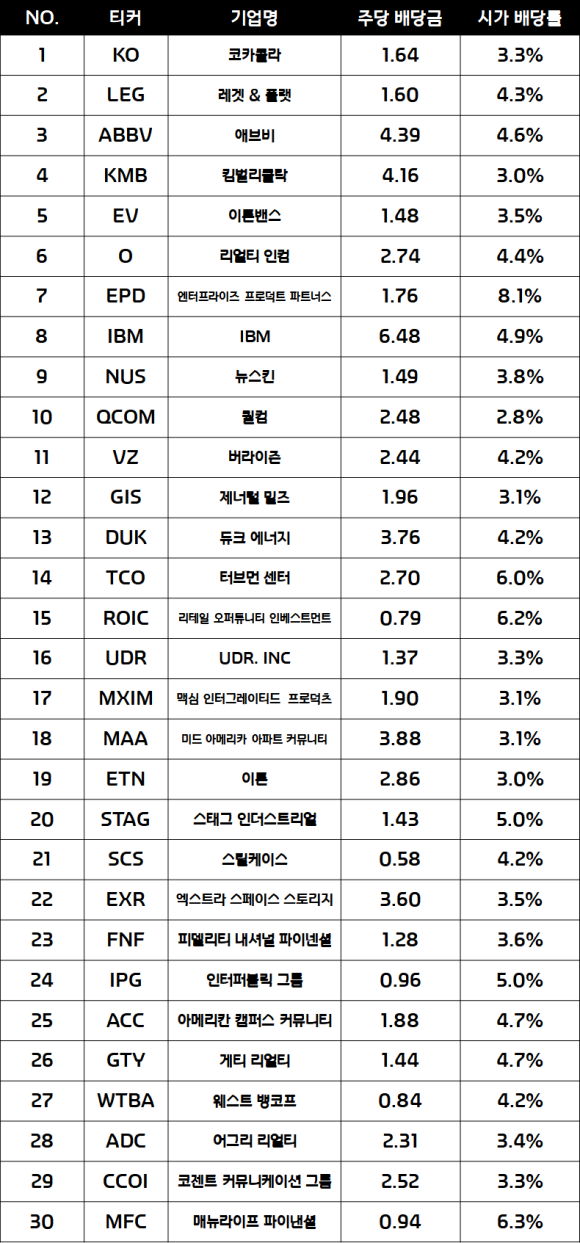

◆ 코카콜라의 티거를 검색한다. 코카콜라의 티거는 KO이다.

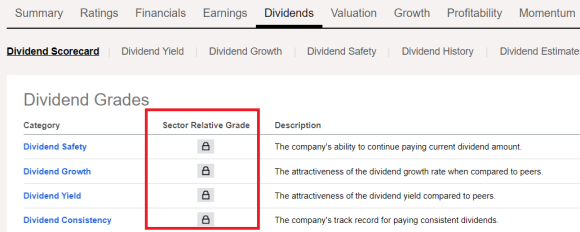

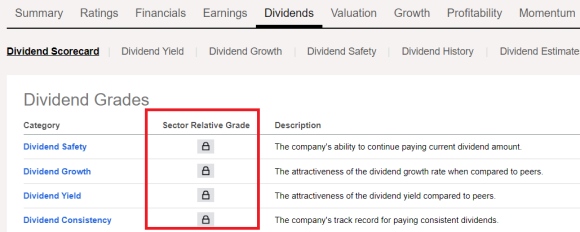

결제를 해야지 배당금의 요약 부분을 확인할 수 있는 것이 단점이다..

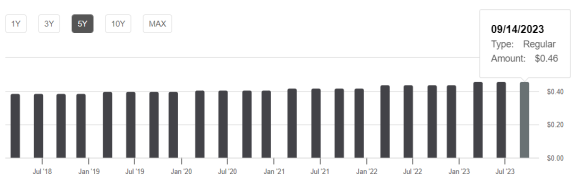

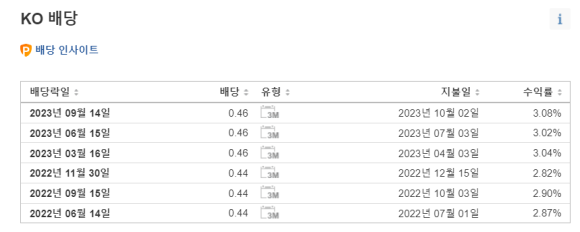

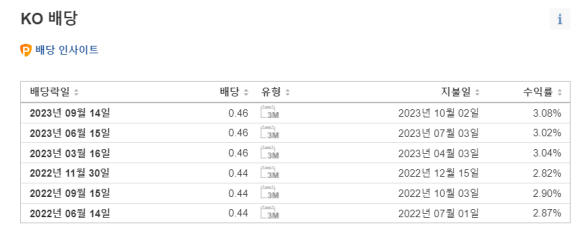

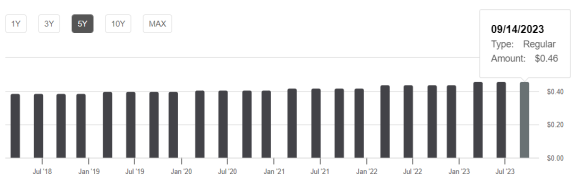

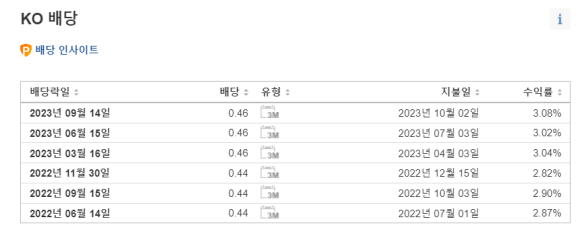

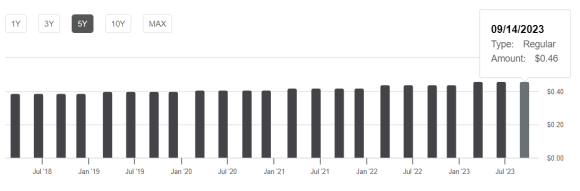

◆ 코카콜라의 연 배당수익률은 3.1%이고 분기별 배당금은 0.46$이다.

◆ 배당락일은 위와 같다. 배당금을 받으려면 이 배당락일 이전에 주식을 보유해야 한다. 코카콜라의 배당성향은 86%로 회사가 번 돈의 86%를 배당금으로 지급한다는 뜻이다.

배당성장율은 위와 같은데 5년 동안은 변한게 거의 없다.

코카콜라는 2010년에 주당 배당금을 0.8달러로 지급했고 23년은 주당 1.64달러이다. 10년 만에 배당금이 거의 2배로 올랐다. 오피스텔에 투자하여 임대소득을 올린다고 가정하면 10년 만에 월세를 2배가 가능한 것인가 ? 그러나 몇 가지 사항을 확인해야 한다.

하나는 배당금 성장기간을 확인하는 것이다. 미국에선 50년간 배당금을 연속으로 올려 준 기업을 배당 킹으로 분류하고 25년간 연속으로 배당금을 올려 준 기업을 배당 귀족이라 한다. 배당금을 계속 올려 준 기업이라면 오랜 기간 동안 안정적인 매출과 이익을 내는 기업이기에 재무건전성이 좋다.

둘째로 배당성향을 확인해야 한다. PAYOUT RATIO라는 뜻으로 배당성향이 높다는 것은 주주에게 그만큼 배당금을 많이 준다는 것이다. 하지만 회사가 벌어들인 순이익보다 배당금을 더 많이 주면 회사가 보유하는 현금이 계속 줄어든다는 의미이다. 이런 기업은 배당금을 많이 준다고 무조건 좋아하기 보다 왜 이렇게 배당금을 많이 주는지 확인해야 한다.

셋째로 주가의 성장성도 본다. 배당률이 높고 주가의 성장성이 작더라도 변동성이 적은 주식을 선호하는지 배당률이 낮더라도 성장성이 높은 기업을 선호하는지는 개인의 성향에 따라 다르다.

배당주 투자의 장단점 및 주의사항

주주에게 배당을 한다는 것은 기업의 임직원들이 열심히 일해서 낸 실적이다. 기업과 주주는 이렇게 서로 비전과 이익을 공유하는 관계라는 점에서 은행에 돈을 맡기고 이자를 받는 것보다 더 가치가 있다.

주식 투자에서 수익을 내는 경우는 2가지가 있다.

첫 번째는 주가가 상승해서 시세차익을 통해 수익을 내는 것이고 두 번재는 배당금을 통해 수익을 내는 방법이다. 주가도 잘 오르고 배당금도 많이 주는 기업이 있다면 정말 좋지만 대체로 배당률이 높은 기업은 저성장 기업이다. 당장 높은 배당금이 좋을 수 있지만 성장성이 낮은 기업은 주가상승을 통한 시세차익을 얻기 힘들다.

고배당주에 투자할 때는 배당률이 과거에 비해 갑자기 높은 경우가 있는데 이런 경우는 기업이 배당금을 올려준 것이 아니라면 상대적으로 주가가 하락했다는 의미다. 그러므로 주가하락의 이유가 무엇인지 확인한 후에 투자해야하 한다. 임직원 문제 등 기업의 내부적 원인으로 인해 주가가 하락했을 수 있고 대외적인 다양한 문제로 주가가 하락했을 수 있기 때문이다.

※ 배당성향이 100% 이상으로 높은 경우에는 투자하기 전에 점검해야 한다. 배당금을 가장 많이 받는 사람은 최대 주주인 오너그룹이기 때문에 기업 청산을 목적으로 악의적으로 배당금을 크게 책정해서 회사의 현금을 빼 가는 경우도 있다.

※ 배당률이 5% 이상의 기업에 투자하는 경우에는 해당 기업의 향후 매출 및 순이익이 얼마나 더 성장할 수 있을지 분석한 뒤 투자해야 한다. 가장 쉽게 알아볼 수 있는 방법으로 애널리스트 리포트를 검색하는 것이나 미국 주식 정보를 제공하는 사이트에서 확인하는 것이다.

컨텐츠

컨텐츠