레이달리오, 미국 해지펀드계의 전설과 같은 투자자가 중국이 이미 부채 구조조정 시기를 놓쳤다는 발언을 하였습니다.

그가 언급하고 있는 중국의 심각한 부채는 “국유기업” 이다.

국유기업의 방만한 경영을 개혁하고 부채 구조조정이 필수적이라는 발언입니다.

중국은 사실 국유기업과 사기업이 잘 구분이 되지 않는 운영을 해 오고 있습니다.

사기업이라도 위기가 발생하면 국가에서 판단해서 중요한 기업들은 정부에서 지원을 통해 망하는 것을 막아오고 있습니다.

대부분이 사실상 국유기업이라고 봐도 무방한 수준의 운영이라 할 수 있습니다.

최근 대형 부동산 기업인 헝다의 파산보호신청이 접수되어 역사속으로 사라질 운명에 처해 있습니다.

결국 수년간 버티다 포기하는 상황이 온 것입니다.

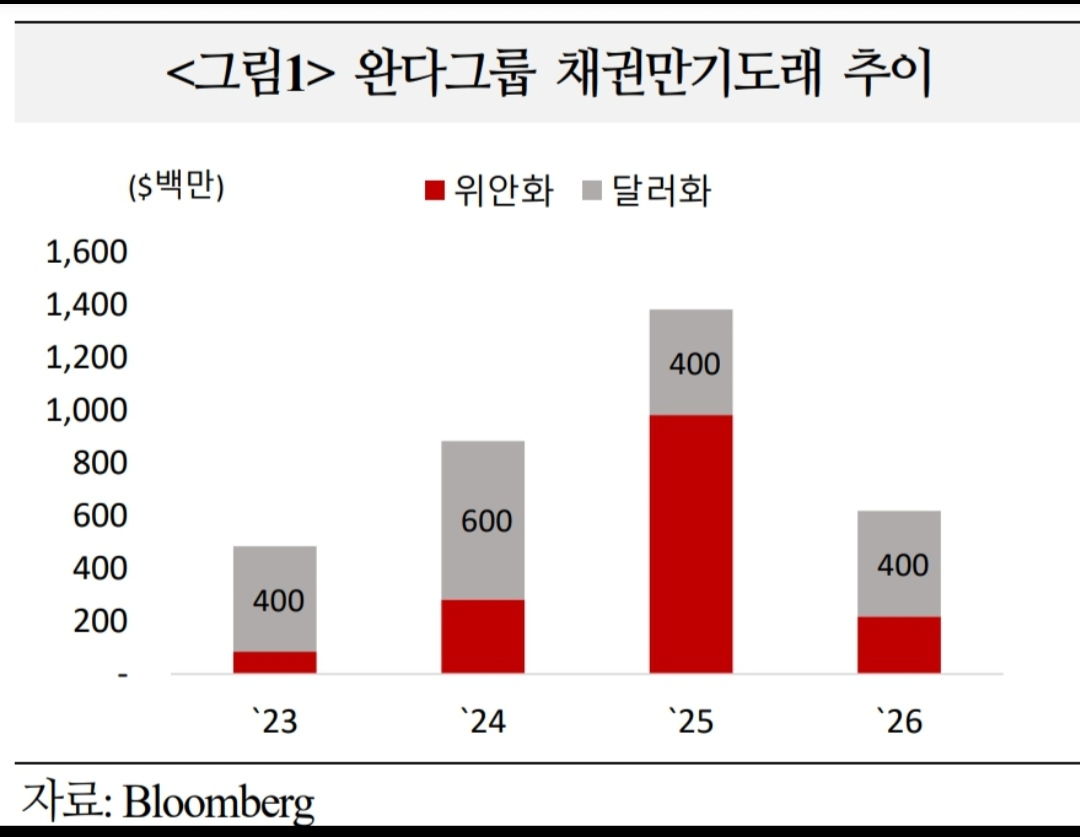

헝다 뿐 아니라 완다를 비롯한 중국 대형 부동산 기업도 계속해서 위기를 버텨나가고 있지만 문제가 개선될 모습이 보여지지 않습니다.

매년 도래하는 부채가 어마어마한 수준임을 알 수 있습니다.

이러한 헝다와 완다로 대표되는 중국 기업들의 파산을 막기 위해 중앙정부나 지방정부가 나서서 방어를 해 주고 있는데, 이러한 점을 레이달리오는 문제삼고 있습니다.

즉 건전한 부채 구조조정이 되어야 하는데 정부가 막아 그 시기를 놓쳤다는 발언을 한 것입니다.

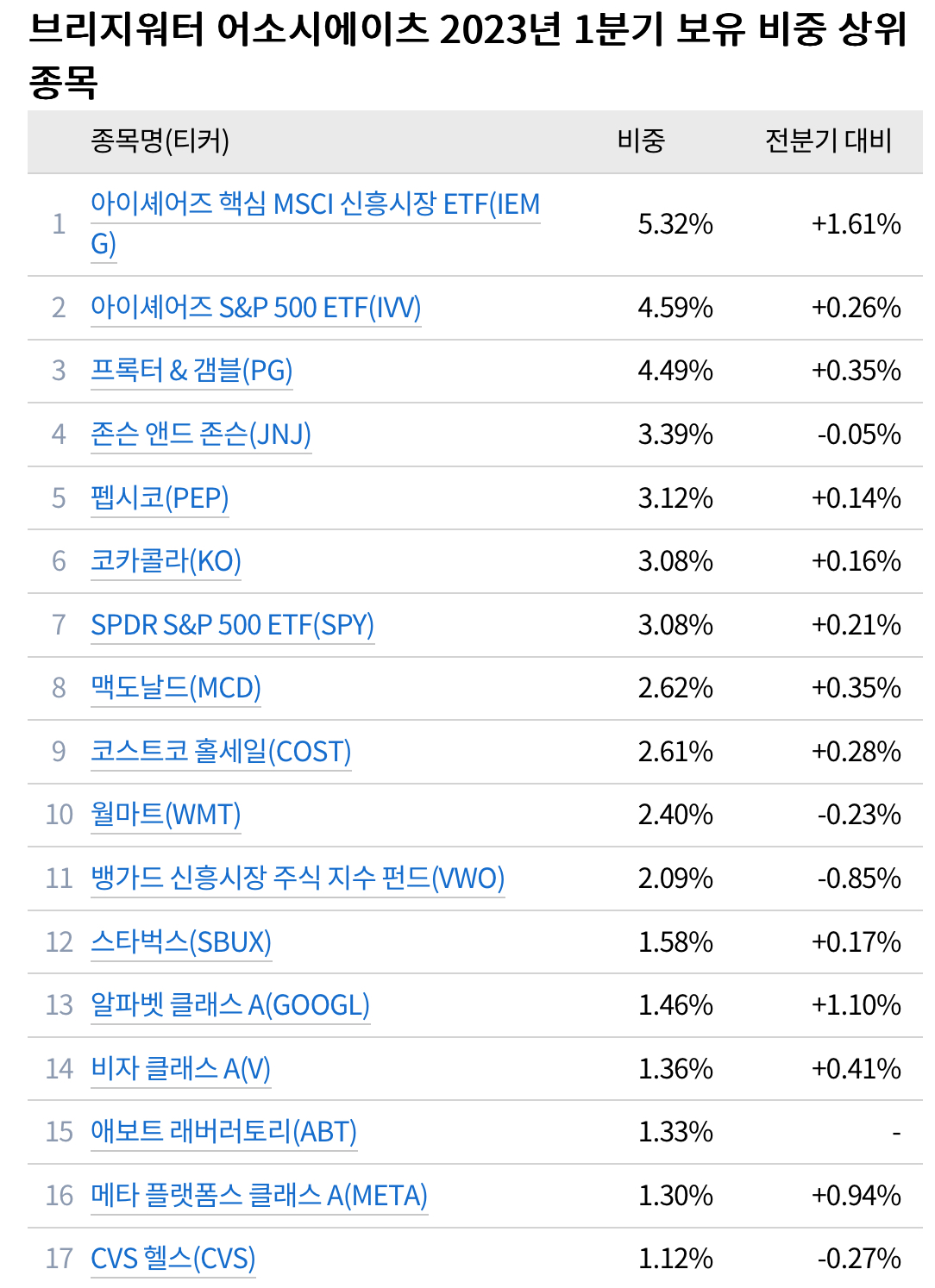

그는 미국의 해지펀드 브리지워터 대표이자 중국 투자자로 유명합니다.

이런 그가 중국이 이미 시기를 놓쳤다는 발언을 했다는 것은 지난해 중국 펀드를 200억 위안으로 늘렸던 브리지워터가 그 비중을 축소할 가능성이 높다는 것을 뜻할 수도 있습니다.

중국의 주가가 지금보다 더 휘청일 수 있다는 것이고, 다른 해지펀드까지 가세하게 되면 중국의 자산시장은 큰 붕괴에 빠질 수 있습니다.

<조선일보>

브리지워터의 올해 1분기 보유 비중 1위가 MSCI 신흥시장 ETF 로 비중이 5%가 넘는 것을 보실 수 있습니다.

중국 등의 신흥국 투자에 진심인 그가 현재는 중국에 부정적인 발언을 하며 현재 얼마나 그 비중을 축소했을 지 궁금합니다.

<서울 경제>

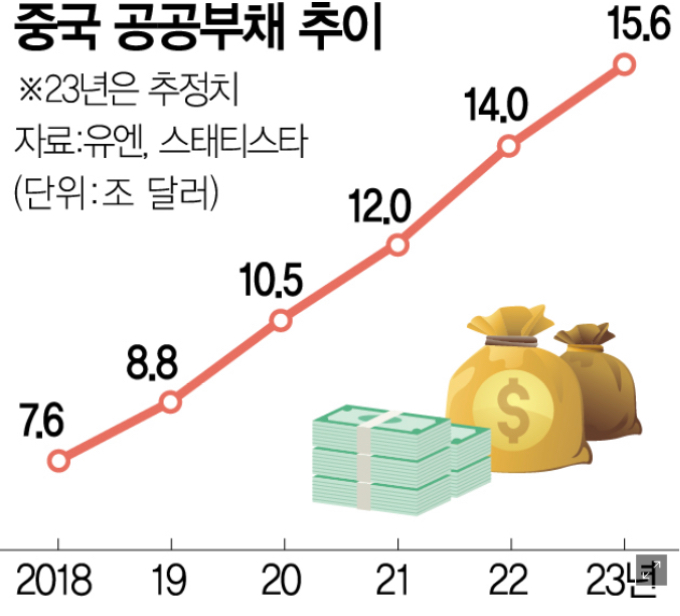

중국의 공공부채가 23년 15.6조 달러에 달할 것이라는 유엔의 추정이 있습니다.

이렇게 많은 공공부채가 점점 늘어나 감당이 안되는 상황이 발생하고 있는데, 기업들과 공공기관들의 줄도산이 예상되는 부분입니다.

중국은 이러한 부채 상환을 위해 달러가 부족해 지면서 미국의 국채를 팔아 달러를 충원하고 있는 것으로 보여집니다.

미국 국채가 점점 약해질 수 밖에 없는 대목인 것이죠.

사줄 사람은 없고 팔 사람만 많은 현실에 처해 있는 것입니다.

중국이 레이달리오의 말처럼 건전한 구조조정의 시기를 놓쳤다면 앞으로 더욱 뼈아픈 줄도산이 기다리고 있다고 밖에 예상할 수 없을 것입니다.

게다가 중국이 무너지는 과정에서 미국 국채를 팔게 될 수 밖에 없으며, 미국 채권 시장은 계속해서 위기를 맞으며 어려움을 겪을 것으로 보여집니다.

중국이 이미 문제가 터졌다면 결국 미국을 비롯한 전 세계의 위기가 터졌다는 것을 뜻한다고 보시면 되며, 이제부터는 정말 조심하셔야 합니다.

컨텐츠

컨텐츠