안녕하세요. 매일을 새롭게, 메타인지입니다.

20년만에 돌아온 산업재 싸이클에서 에너지 투자 규모가 지속적으로 증가하고 있습니다.

에너지 공급망 개선이 필요하다는 것을 여러 사태들을 통해 확인했을거고, 이러한 동향은 지속적으로 상승을 이어오는 에너지 관련 종목들의 흐름을 봤을 때 단기간에 끝나진 않을 것 같습니다.

자동차에 대한 수요가 올라오면, 부품주 수요도 자연스럽게 올라가듯..

에너지, 조선 등이 가면 피팅과 강관 수요는 필수적이기 때문에 저의 관점을 계속 유지할 계획입니다.

메리츠증권 배기연 애널리스트께서 태광과 성광벤드에 대해 다뤄준 리포트가 있어 정리 차원에서 내용 공유드립니다.

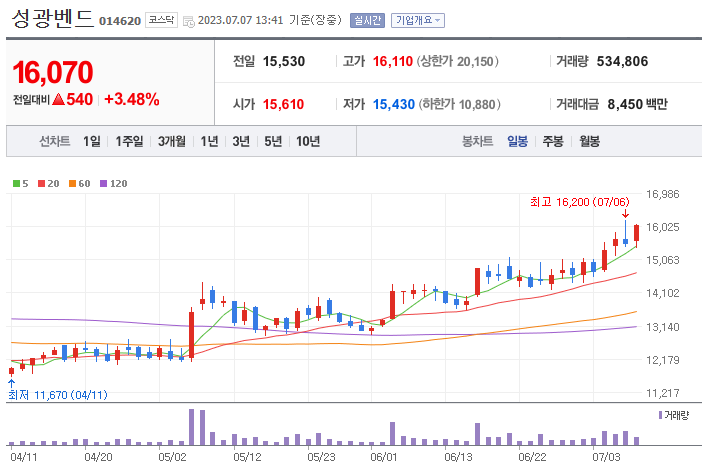

성광벤드 레포트 분석

메리츠증권 배기연 애널리스트

해당 레포트에서는 적정 주가를 20,000원으로 제시하고 있으며 상승여력은 약 30% 이상으로 예측하고 있습니다.

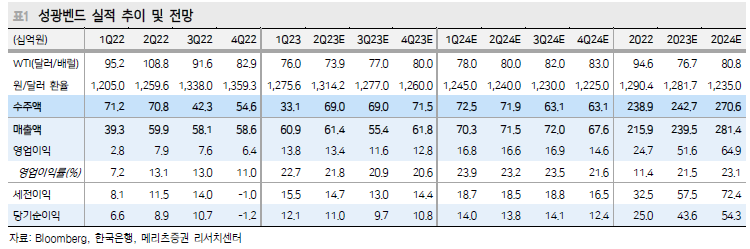

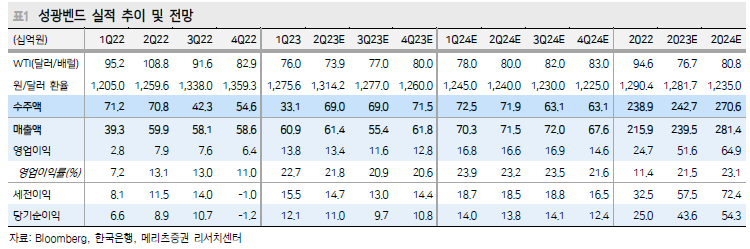

성광벤드의 23년 2분기 매출액과 영업이익을 각각 +2.6%YoY, +70.4%YoY로 예측합니다.

23년 성광벤드 실적 전망

연간 매출액 : 2,395억원 +11% YoY

영업이익 : 516억원 +108% YoY

영업이익률 : +21.5% , 10% YoY

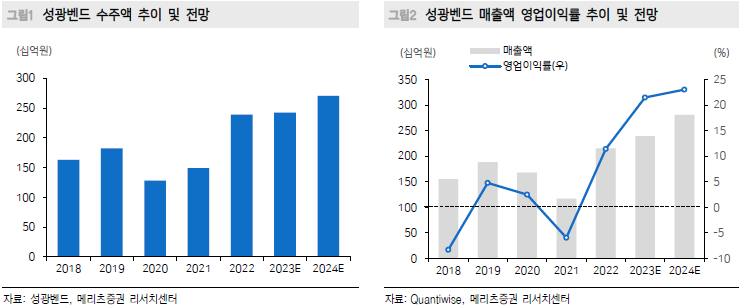

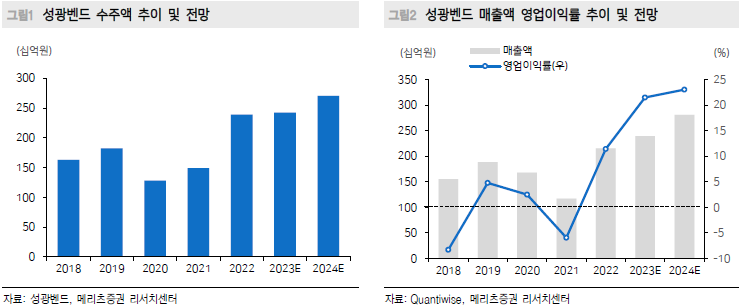

미국 수출 물량에서 발생하던 운반비 부담이 펜더믹 이후 해소된 효과가 23년 지속 반영될 것으로 예측하며, 2분기 수주액 역시 전분기 대비 100%이상 증가할 전망입니다.

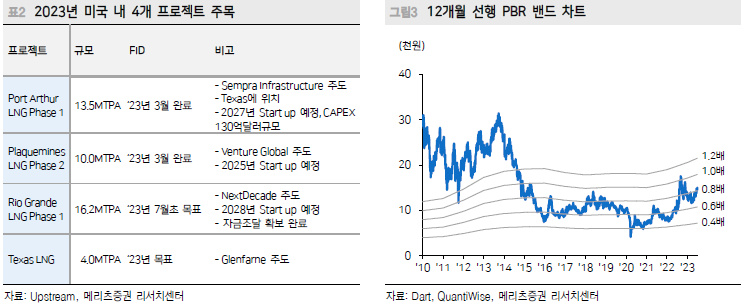

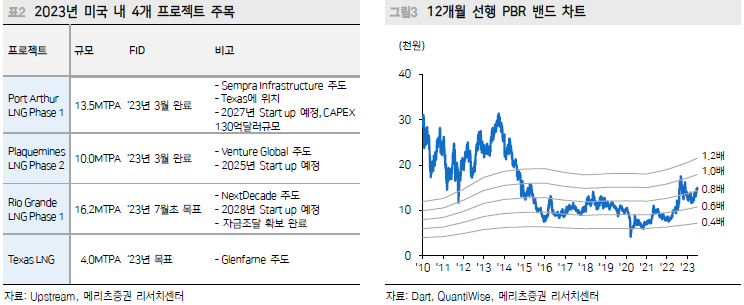

그 이유로 미국 LNG 프로젝트발 피팅 수요 때문이며, 해당 수주 규모는 22년 계약한 카트르 수주를 상회하는 약 43.7 MTPA (Million Ton per Annum) 규모로 예측됩니다.

*카타르 NFE-East 규모는 31.2MTPA

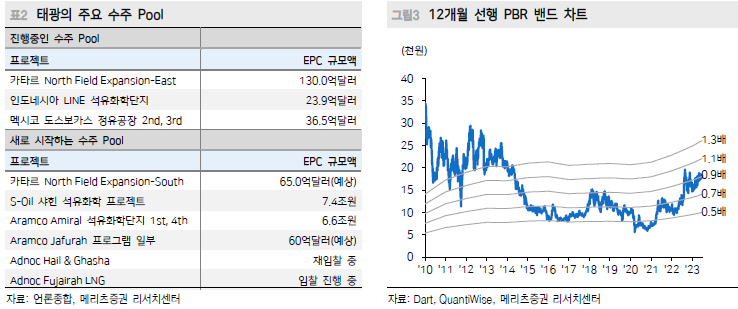

태광 레포트 분석

해당 레포트에서 태광의 적정 주가를 23,000원으로 제시했으며 상승 여력은 약 25%로 예측하고 있습니다.

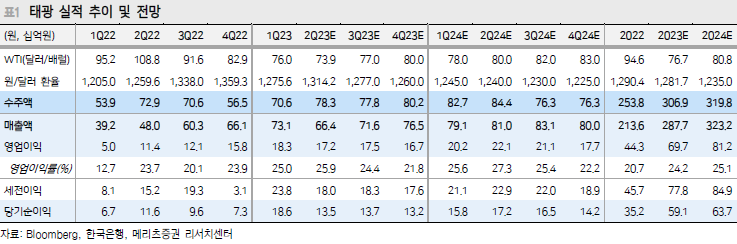

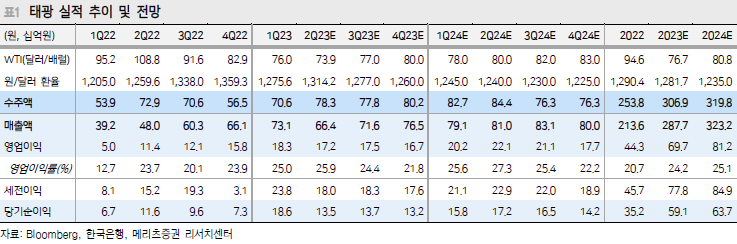

23년 태광 실적 전망

연간 매출액 : 2,877억원 (+34.7% YoY)

영업 이익 : 697억원 ( +57.2% YoY)

영업이익률 : +24.2% (+3.5% YoY)

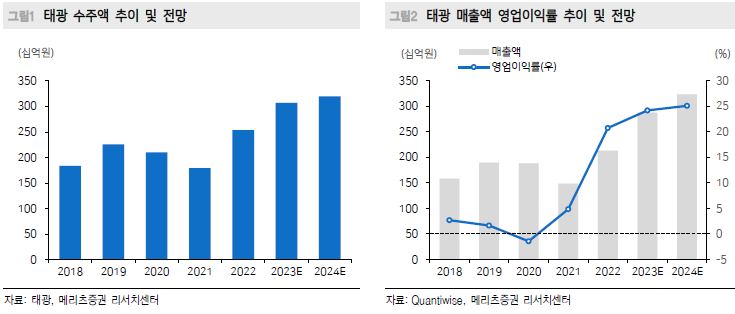

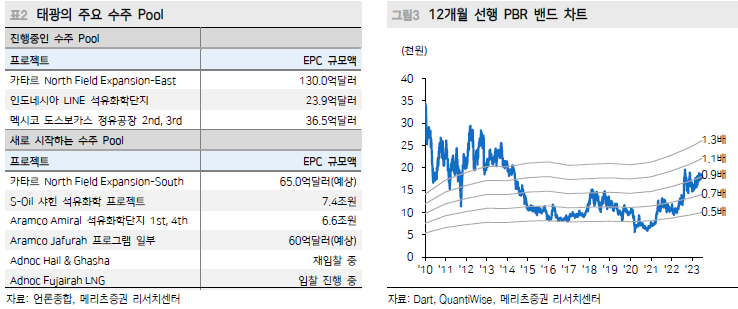

태광은 피팅 업체들 중 연간 수주액을 2014년 이후 처음으로 3천억원을 넘은 기업입니다.

카타르의 NFE-south 프로젝트, S-Oil 샤힌 프로젝트 등 계약에 따른 피팅 물량 발주가 23년 하반기부터 시작될 전망입니다.

피팅 산업의 새로운 먹거리인 EPC 계약(LNG, 가스 프로젝트들)은 23년 계약이 체결되면 24년부터 피팅 발주량이 증가할 것으로 예측됩니다.

컨텐츠

컨텐츠