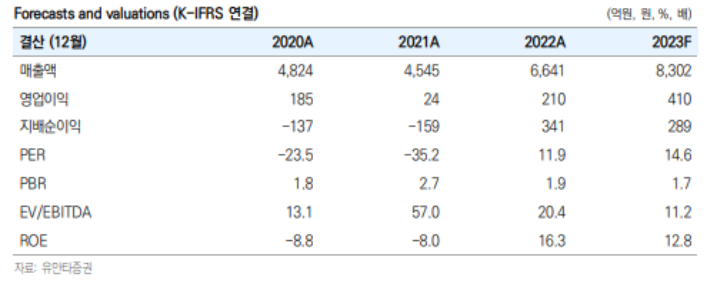

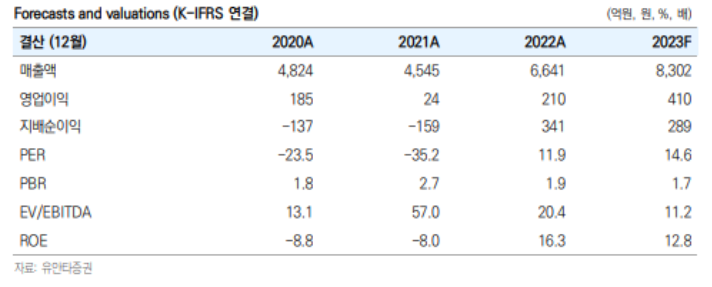

유안타증권은 신성이엔지에 대해 투자의견 및 목표주가 Not Rated을 전했습니다.

출처 : 유안타증권

○Cash Cow(클린룸) 성장

동사는 클린룸에 FFU(Fan Filter Unit), EFU(Equipment Fan Filter Unit) 등의 제품을 공급하고 있습니다.

국내 주요 고객사의 투자가 이어지고 있는 상황이라 전했습니다.

지난 2년여간 P3 관련 매출이 발생했으며, P4는 2분기부터 매출 인식이 본격화될 것으로 예상된다고 하였습니다.

추가로 주요 매출처의 미국 내 반도체 투자 및 국내 디스플레이 투자 역시 연내 구체화 혹은 가시화될

예정이라고 하였습니다.

Cash Cow인 클린룸 관련 매출액 성장이 기대되는 상황이라 하였습니다.

○성장동력(드라이룸)도 성장

빠르게 확장되는 전기차 산업의 영향으로 드라이룸의 역시 성장할 것으로 기대된다고 전했습니다.

2차전지 기업들의 투자규모가 확대되고 있고, 기술 진보로 드라이룸 스펙 역시 상향되고 있다고 했습니다.

동사는 ①드라이룸 관련 레퍼런스를 보유하고 있으며, ②2022년 신축한 충북증평 공장을 통해 안정적인 생산 및 대응이 가능하고, ③다수의 해외지사를 보유하고 있어 현지 즉시 대응도 가능하다고 했습니다.

경쟁사 대비 비교우위에 있다고 판단, 매출 뿐 아니라 점유율 역시 동반 상승될 것으로 기대한다고 했습니다.

○장기성장동력(BIPV)도 보유

코오롱글로벌와의 R&D를 통해 건축재 외장재로 활용이 가능한 BIPV(Building Integrated

Photovoltaic, 건물일체형 태양광 발전)모듈, 솔라스킨을 개발(2021년 4월)을 했습니다.

공공기관에서 에너지 사용량의 일정비율(2023년 32%) 이상을 신재생에너지로 공급하도록 되어 있어 적용이 확대될 것으로 기대된다고 하였습니다.

○수주잔고 증가 추세

통상적으로 수주 이후 1~1.5년 내 실적에 반영되는 경향을 보이고 있어, 2021년 하반기~2022년 수주잔고가 2023년 실적의 바로미터라고 하였습니다.

2022년 분기별 합산 수주잔고는 9,425억이었다. 2023년 동사의 실적개선이 기대되는 이유라고 전했습니다.

신성이엔지 일봉

태양광 관련주로 유니테스트에 관심이 있어 보게된 리포트입니다.

1400~1500원대 바닥권을 형성한 뒤 천천히 우상향 그래프를 그리고 있습니다.

2000원 부근에서 삼각수렴을 할수도 있다고 생각이 됩니다.

바로 매수보다는 천천히 기다렸다가 2천원 부근이 온다면 분할매수 유효해 보입니다.

실적이 개선되는게 확실히 보인다면 친환경주로서 큰 성장도 가능해 보입니다.

*출처

리포트를 참조한 포스팅입니다.

분석글을 작성했을 때 주가와 보시는 시점에서의 주가는 다를수 있습니다.

개인적인 의견 또한 포함되어 있습니다.

※ 분석글을 참고하여 매매 시 그 책임은 전적으로 투자자 본인에게 있으며,

J주식테크는 그 어떠한 책임도 지지 않습니다.

투자의 최종 결정은 본인의 판단으로 하시기 바랍니다.

컨텐츠

컨텐츠