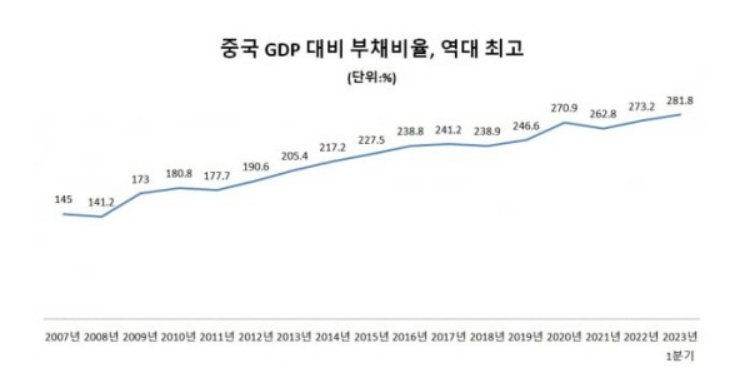

중국 지방기업 디폴트 위기 재발 : 역대 최고 GDP 대비 부채 비율

중국의 GDP 대비 부채 비율이 올해 1분기에만 281% 를 넘겼습니다.

- 한국 경제-

엄청난 부채비율을 가진 중국의 숨겨진 리스크가 다시 재 부상하는 것이 아닌지 우려스러운 내용이 있어 전달 드립니다.

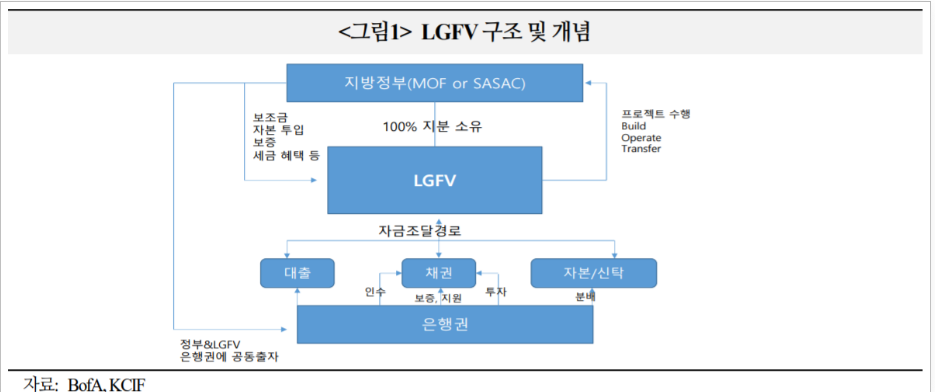

원래부터 우려가 많았던 중국 지방정부의 부채가 점점 더 심각한 상황으로 가는 것 아닌가 싶은데, 최근에 지방정부 융자기구(LGFV)가 잇달아 디폴트(채무불이행) 위기를 겨우 모면해 나가는 상황 이 보도가 되고 있습니다.

(LGVF : 지방정부 자산을 담보로 자금을 조달해서 인프라 사업을 벌이는 특수목적 법인, 부채가 지방정부 계정으로 잡히지 았고 통계도 없어 중국의 숨겨진 부채 중 하나로 꼽힘)

중국 원난성 쿤밍 (부채 43조원 - 중국 도시 중 부채 규모 19위) 에서 최근 두 곳의 LGFV 가 회사채를 만기가 지나서 갚는 사태가 벌어졌는데요.

한 곳은 쿤밍토지개발투자라는 LGFV 이고, 다른 하나는 쿤밍뎬츠투자라는 LGFV 입니다.

쿤밍토지개발투자는 만기가 19일이었던 회사채 2억 위안 (한화 약 373억원)을 21일에 상환을 하였고, 쿤밍뎬츠투자는 22일 만기였던 회사채 10억 위안 (한화 약 1865억원)을 하루 뒤인 23일 갚았습니다.

하루 이틀 뒤에 결국 갚긴 갚았으니 뭐가 문제냐 하실 분들도 있으실텐데, 상환금을 마련한 방법이 우려스러운 부분입니다.

쿤밍토지개발투자는 2억 위안을 마련하기 위해 보유 자산을 급하게 매각하는 등의 최후의 방법을 사용한 것으로 알려졌습니다.

또한 쿤밍뎬츠투자의 경우는 원난성의 사회보장 및 주택 기금으로부터 10억 위안 중 대부분을 빌려서 상환에 사용한 것으로 알려졌습니다.

이렇게 본인들의 수익금으로 돈을 갚은 것이 아니라 얼마나 급했으면 보유 자산을 급매로 팔아서 상환하고, 기금에 돈을 빌려서 상환을 한 것일까요?

특히 후자인 기금에 10억 위안이나 되는 돈을 빌린 부분은 어떻게 가능했던 것인지 쉽게 납득이 되지 않습니다.

특히 기금에 돈을 빌린 쿤밍뎬츠는 올해 1분기 기준으로 142억 위안의 채무를 가지고 있는데, 이 중에 38억 위안이 올해 만기가 돌아옵니다.

현금은 3억 5100만 위안밖에 없으며, 보유 자산은 쉽게 현금화가 어렵다고 합니다.

이렇듯 현재 LGFV 가 중국에 큰 화두로 떠오르면서 중국 디폴트 위기가 재 점화가 되고 있는 상황입니다.

심각한 부분은 공식 통계가 없다는 것인데, 중국 신용평가사인 청신국제가 2021년 말 기준으로 LGFV의 전체 부채를 52조~58조 위안으로 추산하기도 했습니다.

인프라 투자와 엮여있는 LGFV 는 미국의 상업용 부동산 리스크, 한국의 부동산 PF 대출 이슈와 동일하게 중국의 지방 인프라 대출 리스크로, 붕괴가 이번에 시작이 된 것이 아닌지 우려가 됩니다.

LGFV 문제는 부동산 경기 침체와 긴밀하게 맞물려 있는데, 왜냐하면 부동산 침체가 발생하면 지방정부 재정이 취약해 지면서 LGFV 에서 담보할 자산이 줄어들어 자금난에 빠질 가능성이 매우 높기 떄문입니다.

당연히 지방정부의 인프라 예산도 많이 삭감이 될 것으로 예상되고요.

지금 지방정부는 안그래도 재정이 매우 안좋으며, 전체 재정의 40% 수준을 토지사용권 매각 수익에 의존을 하고 있는 아찔한 상황입니다.

쿤밍시만 해도 토지사용권 수익이 2022년도에 전년 대비 70% 급감한 상황입니다.

이미 인프라 투자를 더 이상 늘릴 수 없는 상황이 온 것으로 보여지는데 올해 중국 정부에서 인프라투자를 더욱 늘려 작년 대비 17%의 예산을 더 잡아 놓은 상황입니다.

LGFV 가 본격적으로 붕괴 수순을 밟게 되면 중국 정부에서 인프라투자로 잡아 놓은 돈을 지방정부 살리기에 써야 될 상황이 될 것으로 판단됩니다.

중국의 '숨은 부채' 가 정말 큰 폭탄이 되어 전세계 경제에 재앙을 불러오는 것 아닌지 모르겠습니다.

컨텐츠

컨텐츠