'짐슬라' 해상왕 ZIM 실적 충격에 16% 주가 급락

테슬라가 부럽지 않다고 '짐슬라'라고 블리웠던 ZIM (짐 인티그레이티드 시핑 서비스) 미국 상장 해운 업체가 이번 1분기 실적 발표에 어닝쇼크를 기록했습니다.

무려 1분기에만 5800만 달러의 순손실을 기록하였으며, EPS (주당순이익)도 0.5달러 손실을 기록했습니다.

분기 매출액도 전년 동기 대비 63% 감소한 13억 7000만 달러를 기록하면서 실적의 급락을 보여주고 있습니다.

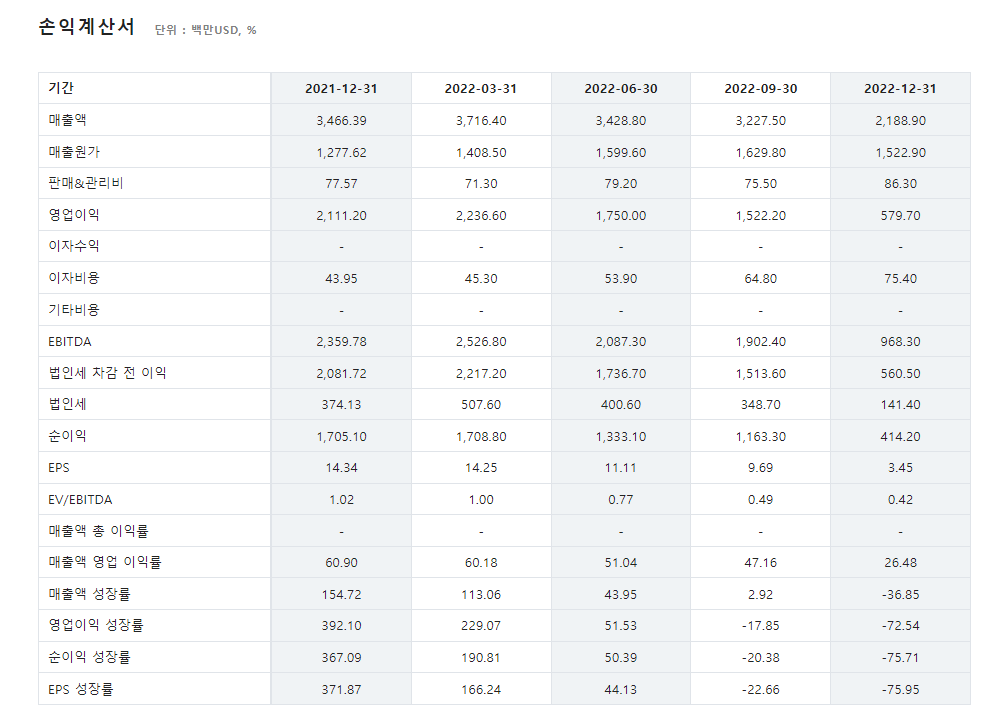

아래 작년말까지의 손익계산서를 보시면, 매출액, 영업이익, 순이익, EPS 등 모든 실적이 안좋아지고 있었음을 알 수 있습니다.

이번에 순손실을 기록하고, 따라서 EPS 도 마이너스로 돌아선 것이지만 사실 작년 하반기부터 나빠지고 있었던 것입니다.

[한경 글로벌마켓 : ZIM 손익계산서]

한국 HMM도 결국 매각을 진행하면서 글로벌하게 해운업계가 계속해서 안좋아지는 흐름을 보여주고 있습니다.

앞으로의 글로벌 전망도 계속해서 안 좋을 것으로 판단하고 있습니다. (현재로서는 좋아질 이유가 없기 때문입니다)

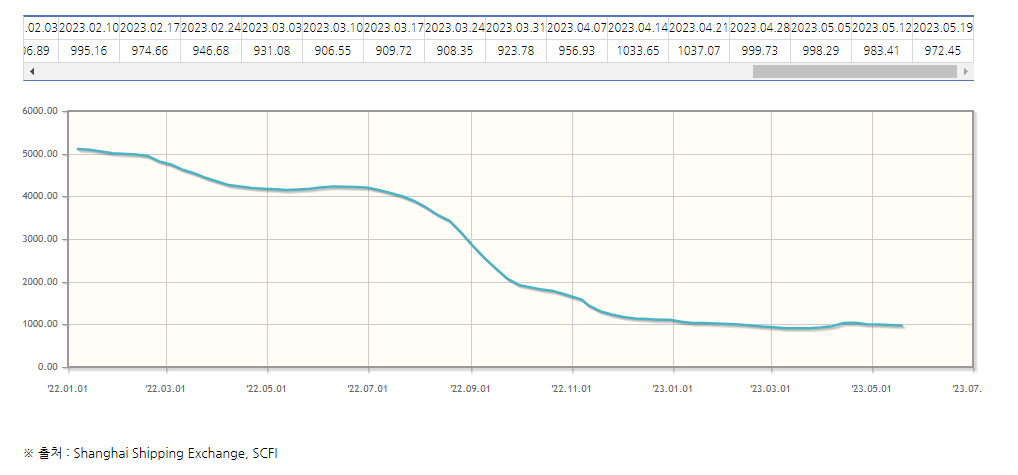

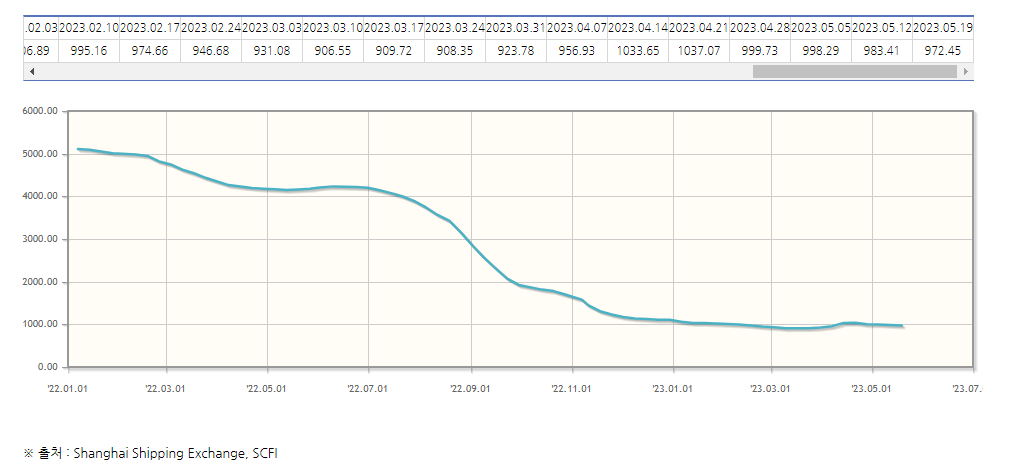

상하이 컨테이너 운임지수도 보시면 아래와 같이 작년 말부터 1000 근처를 바닥으로 계속해서 상승을 하지 못하고 있는 상황입니다.

작년 초 대비해서는 1/5 토막이 난 것을 보실 수 있습니다.

이렇게 업계가 장기간 불황에 빠지면 망하는 기업들이 속출하면서 운임 산업에 큰 타격을 주게 되고 회복도 어려워집니다.

이렇게 운임지수와 운임 업체들 실적이 나빠진 다는 것은 글로벌 경제에 적신호가 들어왔다는 반증입니다.

많은 전문가들이 하반기에 글로벌 수요 회복이 될 것이라고 말하고 있지만 이는 미국에서부터 시작되는 '금리 인하' 를 대전제로 얘기를 하는 것입니다.

금리 인하가 되면 경기가 살아나고 주식 시장도 올라갈 것이다 라는 것이 모든 것의 전제인 것이죠.

하지만 계속해서 지난 글들에서 얘기를 드리고 있으나, 지금처럼 경기가 안 좋은 상황과 인플레이션이 계속해서 낮아지지 않고 있는 상황에서 '금리 인하' 를 한다는 것은 위기가 터졌기 때문이거나 연준에서 또 실수를 하는 것입니다.

미국 경기가 지금 안 좋다는 것에 대해 논란이 많은데, 경기가 너무 좋다고 하고 있는 전문가 분들은 '고용지표' 를 근거로 경기를 판단하고 있습니다.

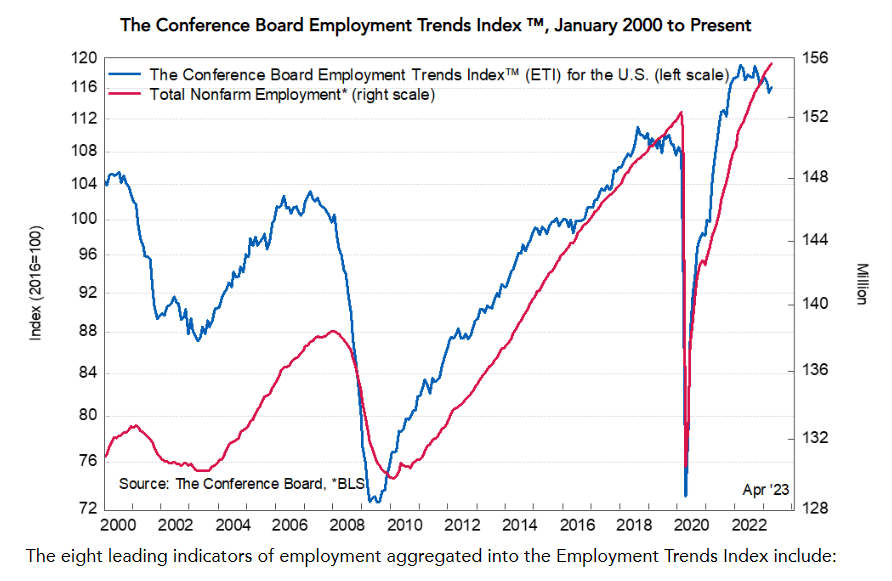

[Conference board - Employment Trends]

위 Conference board에서 발표하는 고용동향지수 (Employment Trends)는 아래와 같이 8가지 구성요소를 조사하여 집계를 합니다.

1. 취업하기 어려운 일자리를 찾았다고 말한 응답자 비율

2. 실업 보험에 대한 최초 청구

3. 현재 자리를 채울 수 없는 기업 비율

4. 임시 지원 산업에 고용된 직원 수

5. 전체 시간제 근로자 중 비 자발적 시간제 근로자의 비율

6. 구인 정보 (한달간 통계)

7. 산업 생산 (한달간 통계)

8. 실제 제조 및 무역 판매 (최근 2개월 통계)

이미 고용동향지수는 하락 추세에 접어든 것을 위 차트에서 확인하실 수 있고, 더군다나 위 8가지 구성요소 중에 4번 항목은 얼마든지 정부에서 진행하고 있는 임시 지원 사업을 늘려가며 고용을 늘려갈 수 있고, 또한 여러가지 부업들이 성행하기 때문에 임시로 하는 모든 일이 고용지표에 포함이 되고 있는 것입니다.

한마디로 얼마든지 고용지표는 정부의 입맛에 맞게 만들어 낼 수 있는 것이고, 이는 과거 한국에서도 노인 일자리 만들기 정책을 대규모로 수행하며 고용률을 늘린 바가 있기 때문에 아시는 분들은 이해가 빠르실 것입니다.

따라서 중요한 것은 산업이 잘 가고 있냐? 를 봐야합니다.

아래 미국의 제조업 신규주문지수를 보시면 미국 제조업의 실태를 알 수 있습니다.

최근 살짝 반등을 하고 있지만 큰 추세는 2021년부터 신규주문이 꺾인 상황입니다.

어찌보면 사업이라는 것이 대출을 받아서 하는 것이 대부분이고, 고금리 하에서 기업들 경기가 좋을 수가 없는 것이죠.

이러한 부분들이 신규주문지수에 그대로 녹아 들어가는 것입니다.

그렇다면 다시 돌아가서, '금리 인하' 가 되면 신규 주문이 늘 수 있지 않겠냐? 라고 하시는데, 반은 맞고 반은 틀립니다.

금리 인하가 되는 것은 그 자체만 보면 당연히 기업들에게는 호재로 작용을 합니다.

다만 지금의 환경이 어떠한 문제점 (예. 금융 시스템 붕괴 등) 으로 인해 내리는 금리 인하라면 위기가 발생한 것이기 때문에 얘기가 달라지는 것이고, 섯부른 금리 인하로 인해 인플레이션이 재발하게 되면 더 큰 금리 인상으로 대응을 해야하는 상황이 되어 기업들은 더더욱 어려워지게 됩니다.

즉 '현재 상황에서 금리인하가 단행된다면 신규 주문을 늘릴 수 있다' 라는 확신은 지금의 경제상황에 맞지 않는 것이죠.

많은 분들이 이러한 상황에 따라 달라지는 잘못된 확신을 가지고 투자 시장에 뛰어들고 있는 모습이 많이 보입니다.

결국 지금까지 돈을 풀어서 성장 시킨 글로벌 경제가 긴축을 통해 침체 국면에 빠져가는 것이 사실이며, 결국 시장은 유명한 '코스톨라니의 개' 비유와 같이 결국 실적에 비해 너무 멀리 가 있는 기업들부터 조정을 받아 주인 곁으로 돌아올 것입니다.

이는 주식의 역사 그 자체이니 믿고 주식 투자를 하셔야 합니다.

끝까지 읽어주셔서 감사합니다.

컨텐츠

컨텐츠