★ 미국 증시 마감 시황 체크 ★

2025년 8월 13일

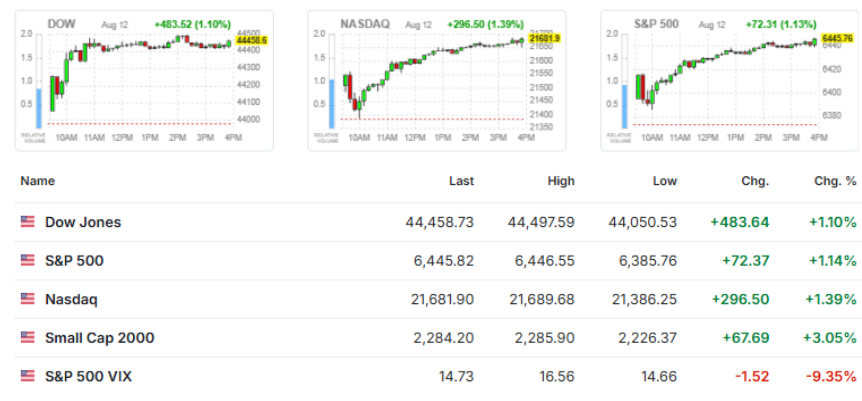

3대 지수 상승

나스닥 및 S&P500 최고치 경신

CPI 예상치 부합에 금리 인하 기대감 확대

중국과 관세 90일 연장

써클 시간 외 하락

■ 미국 증시 마감 (다우존스/ 나스닥/ S&P 500)

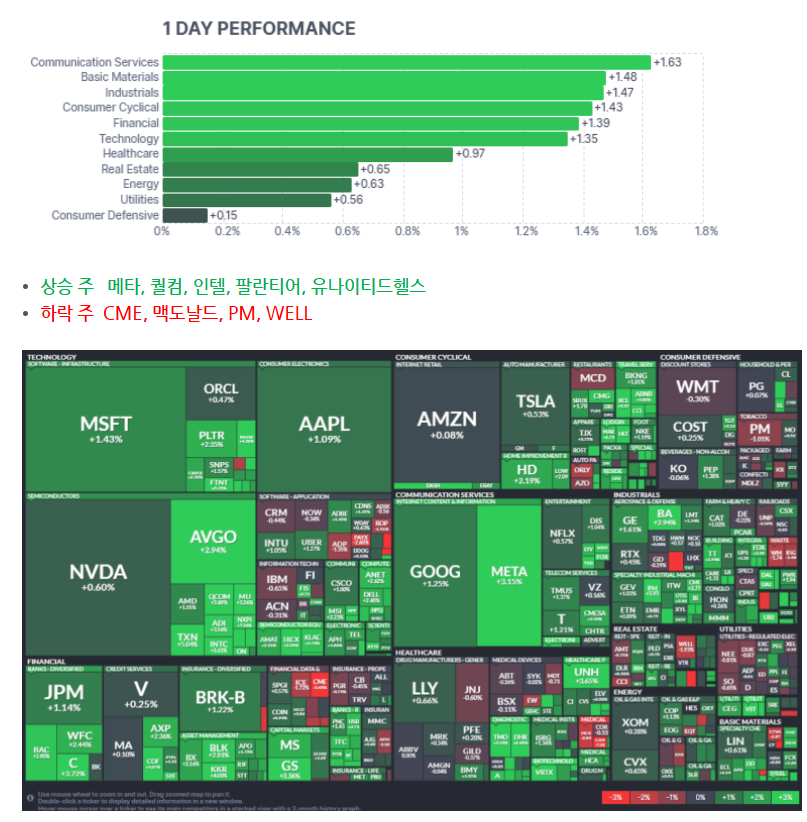

★ 미국 증시 섹터별 흐름 ★

커뮤니케이션 및 원자재 주 중심 전 섹터 상승

★ 오늘의 특징 주 ★

■ 써클

8월 12일 정규 거래: +1.27% → 163.21달러 마감

장 마감 후 시간 외 거래: -5.91% → 153.57달러

주가 급락 배경

- 1,000만주 증자 소식 후 애프터마켓에서 -5%대 하락

- 신규 발행: 200만 주 (회사 발행)

- 기존 주주 매각: 800만 주

- 주관사에 30일간 최대 150만 주 추가 매수 옵션 부여

- 상장(6월 5일) 이후 주가 450% 이상 급등 이력

2분기 실적

- 매출: 6억5,810만 달러 (전년 대비 +53%, 스테이블코인 부문 성장)

- 순손실: 주당 4.48달러 (IPO 관련 비용 5억9,100만 달러 반영)

■ 이더리움 ETF, 자금 유입 확대

이더리움, 약 4년 만에 최고 수준(4,300달러) 기록 → 2021년 12월 이후 최고

12일(현지) 현물 이더리움 투자 ETF에 하루 10억 달러(약 1.39조 원) 이상 유입

2024년 들어 누적 9개 ETF에 총 82억 달러 이상 유입

최근 몇 주간 랠리 및 상장 기업들의 전략적 이더 매입 증가

마이크로스트래티지 전례 따라 디지털 자산 확보를 재무 전략으로 채택

이더리움의 스테이킹 기능 → 연 3~4% 보상, 은행 예금 이자 구조와 유사

DAT(디지털 자산거래 플랫폼) 총 150억 달러 이상 이더리움 보유

피터 틸의 파운더스 펀드 계열 기관, 이더 관련 기업 2곳 지분 인수

비트마인 이머전 테크놀로지스: 지분 9.1% (토큰 보유 50억 달러 규모)

★ 발표된 경제 지표 ★

■ 미국 7월 소비자물가지수(CPI) 발표

✓ 헤드라인 CPI

전월 대비 +0.2%p, 연율 2.7% (예상치와 일치)

식료품 가격 -0.1%

에너지 가격 -1.1% (휘발유 -2.2%)

✓ 핵심 CPI(식품·에너지 제외)

전월 대비 +0.3%p (연율 3.1%) → 6개월 만에 최대 상승

전월(연율 2.9%) 대비 상승

상승 주도: 서비스 가격

항공료 +4% (3년 만에 최대)

치과 서비스 사상 최대 상승

의료 서비스 2022년 9월 이후 최대 상승

✓ 품목별 가격 변화(관세 영향 엇갈림)

가구·침구류 +0.9%

가전제품 -0.9%

의류 소폭 상승

비디오·오디오 제품 +0.8%

신차 가격 보합 (가을 신차 출시 시 상승 가능성)

✓ 시장 반응

보고서 결과 예상치 부합 → 9월 금리 인하 기대 유지

뉴욕 증시 및 국채 상승

S&P 500 선물 +0.4% (오전 9:15 기준)

2년물 국채 수익률 3.74% (-3bp)

블룸버그 달러 지수 -0.2%

✓ 데이터 신뢰성 우려

CPI 일부 항목 데이터 수집 중단

- 원인: 트럼프 행정부의 예산 삭감 및 공공 근로자 해고

- 영향 지역: 뉴욕, 유타, 네브라스카 일부

경제학자 우려: 정부 통계 품질·신뢰성 하락 가능성

브라이언 베튠(보스턴 칼리지): “데이터 테러리즘” 지적

관세 영향: 현재 소비자가 부담 흡수 약 1/3 수준(6월 CPI 기준)

■ 미 중국 관세 90일 연장 합의

✓ 미·중 90일 관세 휴전 연장 합의 CPI

트럼프 대통령, 5월 합의했던 90일 ‘관세 휴전’ 마지막 날(11일) → 90일 추가 연장 행정명령 서명

종료 시한: 미 동부시간 11월 10일 0시 1분

미국, 추가 24%p 관세 유예

중국, 보복 관세 유예

10월 말 APEC 정상회의(경북 경주) 전후 트럼프 2기 첫 미·중 정상회담 가능성

✓ 중국 조치

미국 기업 45곳 대상 수출 통제 중단(민·군 양용 품목)

조건 심사 후 거래 승인 예정

미국: 대중 반도체 기술 통제 완화

중국: 대미 희토류 수출 통제 완화

관세율 100% 이상 → 115%p 인하 합의

✓ 향후 쟁점

미국: 환적 추가 관세, AI 기술 제한, 미국산 제품 대량 구매 압박

중국: 미국 기업의 중국 내 사업 문제, 펜타닐 원료 밀수출 관세 재조정

컨텐츠

컨텐츠