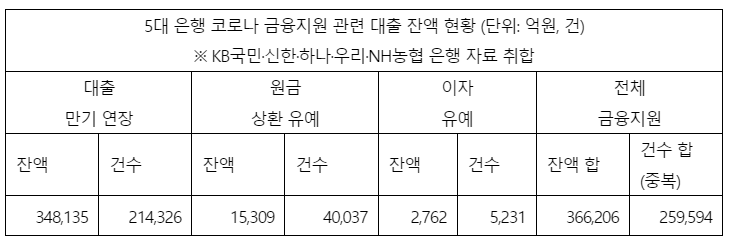

5대 은행, 원금 이자 유예 대출금 37조원

5대 은행이 지금까지 약 3년 동안 소상공인, 중소기업 대상으로 원리금 상환을 유예해왔던 대출이 37조원에 이르는 것으로 확인이 됐습니다.

올해 9월이면 무려 5차례에 걸친 유예 연장 조치가 끝나게 되는 상황이라 약 3개월 남은 시한폭탄이 등장한 것입니다.

상환을 유예한 대출이라는 것은 대부분 부실화 될 가능성이 매우 높은 대출로 간주하는 것이 맞습니다.

유예를 받는다고 해서 원리금과 이자가 사라지는 것이 아니고, 추후 더 많은 비용을 지불하여 상환을 해야되는 상황이 되기 때문에, 돈을 갚을 능력이 되는데 유예를 하는 행동은 보통 하지 않습니다.

37조 중에 무려 34조 8천 135억원은 만기가 연장된 대출입니다. (재약정 포함)

이 만큼의 원금에다가 그에 따른 이자까지도 유예를 3년간 5차례 진행을 한 것입니다.

따라서 올해 9월에 상환 유예가 끝나게 되면 37조원의 부실채권이 5대 은행에 생기게 될 상황에 처해 있는 것입니다.

[연합뉴스]

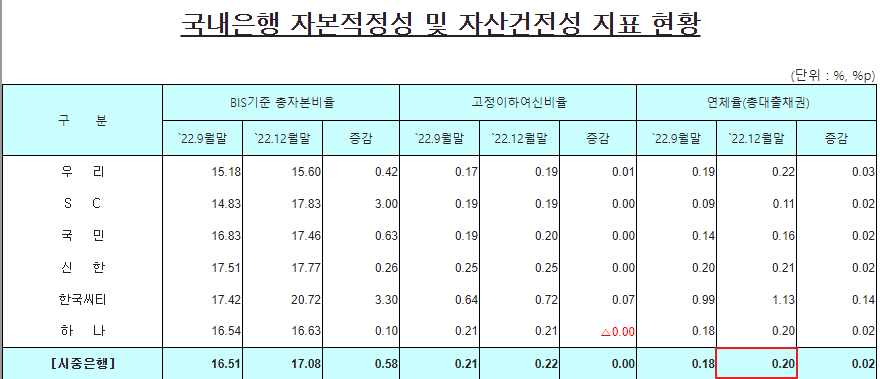

이러한 폭탄 말고도 최근 은행 연체율이 급증하고 있는 것도 불안요소입니다.

유예를 받은 것만이 아닌 새롭게 부실화 되고 있는 대출도 급격히 늘고 있는 것입니다.

[예금보험공사 - 은행 주요 통계]

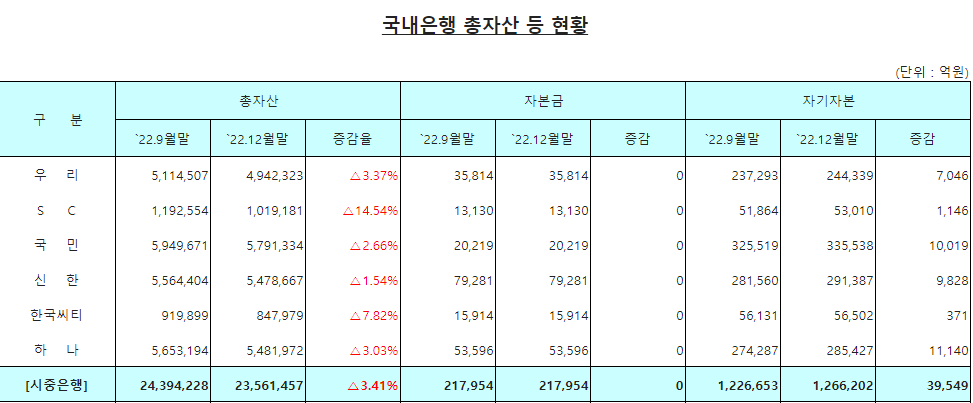

시중의 6대 은행의 자기자본이 작년 12월 말 기준 126조 6000억원 수준입니다.

(위 5대 은행에서 SC, 씨티은행을 제외하고 농협을 넣으면 약 10조원 추가 되어 136조 6000억원으로 추산 가능)

[예금보험공사 - 은행 주요 통계]

작년 12월 말 기준 자기자본 약 136조원 중에 37조원이 올해 9월 확정적으로 부실화 되고, 부채 0.2% (작년 12월 5대 은행 총 대출 잔액 약 1417조 3000억)가 부실화가 되면 2조 8천억원 정도가 추가로 부실화가 되어 약 40조원이 부실화 될 상황입니다. (자기자본의 약 30%)

올해는 0.2% 에서 더 부실화가 진행 되었을 것입니다.

언론 보도에 따르면 올해 1-2월에 5대 은행의 가계 신규 연체율 평균이 0.07% 이었으며, 기업 신규 연체율의 경우는 0.1%에 도달했습니다.

정확히는 가계부채와 기업부채 비율을 가지고 전체 평균을 내봐야 하겠지만, 단순히 봐도 작년 4분기 증가율 0.02% 보다 가계 부채 연체율은 3배 넘게 올랐고, 기업의 경우는 5배가 급증을 하고 있는 상황입니다.

올해 1,2월 2달치의 증가율인데, 지난 분기 3달치보다 몇배가 증가하고 있는 상황인 것입니다.

따라서 자기 자본의 30% 이상이 올해 9월에는 부실화 되어 터질 수 있는 상황인 것입니다.

30%밖에 안되니 별거 아니다 라고 하실 분들이 계시겠지만, 물론 이대로면 자기 자본으로 매꾸면 되니 은행은 망할 일이 없습니다.

하지만 한국에 뱅크런이 발생하면 얘기가 달라집니다.

미국 SVB 파산 때 발생한 뱅크런은 36시간만에 총 예금의 1/4이 빠져나갔습니다.

한국은 온라인 뱅킹 시스템이 잘 되어있어서 더 빠를 것이라고 한국은행에서도 판단하고 있습니다.

작년 12월 말 기준으로 5대 은행의 정기예금 잔액이 818조 4366억원이었습니다.

이 중 1/4이 하루 이틀만에 빠져나간다고 치면 약 204조원이 증발해 버리게 됩니다.

이렇게 되면 자기자본 136조원에서 약 70조원이 부족해 지게 됩니다.

은행은 이렇게 파산을 하게 되는 것입니다.

한국에서 뱅크런이 오지 않으리라는 보장이 없습니다.

당장 저축은행이 매우 부실한 상황이라 저축은행에서 터지게 되면, 저축은행을 휩쓸고, 그 다음 약한 고리인 제2금융권 전체, 온라인뱅킹, 그 다음에 5대 대형 은행까지 휩쓸고 갈 수 있습니다.

시장의 금융 불안이 증가가 되면 이렇게 무서운 상황이 발생을 하는 것입니다.

당장 37조원이 부실화 되어서 은행이 망하는 게 아니라, 이러한 상황에 노출이 되는 은행의 부실에 대해 시장이 불안감을 느끼고 점점 확산이 되는 것이 문제입니다.

하지만 중요한 부분은 한번 시작하게 되면 금융 위기는 막을 수 없다는 것입니다.

올해 어떻게 상황이 흘러갈지는 모르겠지만 적어도 내 자산을 지키기 위해 대비는 하고 있어야 할 것입니다.

컨텐츠

컨텐츠